レポート提供:ニッセイアセットマネジメント(2019年7月18日)

アジアリート市場(シンガポール・香港・マレーシア)の動向

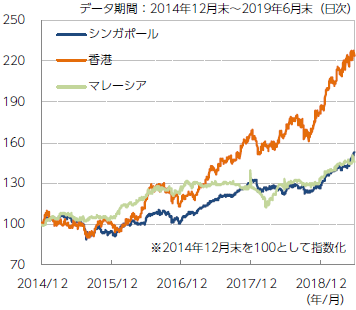

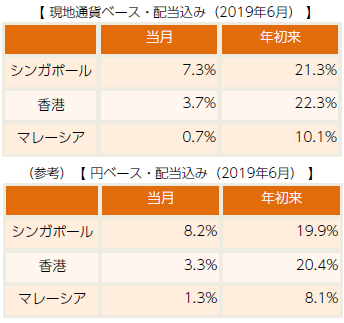

2019年6月のアジアリート市場(現地通貨ベース、配当込み)は、利下げ観測の高まりによる金利の低下やG20サミット(主要20カ国・地域首脳会議)での米中通商協議の進展期待、好調な不動産市況を背景とする業績拡大見通しなどが支援材料となり、3市場とも続伸しました。

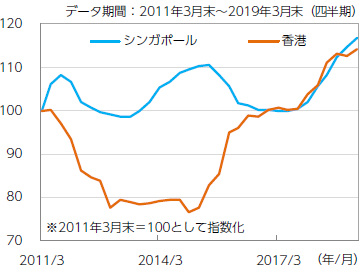

シンガポールは2019年1~3月期のオフィス賃料(前年同期比)が3四半期連続で10%を超える伸び(図表7)となったことなどが好感され、前月末比7%を上回る上昇となりました。

香港は「逃亡犯条例」改正に反対する大規模デモの影響が懸念されましたが、金利の低下が上昇を支えました。リスク回避姿勢の後退で円が一部アジア通貨に対して売られたことから、円ベースのパフォーマンスはシンガポールとマレーシアで現地通貨ベースを上回りました(図表1、2)。

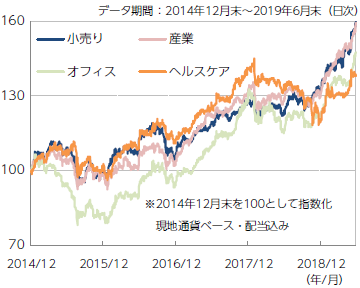

【図表1】アジアリート市場の推移(現地通貨ベース)

※各国リートはS&P各国リート指数を使用(いずれも配当込み)

出所:S&Pのデータをもとにニッセイアセットマネジメントが作成

【図表2】アジアリート市場のパフォーマンス

出所:S&Pのデータをもとにニッセイアセットマネジメントが作成

◇

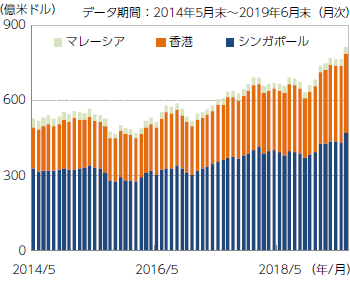

6月のシンガポール市場の主要セクター(現地通貨ベース、配当込み)は全て上昇しました。値上がり率トップは市況好調が伝えられたオフィスで、前月末比9.0%上昇しました(図表3)。6月末の3市場の時価総額(米ドルベース)は前月末比6.6%増加し、過去最大となりました(図表4)。

【図表3】シンガポールリートのセクター別推移

出所:S&Pのデータをもとにニッセイアセットマネジメントが作成

【図表4】時価総額(浮動株ベース)の推移

出所:S&Pのデータをもとにニッセイアセットマネジメントが作成

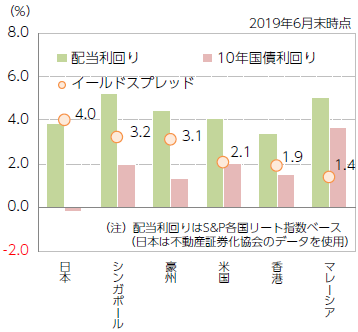

【図表5】主要国リートのイールドスプレッド

出所:ブルームバーグのデータをもとにニッセイアセットマネジメントが作成

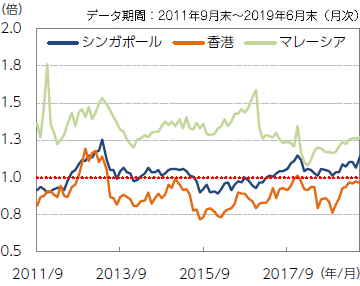

【図表6】アジアリートのPBR(※)推移

(※)株価純資産倍率(株価/純資産):一般的に、1倍割れは株価が割安な水準にあるとされる

出所:S&Pのデータをもとにニッセイアセットマネジメントが作成

今後の見通しについて

6月28日~29日に大阪で開催されるG20サミット(主要20カ国・地域首脳会議)での米中貿易協議の進展が期待されるものの、双方の主張・要求の隔たりは大きく、米中貿易摩擦は長期化の様相を強めているように思われます。消費者心理の悪化などが続けば、中国経済がさらに減速傾向を強めることも考えられます。

2019年7月のアジアリート市場は、金利低下見通しや今後発表が本格化する2019年4~6月期業績に対する期待感等を背景に、堅調に推移するものと思われます。

◇

米中貿易摩擦による世界的な景気後退観測などを受け、世界の中央銀行は金融政策を緩和方向へと切り替え始めています。7月30~31日のFOMC(米連邦公開市場委員会)では、FRB(米連邦準備制度理事会)が2008年12月以来約10年半ぶりとなる利下げに踏み切るとの予想が現時点では大勢を占めています。

米国の利下げ期待が高まり、世界的に金利が低下しやすい環境となれば、相対的に利回りの高いリート市場への資金流入が活発化することも考えられます。

◇

業績拡大期待も支援材料となりそうです。好調な不動産市況【図表7】を背景とする賃料収入の増加観測や、金利低下による借入費用減少見通しなどを背景に、2019年4~6月期業績に対する期待感が高まる可能性があります。

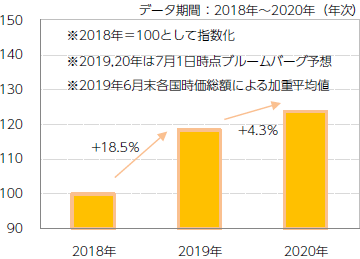

ブルームバーグによると(7月1日時点)、アジアリート市場の2019年の1株当たり配当額は前年比約19%の伸びが予想されています。2020年は伸び率は鈍るものの増加基調が続くとの見通しとなっています【図表8】。

【図表7】シンガポールと香港のオフィス賃料推移

出所:ブルームバーグのデータをもとにニッセイアセットマネジメントが作成

【図表8】アジアリートの1株当たり配当額

出所:ブルームバーグのデータをもとにニッセイアセットマネジメントが作成

なお、米中貿易摩擦については、6月末の米中首脳会談で再開が合意された閣僚級貿易協議が続く間は再燃の可能性は小さいものと思われます。当面はリート市場の大きな波乱要因にはならないものと考えます。

◇

世界のリート市場で最大の時価総額を占める米国市場が堅調であることもアジアリート市場上昇の要因になっているものと思われます。FRBの利下げをめぐる思惑で米国リートの値動きが荒くなる場合、アジアリート市場もその影響を受けるものと思われます。

◆ニッセイアセットマネジメントのマーケットニュース一覧はこちら

【当記事に関する留意点】

当記事は、市場環境に関する情報の提供を目的として、ニッセイアセットマネジメントが作成したものであり、特定の有価証券等の勧誘を目的とするものではありません。また、金融商品取引法に基づく開示記事ではありません。実際の投資等に係る最終的な決定はご自身で判断してください。

当記事は、信頼できると考えられる情報に基づいて作成しておりますが、情報の正確性、完全性を保証するものではありません。

当記事の内容は作成時点のものであり、将来予告なく変更されることがあります。

当記事のいかなる内容も将来の市場環境等を保証するものではありません。

当記事にインデックス・統計記事等が記載される場合、それらの知的所有権その他の一切の権利は、その発行者および許諾者に帰属します。