スタートから2年目を迎えた「つみたてNISA(少額投資非課税制度)」の影響もあって積立投資が脚光を浴びています。もちろん、「つみたてNISA」専用口座以外の、通常の課税口座での積立投資も資産づくりに有効です。とくに、運用期間が10年を超える「ロングセラーファンド」は、運用実績が豊富で長期保有しやすいなど積立投資にふさわしい特性を備えています。双方を組み合わせた運用アプローチの魅力を、楽天証券経済研究所 兼 アセットビジネス事業部ファンドアナリストの篠田尚子さんに説明していただきます。(取材・文=珍念)

積立投資は値下がり時こそチャンス

楽天証券経済研究所

兼 アセットビジネス事業部

ファンドアナリスト

篠田尚子氏

「ロングセラーファンド」は、2008年のリーマン・ショックなど幾多の金融危機を経験しているので、相場が急変したときの価格下落幅のイメージがつかみやすいのが特徴です。

もちろん、運用期間が長ければよいというものでもありません。相場の上昇局面でも純資産総額は少ないまま、もしくは右肩下がりのファンドは、投信会社にとってはコストばかりかかる“足かせ”と言え、近い将来の繰り上げ償還=運用中止の可能性も考えられます。

実績十分のロングセラーファンドは、今後の値動きの上下幅がある程度把握できるため安心して長期保有できます。「少額・コツコツ」の積立投資には有力候補といえそうです。

「つみたてNISA」で注目を集めている積立投資のメリットの一つは、基準価額の下落時ほど多くの口数が購入でき、平均買付価格も下げられることです。積立中は基準価額の上昇局面で購入せざるを得ないときもありますが、長い目で見ると平均買付価格を平準化させる効果があります。つまり、積立の効果は一定期間継続して初めて現れるものなのです。

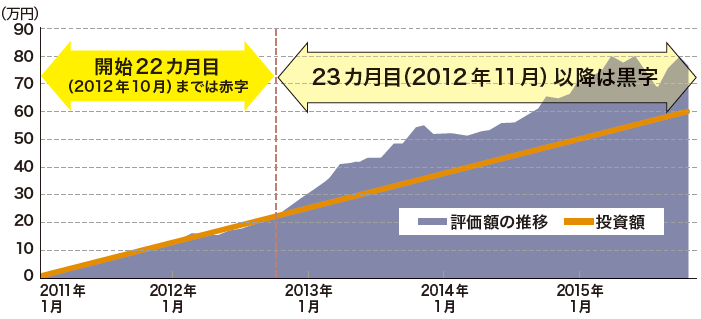

では、どのくらい積立投資をすれば資産を増やせるのでしょうか。【図表1】は、日経平均株価(日経225)に連動した投資成果を目指すAファンドを毎月1万円ずつ、2011年1月から2015年12月までの5年間(60カ月)積み立てた場合のシミュレーションです。

【図表1】日経225連動型「Aファンド」の5年間積立投資効果

注:2011年1月から2015年12月まで、毎月末最終営業日の基準価額で1万円ずつ積立を継続したと仮定

出所:楽天証券経済研究所作成

この5年間としたのには理由があります。2011年1月当時の日経平均株価は1万円を超えていました。しかし、同3月に東日本大震災が発生。経済は混乱し、同11月末には日経平均株価は8435円まで下がります。この時点の運用資産の評価額はマイナス15%以上です。

ここで「積立投資は値下がり時こそチャンス」と思い直して根気強く投資し続けた結果、開始から23カ月目の2012年11月には運用資産は黒字化しました。2013年5月にはバーナンキ・ショック、2015年8月にはチャイナ・ショックと相場急落が相次いで発生したものの、運用資産の評価額はプラスを維持しています。

【図表1】では積立投資開始2年で運用資産は増加に転じました。この「2年の積立投資」を、2011年以降の主要資産に当てはめて計算すると、REIT(不動産投資信託)など一部を除き、運用資産はプラスになっています。「長く持ちやすい」ロングセラーファンドを、「2年」積立投資するのは、個人の資産づくりに有効といえるでしょう。

「自分に合った投資信託」を見つけるには?

一般に、投資信託は長期で保有することで運用成果を享受する金融商品と言われています。投資信託を長期保有するためには、短期の値下がりに耐えることができなければなりません。このことから「自分に合った投資信託」とは、仮の商品が短期的に値下がりしたとしても、心理的に許容できる値動きの商品のことを言います。

例えば、値下がり幅を10%程度に抑えたいのであれば、為替リスクを取らず、主に債券に投資するファンドを選ぶとよいでしょう。マイナス30%を超える値下がりを許容できるのであれば、株式やREITに投資するファンドを選ぶこともできると思います。

マイナス10~30%の間で抑えたいのであれば、債券や株式に分散投資するバランス型のファンドから検討するとよいかもしれません。

定期的に分配金が受け取れる毎月分配型の投資信託に関心のある方もいるでしょう。

投資信託の分配金は、そのファンドの純資産を取り崩して支払われます。そのため、分配金が支払われると、ファンドの基準価額は低下します。つまり、分配金が多ければ多いほど、決算日直後の基準価額の下落幅も大きくなります。

「分配金」は商品の仕組みの一つなので、それ自体で「おトクか」「損か」を判断することはできません。投資信託で運用しながら定期的な払い出しが欲しい人は毎月分配型ファンドを選んでもよいでしょう。ただし、最近は経済環境の変化などから、数年前のような高額の分配金を支払うファンドが少なくなっています。

利益を定期的に確定したいのであれば、分配金の払い出しを極力抑え、中長期的に値上がり益を追求するファンドを選び、個々の損益状況に応じて定期的に売却するのが元も確実です。