iDeCoなら運用で大きく増やせる可能性

会社などの組織で働く給与生活者と、会社経営やフリーランスの仕事で生計を立てている自営業者の大きな違いは年金制度です。公的年金として、会社員や公務員には国民年金と厚生年金の両方がありますが、自営業者は国民年金のみ。退職後により多くの年金を受け取ろうとすると、厚生年金にあたる部分を、自力でなんとかする必要があります。

そのためにぜひ有効活用したいのがiDeCo(個人型確定拠出年金)という制度です。

確定拠出年金とは、国民年金や厚生年金の「確定給付型年金」と対になる言葉で、年金を支払っているときは受給額が確定せず、その運用成果によって変化する仕組みです。

2016年にiDeCo(イデコ)という愛称がつけられた個人型確定拠出年金は、年金の運用で発生した利益に税金がかからない点で通常の投資より有利であり、掛け金はすべて税金の控除対象になることがメリットです。iDeCoの運用商品は預金、保険と投資信託があり、投資信託をうまく使えば年金の原資が大きく増えることも期待できます。

iDeCoか、国民年金基金か

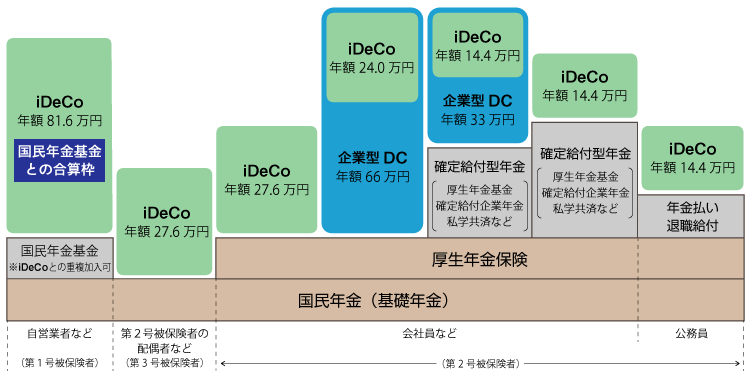

【図表】日本の年金制度とiDeCoの掛け金の限度額

自営業者(国民年金法における第1号被保険者)は厚生年金がなく、給与生活者より不利だと述べました。その不利を埋めるのがiDeCoです。

具体的には、企業年金がない会社員の場合はiDeCoの掛け金は最大で年27万6000円ですが、自営業者は年81万6000円を掛けることができるため、会社員より多くの年金を自ら運用できるわけです。ただし、iDeCoの場合は自ら運用の指図を行う、つまり「どの投資信託を買うか、もしくは売るか」を自分で決める必要があるので、一定の資産運用の知識が求められます。

自営業者が加入できる年金として、iDeCoのほかに「国民年金基金」があります。こちらはiDeCoと違って自分で運用する必要がない点と、受給者が亡くなるまで年金が支払われる「終身年金」を選べる点がメリットです。100歳まで長生きする可能性を考えると、国民年金基金の方が安心といえます。ただし、株式型の投資信託で運用できるiDeCoと比べると、物価の上昇によって実質的な給付額が相対的に少なくなってしまう恐れがあります。

年間81万6000円という年金の掛け金を、iDeCoと国民年金基金に適切な割合で振り分けるのがいいかもしれません。