インカム収益が魅力の債券投資

債券は投資未経験者にはハードルが高いように思えます。株式だけではダメなのでしょうか。

渡邉さん 債券はなじみがない方が多いと思いますし、株式だけではダメということはありません。ただ、債券は株式と異なる仕組みであるがゆえに、違った魅力や活用方法があります。まずは債券について学んでみてから投資するかどうかを決めてもいいと思いますよ。

なるほど。では、まず債券の特徴を教えてください。

渡邉さん 債券の主な特徴は3つです。①定期的な利息収入を得ることができる、②株式に比べて値動きが安定している、③株式と値動きが異なるので分散投資に活用できる、という点です。

まず、①定期的な利息収入を得ることができる点についてですが、債券は定期的に利息(債券ではクーポンと言います)が支払われるため、定期的な収入を得ることができます。株式にも配当がありますが配当は変動しますし、配当が行われないこともあります。また、債券を発行した会社や国などが破綻したり、債務不履行に陥ったりしない限り、債券の満期日(償還日)が来ると元本が返済されます。こういった点も株式とは違いますね。以降では債券のしくみを見ていきましょう。

債券のしくみ

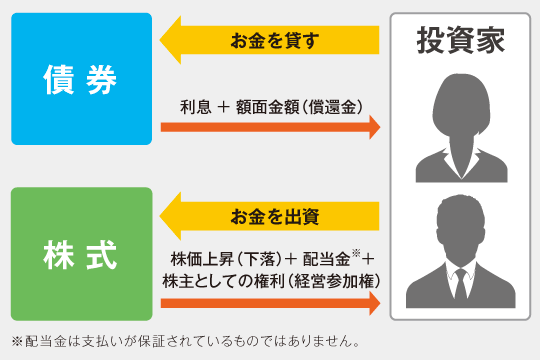

渡邉さん 債券も株式と同じく資金調達の手段のひとつで、国や企業などが投資家から資金を調達するために発行されるものです。株式と債券の大きな違いは、株式が企業に対する出資であるのに対して、債券は国や企業(発行体と呼びます)に対する融資であるという点です。株式の場合、資金を提供することで投資家は投資先企業のオーナー(株主)としての権利を得ます。つまり、投資先企業が成長すれば、その成長を享受することができますが、一方で事業が低迷すればその影響を被ることになります。

債券の場合は、投資家が最終的に受け取る金額と支払の期日があらかじめ決められています。債券投資は投資家による発行体へのお金の貸し出しなので、貸している間は利息が支払われ、発行体が破綻したり、債務不履行に陥ったりしない限り、償還時には貸したお金が返ってきます【図表1】。

債券の特徴の一つに「②株式に比べて値動きが安定している」とお伝えしましたが、一般的に債券の値動きが安定しているのは、このような債券のしくみによるものです。

【図表1】 債券のしくみ

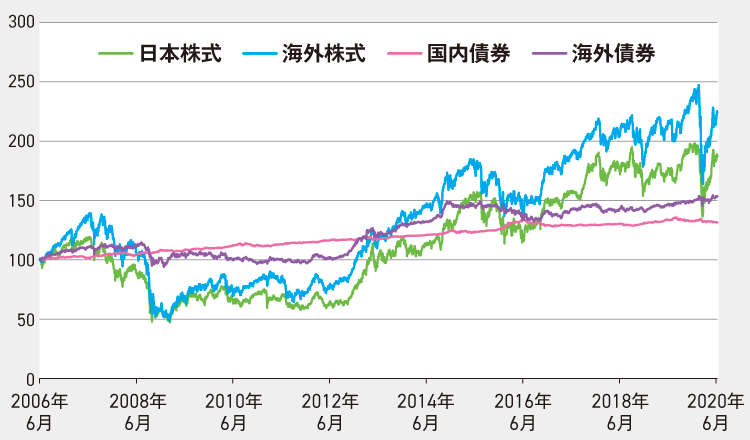

【図表2】は国内と海外の株式と債券の値動きを示したものです。債券の方が株式よりも値動きが安定していますね。また、株式と債券は値動きが異なっているため「③株式と値動きが異なるので分散投資に活用できる」こともお分かりいただけると思います。

【図表2】 各資産の値動きの推移(2006年6月~2020年6月)

出所:ブルームバーグよりブラックロック作成、2006年6月末を100として指数化。各資産の指数は以下の通り。

出所:ブルームバーグよりブラックロック作成、2006年6月末を100として指数化。各資産の指数は以下の通り。

国内株式:日経225、海外株式:MSCI ACWI(円ベース)、国内債券:NOMURA-BPI総合、海外債券:FTSE世界国債インデックス(円ベース)

債券の種類

国内債券と海外債券がグラフに出てきましたが、債券にはどのような種類がありますか?

渡邉さん 債券の種類は多種多様で、国が発行する国債や民間企業が発行する社債に加え、地方公共団体が発行する地方債や、特別法で発行を認められた金融機関が発行する金融債など様々な種類があります。

【図表3】 主な債券の種類

| 公共債 | 国債 | 国が発行する債券 |

| 地方債 | 地方公共団体が発行する債券 | |

| 特別債 | 公団、公庫、政府関係機関等が発行する債券 | |

| 地方公社債 | 地方公共団体が設立した公社が発行する債券 | |

| 国際機関債 | 特定の地域の経済発展を主目的に、 複数国が協調して設立された組織 (例:世界銀行、アジア開発銀行)が発行する債券 |

|

| 民間債 | 社債 | 民間企業が発行する債券 |

| 金融債 | 特別法で発行を認められた金融機関が発行する債券 | |

最も身近な債券は、日本国政府が発行する日本国債ではないでしょうか。日本国が破綻する可能性は限りなく低いので、安心して投資することができます。しかし、日銀は超低金利政策を実施しているため、金利は低水準にとどまっています。

例えば、個人向け国債の金利は0.05%程度です。この0.05%は下限として保証されている水準ですのでこれ以上低くなることはありませんが、投資をして資産を増やそうとしている方には少し物足りないかもしれません。1

外国債券は、一般的に国内債券より高い利回りが期待できます。例えば、米国債10年もの利回りは、年率0.65%2ですし、投資適格社債やハイイールド(投機的格付)社債の利回りはより高水準にあります。ただし、その分リスクも高くなるので、どのようなリスクがあるのかを事前にきちんと確認することが重要です。

債券は、発行体へのお金の貸し出しのため、株式と比較して値動きが安定していることをお伝えしましたが、預貯金のように元本が保証されているものではありません。また、必ずしも国債なら安全というわけでもありません。以降では、債券投資にかかるリスクをご説明します。

1. 出所:財務省、2020年7月3日現在

2. 出所:ブルームバーグ、2020年7月3日現在

債券投資のリスク

債券投資のリスクについても教えてください。

渡邉さん 主なリスクは、1.信用リスク、2.価格変動リスク、3.為替変動リスク です。順番にそれぞれのリスクを見ていきましょう。

1.信用リスク

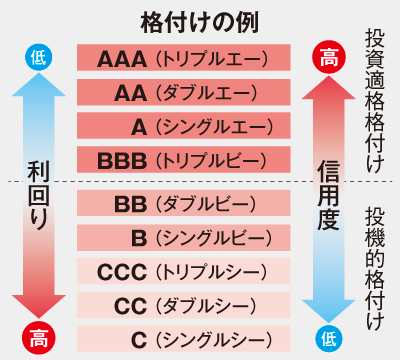

債券の発行体が財政難に陥ったり、破綻したりしてしまうと、投資家は定められた利子や償還を受け取ることができなくなることがあります。最近では、アルゼンチン国債が9度目の債務不履行(デフォルト)に陥ったことがニュースで報じられました。これはアルゼンチン政府が国債の利払いを期限までに行わなかったためです。アルゼンチンの債務格付けは債務不履行を意味するSDやDです。一方で信用度が高い米国債の格付けはAA+です。一般的に低格付けの債券は利回りが高く、高格付けの債券は利回りが低くなります。発行体の信用度は格付機関などが発表している格付けによって確認をすることが可能です。

(イメージ図)

(イメージ図)

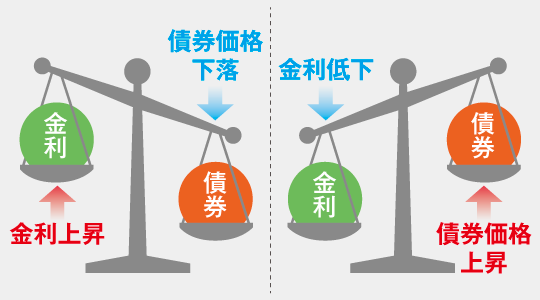

2.価格変動リスク

債券の価格は、金利が上昇すると下落し、金利が下落すると上昇します。債券の利率は発行された時点の市場金利によって決まるため、現在の市場金利が債券を購入した時点よりも上昇すれば、利率の低い債券の魅力度は薄れ、価格が下がります。反対に債券を購入した時よりも金利が下落すれば、より高い利率を持つ債券の価値が高まり、価格は上昇します。一般的に、償還までの期間が長い債券ほど利回りは高くなりますが、金利が上昇した場合、価格の下落幅が大きくなる傾向があります。

(イメージ図)

(イメージ図)

3.為替変動リスク

外国債券の場合、円建てで発行されていても、最終的に投資している資産は外貨のため、投資を開始した時点よりも円高になると差損が発生することがあります。

債券に投資をする際にはどのような点に注意すべきですか?

渡邉さん 一口に債券といっても商品性は様々です。これまで債券の特徴をご説明してきましたが、株式と同じように債券もETFや投資信託を通じて投資することが可能です。ETFや投資信託を通じて投資する主なメリットは、①少額からの投資が可能、②複数の債券に分散投資ができる点です。

- ①少額からの投資ができる:例えば、「iシェアーズ東証上場 債券ETFシリーズ」では、日本国債、米国債、社債を投資対象とする5銘柄の債券ETFを東証に上場していますが、どの商品も2,000円台3からの投資が可能です。債券の場合、個人向け国債は1万円から購入できますが、普通社債は10万円単位~100万円単位のものもあります。

- ②複数の債券に分散投資ができる:ETFや投資信託には複数の債券が組み入れられているので、少額の資金で複数の債券に投資することができます。これによりリスクの分散が可能になるのです。

海外債券は国内債券よりも利回りが高いものが多く、種類も豊富です。個別の海外債券に投資するのはハードルが高くとも、ETFや投資信託の形であれば、少額から複数の債券に手軽に投資をすることができます。海外債券は、為替変動リスクや新興国などを中心に信用リスクに留意が必要ではあるものの、分散投資をすることでリスクの低減が期待できます。

「iシェアーズ東証上場 債券ETFシリーズ」は、すべて1口から投資できるので、少額からの投資が可能です。また、米国債や米ドル建ての社債など日本からは投資の手段が限られる海外の債券にも手軽に投資することができます。この機会にぜひ、iシェアーズ東証上場 債券ETFシリーズをご検討いただきたいと思います。

3. 2020年6月末現在

iシェアーズ東証上場 債券ETFシリーズ

| ファンド名 (銘柄コード) |

連動対象指数 | 設定日 | 保有銘柄数 | 純資産総額(百万円) | 分配頻度(年) | 信託報酬 | 過去12か月分配金 利回り |

|

|---|---|---|---|---|---|---|---|---|

| 日本国債 | iシェアーズ・コア 日本国債 ETF (2561) |

FTSE日本国債 インデックス |

2020年 2月25日 |

182 | 9,434 | 4回 | 0.06% | 0.07% |

| 米国債 | iシェアーズ・コア 米国債7-10年 ETF (為替ヘッジあり) (1482) |

FTSE米国債 7-10年セレクト・ インデックス(国内投信用 円ヘッジ円ベース) |

2016年 5月26日 |

39 | 12,791 | 4回 | 0.14%程度 | 1.98% |

| iシェアーズ・コア 米国債7-10年 ETF (1656) |

FTSE米国債 7-10年セレクト・ インデックス(国内投信用 円ベース) |

2017年 9月27日 |

19 | 8,747 | 4回 | 0.14%程度 | 1.94% | |

| 投資適格社債 | iシェアーズ 米ドル建て 投資適格社債 ETF (為替ヘッジあり) (1496) |

Markit iBoxx 米ドル建てリキッド 投資適格指数 (TTM円ヘッジ付き) |

2017年 8月24日 |

2,290 | 20,210 | 4回 | 0.28%程度 | 2.75% |

| ハイイールド社債 | iシェアーズ 米ドル建て ハイイールド社債 ETF (為替ヘッジあり) (1497) |

Markit iBoxx 米ドル建てリキッド・ ハイイールド指数 (TTM円ヘッジ付き) |

2017年 8月24日 |

1,160 | 7,128 | 4回 | 0.58%程度 | 4.82% |

重要事項

当資料は、iシェアーズETFの特色や投資対象、リスク要因および留意点についてご理解を深めていただく目的でブラックロック・ジャパン株式会社が作成した販売用資料です。iシェアーズETFは、預貯金や保険契約とは異なり、預金保険機構および保険契約者保護機構の保護の対象ではありません。また販売会社が登録金融機関の場合、投資者保護基金の対象にはなりません。

iシェアーズETFへの投資による損益はすべて投資家の皆様に帰属します。投資をご検討される際は、取扱い金融商品取引業者にて交付される契約締結前書面等を十分にご確認の上、ご自身でご判断下さい。本資料は信頼できると判断した資料・データ等に基づき作成していますが、その正確性および完全性について保証するものではありません。また、将来の投資成果を保証・約束するものではなく、その内容は将来予告なく変更されることがあります。

投資リスク

基準価額の変動要因

ファンドの基準価額は、組入れられている有価証券の値動きの他、為替変動による影響を受けます。これらの信託財産の運用により生じた損益はすべて投資者の皆様に帰属します。したがって、当ファンドは元金および元金からの収益の確保が保証されているものではなく、基準価額の下落により投資者は損失を被り、元金を割り込むことがあります。また、投資信託は預貯金と異なります。

当ファンドに係る主なリスクは以下のとおりです。

■金利変動リスク-債券の価格は、政治、経済、社会情勢等の影響により金利が上昇すれば下落し、金利が低下すれば上昇します。したがって、金利の変動が当ファンドの運用成果に影響を与えます。

■信用リスク-投資した債券の発行体の財務状況により、債務不履行が生じることがあります。債務不履行が生じた場合には、債券価格が下落する等、当ファンドの運用成果に影響を与えます。また、債券の格付の変更により債券の価格が変動することがあり、それに伴い、当ファンドの運用成果に影響を与えます。

■低格付債券への投資リスク-信用格付が低い、または格付されていない公社債に純資産の相当部分を投資します。これらの種類の公社債はより高い利回りを提供する可能性があるものの、格付が比較的高い公社債に比べてより投機的であり、価格がより大幅に変動したり、債券投資の元本回収や金利収入が不確実になるリスクも大きくなり、当ファンドの運用成果に影響を与えます。

■為替変動リスク-為替変動リスクの低減を図ることを目指し、原則として外貨建て資産に対して為替ヘッジを行ないますが、為替変動による影響のすべてを回避することはできません。また、ドル円の為替ヘッジ付きのファンドは、米ドルの金利が円金利より高い場合、ヘッジ・コストがかかります。

■カントリー・リスク-資先の国の政治・経済事情、通貨・資本規制等の要因により、債券の価格が変動することがあり、それに伴い当ファンドの運用成果に影響を与えます。

■デリバティブ取引のリスク-デリバティブ取引を用いることができます。このような投資手法は現物資産への投資に代わって運用の効率を高めるため、または証券価格、市場金利、為替等の変動による影響から当ファンドを守るために用いられます。デリバティブ取引を用いた結果、コストとリスクが伴い、当ファンドの運用成果に影響を与えます。また、デリバティブ取引は必ず用いられるわけでなく、用いられたとしても本来の目的を達成できる保証はありません。

■有価証券の貸付等におけるリスク-有価証券の貸付等において、取引先リスク(取引の相手方の倒産等により契約が不履行になる危険のこと)が生じる可能性があり、損失を被ることがあります。

■上場投資信託証券への投資に関する留意点-金融商品取引所等に上場している投資信託証券(上場投資信託証券)を購入あるいは売却しようとする際に、市場の急変等により流動性が低下し、購入もしくは売却が困難または不可能等になることが考えられます。この場合にはファンドの運用成果に影響を与えることがあります。また、当ファンドは特定の上場投資信託証券に集中的に投資することがあります。この場合に当該上場投資信託証券が受ける価格変動リスクや上場投資信託証券の運営上のリスクの影響(当該上場投資信託証券の償還や上場廃止等)をほぼ直接に受けることが想定されます。

その他の留意点

・当ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリングオフ)の適用はありません。

・収益分配金に関する留意点

- ≫ 分配金は、預貯金の利息とは異なりファンドの純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。

- ≫ 分配金の水準は必ずしも計算期間におけるファンドの収益率を示すものではありません。

収益分配金に関する留意点

分配金は、預貯金の利息とは異なりファンドの純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。分配金の水準は必ずしも計算期間におけるファンドの収益率を示すものではありません。

手数料、費用等について

■取引所における売買時の手数料

iシェアーズETFを売買する際の手数料は取扱い金融商品取引業者(証券会社)等によって定められます。詳しくは取扱会社までお問い合わせください。

■信託財産を通じて間接的に支払われる費用

〈信託報酬〉

各ファンドの実質的な信託報酬(運用管理費用)は、以下の通りです。また、投資するETFの投資比率や報酬率が変更になる可能性があり、実質的な負担については変動することがあります。

・iシェアーズ・コア 日本国債 ETF 0.066%(税抜0.06%)

・iシェアーズ・コア 米国債7-10年 ETF(為替ヘッジあり) 0.154%(税抜0.14%)程度

・iシェアーズ・コア 米国債7-10年 ETF 0.154%(税抜0.14%)程度

・iシェアーズ 米ドル建て投資適格社債 ETF(為替ヘッジあり) 0.308%(税抜0.28%)以内

・iシェアーズ 米ドル建てハイイールド社債 ETF(為替ヘッジあり) 0.638%(税抜0.58%)以内

※運用管理費用(信託報酬)は、日々計上され、毎計算期末または信託終了のときファンドから支払われます。

その他の費用・手数料

上場に係る費用、対象指数の商標の使用料について、各ファンドの純資産総額に対して以下の料率を上限として、日々計上され、毎計算期末または信託終了のときファンドから支払うことができます。ファンドの諸経費、売買委託手数料等について、その都度もしくは日々計上され、その都度もしくは毎計算期末または信託終了のとき、ファンドから支払われます。また、株式の貸付を行なった場合はその都度、信託財産の収益となる品貸料の2分の1相当額以内が報酬としてファンドから運用の委託先等に支払われます。

・iシェアーズ・コア 日本国債 ETF 0.0495%(税抜0.045%)

・iシェアーズ・コア 米国債7-10年 ETF(為替ヘッジあり) 0.121%(税抜0.11%)

・iシェアーズ・コア 米国債7-10年 ETF 0.121%(税抜0.11%)

・iシェアーズ 米ドル建て投資適格社債 ETF(為替ヘッジあり) 0.286%(税抜0.26%)以内

・iシェアーズ 米ドル建てハイイールド社債 ETF(為替ヘッジあり) 0.616%(税抜0.56%)以内

※その他の費用・手数料については、運用状況等により変動するものであり、事前に料率、上限額等を示すことができません。

著作権について

本資料の著作権は、ブラックロック・ジャパン株式会社に帰属し、全部又は一部分であってもこれを複製・転用することは社内用、社外用を問わず許諾されていません。

本資料で言及されている指数の著作権その他一切の知的財産権は、指数毎の提供会社に帰属します。指数提供会社は、iシェアーズETFのいずれに関しても出資、保証、発行、販売、または販売促進を行うものではなく、またiシェアーズETFへの投資の妥当性についていかなる表明も行いません。ブラックロックは上記の指数提供会社の関連会社ではありません。

©2020 BlackRock Japan Co.,Ltd. All rights reserved. iShares® (iシェアーズ®)およびBlackRock®(ブラックロック®)はブラックロック・インクおよび米国その他の地域におけるその子会社の登録商標です。他のすべての商標、サービスマーク、または登録商標はそれぞれの所有者に帰属します。iシェアーズ®は、ブラックロック・グループが運用を行うETF(上場投資信託)ブランドであり、ブラックロック・インクおよび米国その他の地域におけるその子会社の登録商標です。

※投資資料は、取引所で売買を行う投資家を対象に想定して作成しています。詳細な情報は、投資信託説明書(交付目論見書)をご覧ください。

MKTGH0820A-1289023

ブラックロック・ジャパン株式会社

金融商品取引業者 関東財務局長(金商)第375号

加入協会: 一般社団法人 日本投資顧問業協会、一般社団法人 投資信託協会、日本証券業協会、一般社団法人 第二種金融商品取引業協会

〒100-8217 東京都千代田区丸の内一丁目8番3号 丸の内トラストタワー本館

ETF事業部 TEL 03-6703-4110(部代表) www.blackrock.com/jp/ishares/