2021年05月22日(土)、セゾン投信とコムジェスト・アセットマネジメントは、資産運用を始めて間もない投資家に向けたコラボセミナーを開催しました。長期投資を続ける以上、「○○ショック」といった多くの試練を避けて通ることはできません。その試練に打ち勝っていくためにどのような心構えを持つべきなのでしょうか。3部構成で行われたセミナーの模様をご紹介します。

皆さん、こんにちは。コムジェスト・アセットマネジメントの高橋です。私からは「長期投資、その成功の秘訣~市場の下落を活かす投資家、損する投資家~」と題してお話させていただきます。

長期投資を成功させるにはどうすればいいか。結論から申し上げると、ポイントは2つあります。ひとつは、皆さん自身が長期投資家になること。中野会長がお話されたように、せっかく投資を始めても途中でやめてしまう人が多くいます。目先の利益を確保したい誘惑や損失が増えていく不安に負けず、投資家であり続けることが絶対条件です。もうひとつ大事なことは、皆さんがお金を預ける運用会社もまた長期投資家であるということ。「長期投資家×長期運用会社」、この2つがそろって初めて長期投資は成功します。

もっとわかりやすく、運用会社を乗り物、皆さんを乗客にたとえてみましょう。大阪に行くためには、乗り物を間違えてはいけません。山手線に乗ってしまったら、同じところをぐるぐる回るだけでいつまでも大阪には着かない。目的地に向けて効率よく走る新幹線を選ぶことが大切です。そして新幹線に乗ったら、大阪に着くまで乗り続ける。品川や新横浜で降りてはいけないのです。

乗り物選びでは、長期投資の哲学を持つ運用会社をぜひ選んでください。コムジェストもその1社であると自負しています。1985年の設立以来、私たちは株式のアクティブ運用に特化し、36年間にわたり長期投資を実践してきました。

コムジェストの投資哲学は、「株価は長期的には企業の利益成長に連動する」というものです。利益が成長していく企業の株価は上昇し、利益が減っていく企業の株価は下落する。それ以外の要素は雑音でしかありません。私たちが徹底的に調査し、予測するのは企業の利益だけ。それも目先の利益ではなく、3年後、4年後、5年後の利益を予測していきます。日々の値動きを追うような無駄なエネルギーは一切使いません。

投資対象とするのは、10%程度の利益成長が数年間にわたって続く可能性が高い企業に限ります。厳選した30~40銘柄の集中型ポートフォリオを構築し、長期的に2桁のリターンを投資家の皆さんに提供することを目指します。債券投資をはじめとしたその他の投資はしません。株式投資も空売りなどはせずにもっぱら買うだけ。責任ある長期の株式投資家を自任する以上、それ以外の投資に手を出すのは一貫性に欠けると考えます。

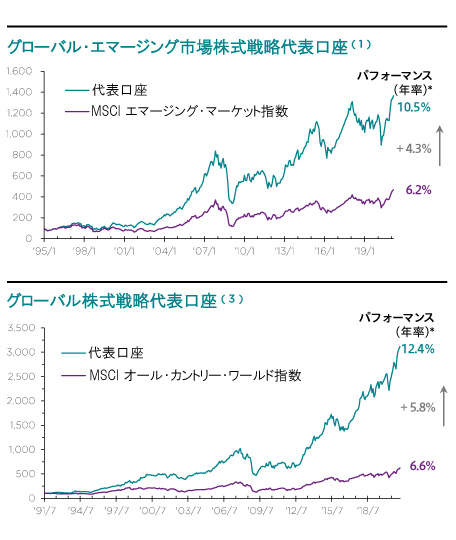

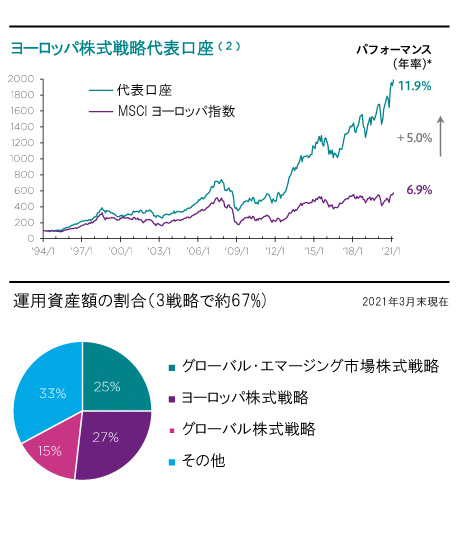

私たちの投資哲学を体現するファンド運用の成果をご覧ください。新興国、欧州、グローバルのいずれにおいても10%を超えるパフォーマンスを収めており、長期的に有効なアプローチと考えられることがお分かりいただけるでしょう。繰り返しになりますが、株価は企業の利益成長に連動します。このことをぜひ心に刻んでいただきたいと思います。

出所Factset ComgestS.A./2021年3月末現在/円ベース/*設定来年率グロス・パフォーマンス/設定日:(1)1994/12/31,(2)1993/12/31,(3)1991/06/30,

運用実績に使用されているパフォーマンスは、コムジェストによって設定来より運用管理されている代表口座(Rep. の費用控除前のグロス・パフォーマンスです。 設定日を 100 として指数化しています。 パフォーマンスからは、運用報酬信託報酬 やパフォーマンスフィー 適用されている場合 が控除されていません。その他費用について投資一任と集団投資スキームでは違いがあることがあります。パフォーマンスは、運用報酬、その他費用が控除される前であることから、その分パフォーマンスは実際のプロダクトより良くなり得ます。 指数は、パフォーマンスの 評価 の目安としてのみ利用しており、指数と同じ銘柄に投資しているとういう事を示すものではありません。指数のボラティリティは、ストラテジーと大きく異なる場合があります。指数は各戦略下記の通り配当再投資指数に変更しています。 MSCI エマージング・マーケット 2006/01/01 ~、 MSCI ヨーロッパ 2001/01/01 ~、 MSCI AC ワールド 2005/01/01 ~。 2000 年以前は該当する FRF の為替レートを使って集計。資料に用いられた運用実績に関するグラフ、図表、数値その他いかなる内容も過去のものであり、将来の運用成果を示唆あるいは保証するものではありません。

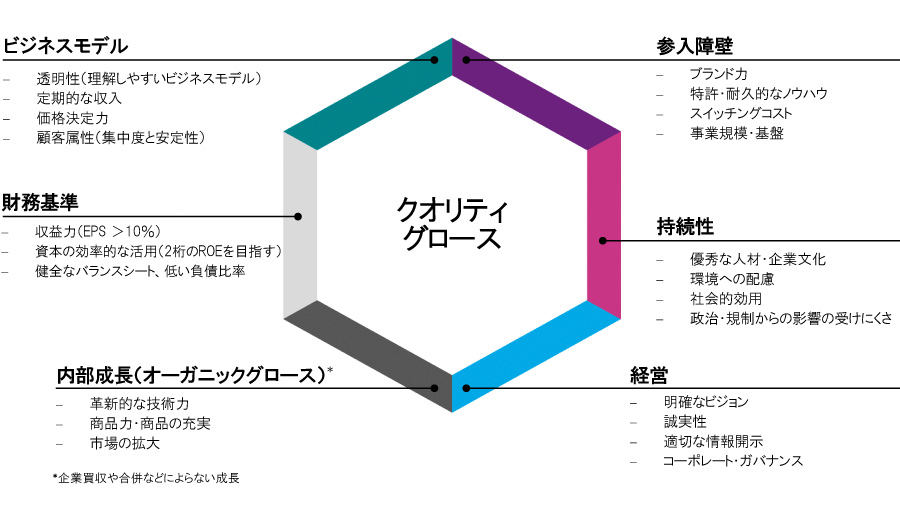

では、利益成長が継続する企業を探し出すポイントは何か。それを示しているのが、この六角形の図です。

6つの企業選定基準のうち、重要なポイントのひとつが参入障壁です。参入障壁が低いと競合他社が増え、売上げが減っていく。当然ながら利益水準も下がっていき、長期的な成長が見込めません。10%程度の利益成長を継続できる企業は、参入障壁の高さという強みを必ず持っています。

具体的な事例をお話ししましょう。神戸物産は、日本全国で業務スーパーを展開している会社です。コムジェストは10年以上前から調査を開始し、2年ほど前から投資を開始しています。私もよく買い物するのですが、ここ数年すごく魅力的になってきたと感じます。

魅力のひとつは、プライベートブランド(PB)の充実にあります。ほかのスーパーにはないPB商品を買いたい人は、そのお店に行くしかありません。それが集客力の向上につながり、まさしく参入障壁になるわけです。また、神戸物産は輸入商品も豊富に取り揃えています。PB商品と同様に、ほかのスーパーが取り扱わない商品を積極的に輸入販売することで参入障壁を築いているのです。うちの子どもはパックに入ったミルクプリンが好きで、私はベルギーワッフルが好きです。どちらも他所ではなかなか手に入らない商品ですね。

特定の商品に対する根強いファンがいれば、多少景気が悪くなっても継続的な来店が期待できます。ユニークな商品の場合、原価が上がっても価格に転嫁させやすいというメリットもあります。こうした商品を今後どう増やしていくかを調査項目のひとつとしています。私たちが想定している参入障壁が生きているかどうか。その他の5項目も含めて、投資後ももちろん調査を継続します。想定が崩れた場合は、ほかの魅力的な企業と入れ替える、もしくは割合を減らします。私たちが考えるベストな企業とその投資割合を常に維持し、高い確度で好パフォーマンスを達成していくことを目指しています。

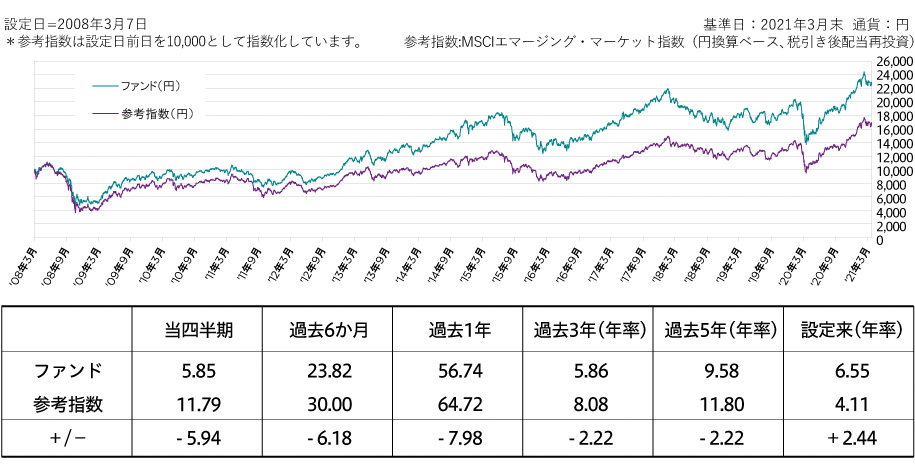

下の図は、『セゾン資産形成の達人ファンド』に採用されている新興国ファンドのマザーファンドの長期的なパフォーマンスです。

データ:コムジェスト・アセットマネジメント

基準価額は、信託報酬を控除していません。年以上の騰落率は年率平均(複利ベース)。

日本籍私募投信は、戦略のパフォーマンスをご理解頂くために提示していますが、一般の投資家の方は直接買い付けることはできません。

参考指数は、MSCI Emerging Markets指数・税引き後配当再投資を使用(USDベース)。参考指数の騰落率は、基準日前営業日の現地終値に対USD為替レート (三菱東京UDJ銀行対顧客電信売買相場の基準日当日(東京)の仲値)を乗じて算出しています。 MSCI Emerging Markets指数に関する著作権、知的財産権、その他一切の権利はMSCI Incに帰属します。同社は、同指数の内容を変更・公表を停止する権利を有しています。

過去の実績(グラフ、図表、数値等を含む。)は、将来の実績を保証するものではありません。本資料の情報は、お客様に通知なしに変更されることがあります。当社の事前の許可なく、本資料を第三者へ交付することはご遠慮下さい。

指数は、パフォーマンスの評価の目安としてのみ利用しており、指数と同じ銘柄に投資しているという事を示すものではありません。

長期的には上昇していますが、下がっているときもあります。冒頭でお話ししたように、長期投資で成功を掴めない人は、この下落局面で売却してしまう。2008年のリーマンショック、2015年のチャイナショック、そして2020年のコロナショック。このあたりで「ああ、もう駄目だ。私の資産がどんどん減ってしまう」と不安に駆られて新幹線を降りてしまうのです。

なぜ続けられないかと言うと、心の準備ができていないからだと思います。雨は必ず降ります。日本には毎年必ず台風が来ますね。損する人は、天気予報を一切見ずに外へ出て、暴風雨に見舞われてパニックになってしまいます。そうではなく、しっかりと天気予報をチェックして、台風が来る日は外出をやめる。どうしても外出しないといけないなら、雨に濡れないような服や靴を用意することが大切です。

しっかりと準備ができていれば、市場の暴落は逆に活用することができます。私はいつも、投資家の皆さんに一定のキャッシュを準備しておくことをおすすめしています。長期で続ければ勝てる可能性が高い積み立て投資の勝率をさらに高める方法が、「暴落時の買い増し」だからです。誤解を恐れずに言いますと、私は暴落が好きです。一個人投資家としても、過去の暴落時はいつも買ってきました。下げの局面が来れば「やった!」という気持ちで買い増しをします。

私自身、この新興国のファンドを積み立てで買い続けていますが、恐らく平均の投資家よりも相当高いリターンを享受できていると思います。台風は必ず来るのです。そのことを想定してしっかりと準備できているか、できていないか。それが暴落を活用できるか、損するかの分かれ目です。いざというときに慌てず、用意しておいたキャッシュで少しでも買い増ししていく。そうすることで、皆さんにもどんどん投資効率を上げていただきたいと思います。