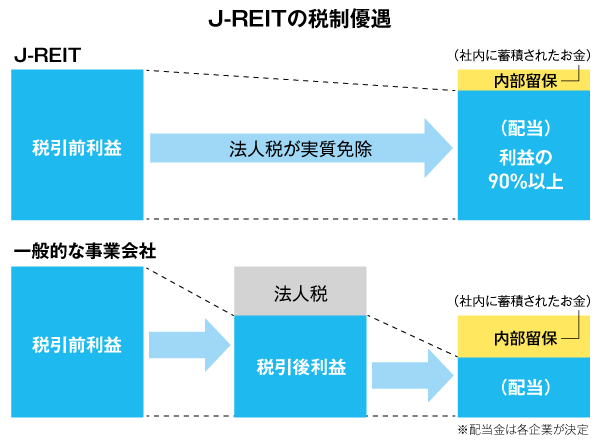

法人税支払いの有無で企業の利益額は大きく変わる

今回のテーマは「J-REIT」です。

「超わかりやすい資産運用のお話」Vol.1では、“株式”を取り上げました。

株式は企業が資金を集める手段のひとつで、資金を得る代わりに企業は株式を保有する人(株主)へ、会社の重要な方針を決める決議への参加や利益の分配(配当)を受け取る権利を渡す――というものです。

配当は、各企業が自社の利益水準などから総合的に判断して決定します。企業の利益は、次の計算式で求めます。

法人所得 - 法人税 = 利益

個人の所得に税金がかかるように、企業の所得には「法人税」が課されます。

企業は、法人税を差し引いた利益の一部を「配当」に充てるのです。

八つぁん:でも、法人税は国の財政を支える大きな柱の1つだぜ。なくすことはできないわな。

熊さん:そうだよな。「法人税がなければ」なんて考えたおいらがあさはかだった。

八つぁん:でも、たしか、法人税が免除される会社があったはずだぜ……

J-REITの予想年間分配金利回りは3.87%

八つぁんが言う「法人税が免除される会社」とは、何のことでしょうか? それが、今回紹介する「J-REIT(Jリート・日本版不動産投資信託)」です。

J-REITは、投資家から小口の資金を集めて賃貸住宅やオフィスビルなどの不動産に投資し、その家賃収入などから得られた利益を投資家に分配するという仕事をします(図表1)。簡単にいえば、「不動産投資のプロが運用しますので、興味がある方は、大家さんになってみませんか?」と投資家を募る仕事です。

2019年7月19日現在、63のJ-REITがあります。

【図表1】J-REITの仕組み

J-REITは、株式や債券などと同様に、証券会社を通じて購入することができる金融商品です。投資法人は、税引前の利益の90%以上を分配金として支払うことで、法人税が免除されています。このため、J-REITの配当利回りは、株式など他の資産と比べて相対的に高い傾向があります(図表2)。

【図表2】J-REITは法人税が免除される

2019年6月末時点で見ると、東証1部の配当を行う会社の平均利回りが2.14%であるのに対し、J-REITの予想年間分配金利回りの平均は3.87%と、大幅に上回っています。法人税が課税されないことが、利回りを押し上げる大きな要因になっています。

J-REITの投資対象は、①オフィスビル、②賃貸住宅、③ショッピングモールなどの商業施設、④倉庫などの物流施設、⑤ホテルや旅館などの宿泊施設、⑥高齢者住宅や医療施設などのヘルスケア施設など、どれも身近な物件です。オフィスや住宅などひとつの分野に特化したものや、複数の分野に投資するものなど、多種多様なJ-REITが上場しています。

株式と同じように数万円から買える

八つぁん:悪いものでも食ったのか? そんな金、どこにあるんだよ?

熊さん:マンションの一室ぐらいなら買えるだろ。

八つぁん:実物不動産の良し悪しを見極めるのは難しいから、素人は手を出さない方がいい。俺なら数万円で買えるJ-REITを選ぶね!

ビルそのものを買うには億単位のお金が必要。一室のみ保有する場合でも、それなりの出費と知識が求められる(写真はイメージです。実在のJ-REITとは関係ありません)

熊さんが言うように、実物不動産を購入するお金と運用するノウハウがあるならば、不動産投資も資産運用の手段になりえます。でも一般の個人投資家にとってはややハードルが高いもの。そんな不動産投資の難しさを取り除いた金融商品がJ-REITといえるかもしれません。

J-REITが持つ金融商品としての魅力は、大きく3つあります。

第1は、数万円の少額から投資できる点です。一般的に、実物不動産に投資するには、数百万円、数千万円といったまとまったお金が必要です。J-REITは、大勢の大家さんで物件を保有することになるため、1人で実物不動産に投資する場合に比べ、低い金額から投資することができます。2019年7月19日14時現在では、全J-REITの約半数にあたる30銘柄が、1口15万円以下で購入できます。

第2は、証券取引所に上場されている点です。株式と同様、証券会社を通じてリアルタイムで売買することができます。株式投資の経験がある方なら、指値注文や成行注文など、慣れたやり方で取引できます。

第3は、複数の不動産に分散投資できる点です。J‐REIT各社は複数の物件を保有しているため、1つのJ-REIT銘柄に投資するだけでも、物件の分散が図れます。万が一、J-REITが保有するビルの1つが経営破たんや災害などで営業できなくなっても、その損失は限定されます。

東証REIT指数は11年7か月ぶりに2000の大台に

J-REITの時価総額は約15兆円と、2014年に比べて約2倍に膨らんでいます。日本のREIT市場の状況を把握するための代表的な指数である「東証REIT指数」も、2019年7月11日、11年7か月ぶりに2000の大台に乗せ、活況が続いています。

一方で、J-REITは国内景気の影響を大きく受けるため、もしこの先日本経済が苦境におちいったら、株式と同じく、J-REITの価格や分配金も下がってしまう恐れがあります。不況時における値下がりのリスクには注意する必要があります。

投資対象がわかりやすく、少額から投資でき、しかも、相対的に高い分配金利回りが期待できるJ-REITに注目してみましょう。