どの運営管理機関でも167円の手数料は必要

自分でお金を出して積み立てるiDeCo(個人型確定拠出年金)は、60歳以降の自分の年金づくりを後押しする国の制度です。少子高齢社会を踏まえ、多くの人に活用してもらうため、

●支払時の所得控除

●運用益の非課税

●受取時の控除

――といった3つのメリットが用意されています。

自分年金づくりに、とても効果的な制度ですが、これまで預貯金以外の金融商品で運用したことがない人にとっては、2つの壁があります。

1)金融機関(運営管理機関)を自分で選ぶ

2)運用商品を自分で選ぶ

しかも上の1と2は密接につながっています。それというのも金融機関によって選べる運用商品が違うのです。理想的には、以下のiDeCoの公式サイトから運営管理機関のリストをチェックし、気になる金融機関の運用商品ラインアップをチェックし、手数料を確認してといったステップを踏みたいところです。

結構、大変ですね。

運用商品を考えるだけでも、それなりに学習が必要です。無難なものを選びたいと思う方にとって、気になるカテゴリーが「元本確保型」です。

元本確保型は、定期預金や保険といった運用商品で、どの金融機関でも必ず用意しています。投資信託のように元本割れするリスクはありません。投資に抵抗感のある人にとっては、選びやすい対象でしょう。

ただし、デメリットがあります。結論から言えば手数料分、元本が割れる可能性が高いことです。

以下は、編集部によるシミュレーションです。

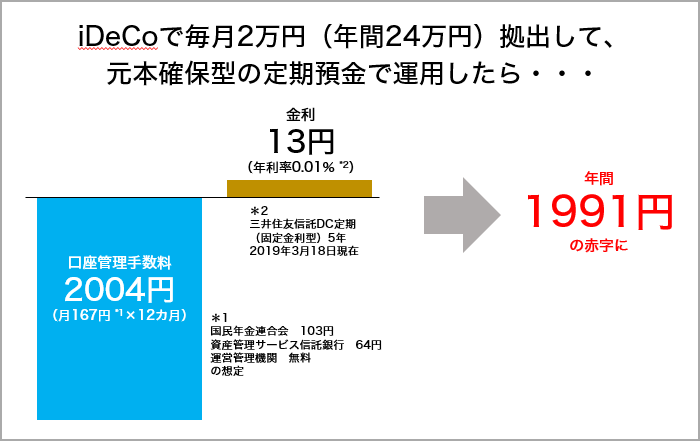

iDeCoを利用するには口座管理手数料が必要です。ときどき「手数料無料!」とうたう金融機関を見かけますが、あれは金融機関が設定する運営管理手数料のことで、それ以外に国民年金基金連合会と資産管理サービス信託銀行が設定する手数料として都度、167円がかかります。毎月の積み立てなら年間で2004円です。対して元本確保型なら、毎月2万円ずつ5年固定金利の定期預金に積み立てたとして、年利率0.01%計算で金利は13円。手数料を差っ引くと年間1991円の赤字です。

さらには、運営管理手数料が必要な金融機関なら、さらに手数料がかかります。ある地方銀行の運営管理手数料は月々283円の年間3396円。さきほどの2004円にプラスすると5400円です。

超低金利の状況から脱却しない限り、赤字を解消するのは難しそうです。

元本確保型は、iDeCoの隠れた名脇役です

舞台に欠かせない名脇役として、元本確保型を上手に登用しよう

たとえ元本確保型で元本割れしたとしても、iDeCoを利用する価値はあります。それは、冒頭に挙げた支払い時の所得控除があるからです。

そのメリットを加えれば、定期預金をするなら銀行口座よりもiDeCoの方がいいと考える人もいるでしょう(ただし、iDeCoは60歳になるまで、積み立てたお金を現金として引き出すことができないことは、理解しておきましょう)。

細かい話ですが、もし、元本確保型のみを利用するのであれば、毎月の積み立てを止めて年1回の支払いにしたほうがお得です。国民年金基金連合会の手数料(103円)は収納時に発生するため、毎月積立なら最低でも2004円かかる手数料を871円に圧縮できます。

元本確保型は、当初から利用するというよりも、投資信託での運用で利益を確保したい際に用いると効果的です。

積立投資の弱点は、積立期間の後半に大きく値が下がると、積み立てた金額の大きさ分、評価価値も下げてしまうことです。それを避けるためにも、2つの対処がとても有効です。

1つは、値上がりした利益分を売却して元本確保型を購入することです(スイッチングと言います)。

もう1つは、積み立てる運用商品の割合を変えること(配分変更と言います)。

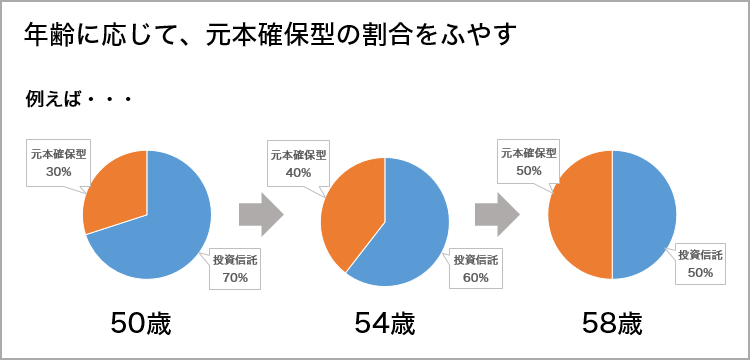

以下のように、年齢(残りの運用期間)に応じて、投資信託から元本確保型の割合をふやすかたちに掛金を設定します。

利用し続けると、じわじわと存在価値が増してくる。元本確保型は、iDeCoの名脇役と言えそうです。