景気回復の後ずれリスクが浮上

令和元年の初取引となった5月は、米中通交渉をめぐり波乱の展開で幕を開けた。2019年4月までは中国政府の政策による世界経済の底上げ期待が原動力の投資環境であっただけに、米中通商交渉の難航は投資家心理を冷やすものとなった。もとより米中交渉は、経済、技術、通貨、軍事などの覇権が絡む協議だ。短期的な合意はありえても、中長期的な世界経済におけるリスク要因として意識していく必要がある。

足元も短期的な交渉の行方にベットすることは難しく、世界経済の不透明感は払しょくできない。中国側の報復措置の発効や大阪で開催されるG20サミットでの米中首脳会談の可能性など、6~7月の展開によってその後のシナリオが変わろう。各国の金融緩和が継続され、世界的に製造業の在庫調整が一巡し、景気回復軌道の兆しが見られるかで投資スタンスは変わってくる。

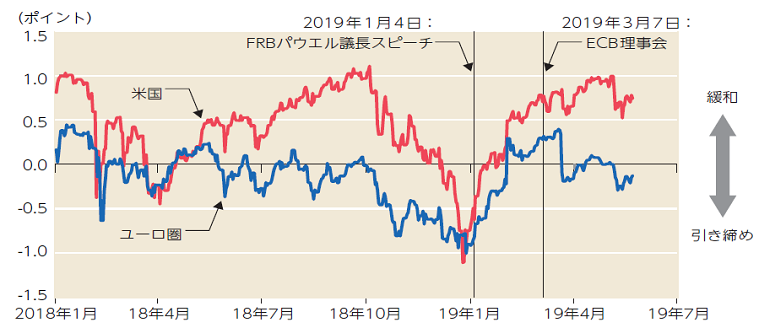

主要国中央銀行の金融政策は、当面緩和姿勢を継続する公算が大きい。2019年3月以降に見られた欧米の緩和的な金融運営は世界に波及しており、主要12カ国の通貨供給量も拡大基調だ。2019年5月に開催されたFOMC(連邦公開市場委員会)は、性急な利下げの可能性を否定するものとなった。米中貿易摩擦が深刻化し景気後退リスクが台頭すれば、再び利下げ観測が高まろう。日本銀行は2019年4月25日の金融政策会合で金融緩和の強化を打ち出しており、少なくとも2020年春までは緩和継続のスタンスを示した。

金融危機後の経済の正常化が道半ばにあるなかで、米中貿易摩擦による影響から各国で再び在庫が積み上がり生産調整を強いられれば、足元の回復の芽を摘む要因となろう。2019年4月までは、世界製造業の生産の伸びは在庫調整が完了する水準まで低下していた。中国政府の政策は、小規模企業に関する減税や社会保障費など各種費用の減免や、下級都市の不動産開発投資やインフラ投資など限定的ながら効果が見えている。

今回の対米関係の激化は、当面は中国側の財政によって景気の底割れ回避が可能と見る。ただ、長期化すれば雇用悪化や大規模な財政出動の影響が地方債務削減の遅れとなるなど中国経済のリスクが増幅しよう。さらに、欧州では依然として続く英国のEU(欧州連合)離脱による不透明感から、ユーロ圏には景気後退のリスクも加わる。

選別投資で下方リスクに備える

2019年6~7月のグローバル株式市場は、投資家のリスク選好姿勢は続くも米中貿易摩擦をめぐる市場警戒感から、ボラティリティが上昇する展開を想定する。2019年3月の欧米中銀のハト派転換を受け株式市場は反発したが、金融緩和がグローバル株式市場を一斉底上げする段階はすでに一巡した。各国の景気回復力はまちまちだ。今後は地域や戦略による選別投資を行う局面となろう。

地域別には、消費や雇用などファンダメンタルズの底堅い米国に着目できる。ただ、貿易摩擦の長期化が意識されると、業績悪化懸念が浮上する局面もあろう。当面は米中貿易摩擦の影響を受けにくい生活必需品や公益などの業種、低ボラティリティ戦略などに着目したい。

日本株は、米中関係の悪化や消費増税の影響など短期的な調整リスクを考慮すれば、低ボラティリティや業績モメンタム重視の戦略が有効となろう。欧州は引き続き景況感の低迷が続く見通しだ。英国のEU離脱問題も長期化しており、為替市場のボラティリティが高まる展開も予想される。新興国は中国景気の持ち直しがあれば、2019年7~9月期も成長が加速すると見込むが、目先は米中貿易摩擦の影響を直接的に受けやすい。当面は、為替動向や各国イベントに配慮した国別の選別投資を取り入れるなど、中国経済の行方を見ながらの慎重姿勢で臨みたい。

【図表】金融コンディション指数

出所:Bloombergのデータを基に三菱UFJモルガン・スタンレー証券作成

(J-MONEY 2019年6月号より転載。記事内容は2019年5月27日時点)