輸入日本車への追加関税に警戒

日本の2019年ゴールデンウイーク最終日の未明、米トランプ大統領は突如「中国向けの関税を10%から25%に引き上げる」とツイッターに投稿した。それまで「中国との交渉は非常にうまく進んでいる」と自身が繰り返し発言していたこともあり、米中の歩み寄りを期待していた市場は一瞬にしてハシゴを外された格好だ。

直後の上海株は5%超の急落、連休明け初日となった5月7日の日経平均は335(1.5%)下落し、心理的節目の2万2000円を下回った。直接的には中国経済の影響が大きい日本企業の業績不安が高まった形だが、米中関係だけでは済まないかもしれない。

2019年夏には、日米の貿易交渉が佳境を迎える可能性が高いからだ。そもそも日本側は、2019年5月と6月に来日するトランプ氏との3カ月連続の日米首脳会談で方向性を示し、参院選後に大筋合意するシナリオを描いているとされる。

一方、大統領選を2020年に控えるトランプ氏は、2019年4月26日の日米首脳会談(ワシントン)で記者団からの質問に対し「5月の訪日までに日本と妥結できるかもしれない」と述べるなど、中国だけでなく日本との交渉も急ぎたい姿勢を見せた。

これには安倍晋三首相が直接「待った」をかけて事なきを得たが、「中国の協議は遅すぎる!」として突如の関税引き上げを表明したトランプ氏が、いつまで日本側の事情を汲んで待ってくれるか予断を許さない状況でもある。こうしたなか、ゴルフや大相撲観戦も動員して参院選後まで時間稼ぎしたい日本側にとって、米中関係の再激化は“渡りに船” となろう。

逆に、中国と早期に合意すれば米国の矛先は一気に日本に向くかもしれない。日米交渉をめぐる最悪のケースは、輸入日本車への25%の追加関税発動だろう。米側は「日本との交渉中は留保する」としているものの、2017年に米国で販売された日本車(新車)のうち米国外からの輸入は332万台だ。

日本経済新聞社の試算によると、この全てに25%の追加関税が課された場合の影響額は、トヨタなど完成車メーカー主要6社の営業利益の5割強に相当する規模だという。もちろん部品メーカーや素材メーカー、販売店にも影響がおよぶことは必至で、日本の主要産業である自動車にとって大打撃となる。

このような事態を避けるため日本政府は粘り強い交渉を続けるとみられるものの、成果を急ぎたい米国側が強硬姿勢をチラつかせ、日本株の値動きが荒くなる場面も想定しておく必要がありそうだ。

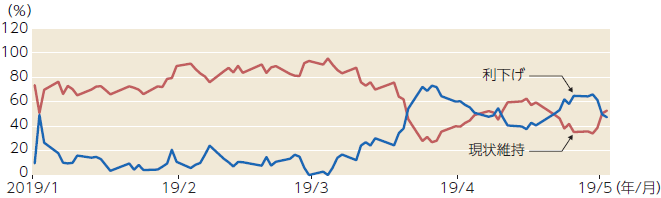

米国の年内利下げ確率は急低下

さらに、米国の金融政策の動向も日本株のリスク要因となりうる。FRB(米連邦準備理事会)のパウエル議長が2019年5月のFOMC( 連邦公開市場委員会)後の会見で「低インフレは一時的」と述べると、66%まで高まっていたシカゴ・マーカンタイル取引所グループが算出するFedWatchの「年内利下げ」確率は47%まで急低下した。

米長期金利の上昇でひとまず円高リスクが遠のいたものの、トランプ氏に加えてペンス副大統領まで利下げに踏み込んだ発言をし始めたことを考えると、FRBに対する政治的な圧力が強まる可能性はある。

ましてや、米中関係の混乱が米国株を大幅下落させることになれば、米政権は公然とFRB批判と利下げ要求を繰り返すことになろう。

パウエル議長は2018年12月まで利上げ見通しを示していたにもかかわらず、株価急落を受けて2019年1月には方針を急転換した“前科” があるだけに、市場では「FRBが利下げに舵を切る→日米金利差縮小→円高」という思惑が働きやすい状況だ。

仮にFRBが利下げ方針に転換しても日本銀行は打つ手が限られるため、円高に拍車をかけかねないことも株価の懸念材料となる。

ただでさえ日本企業の2020年3期業績は厳しい見通しのうえ、想定為替レートの1ドル=108円87銭(2019年3月日銀短観ベース)と実勢レートの差は2円もない(2019年5月7日の執筆時点=110.61円)。少なくとも米中および日米通商協議の行方が見えてくるまでは、中長期スタンスの投資資金が積極的に日本株を買う展開は期待できない。

【図表】日米金融政策も日本株の重石に

出所:FedWatch

(J-MONEY 2019年6月号より転載。記事内容は2019年5月27日時点)