「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回も、2024年に制度が変わるNISAを特集。第2回は、NISAで投資を始める初心者をサポートする「担当者」について考えます。

- 投資初心者には、商品選びや情報提供などで担当者がサポートしてくれるのが理想

- ネット証券は手数料は安いが担当者が不在で、トラブル時でも問い合わせができない

- 創設が噂される「簡易投資助言業者」に、投資初心者の“補助輪”の役割を期待

一人一口座のみの開設が可能なNISA口座です。では、NISA口座を開設するには、どの金融機関を選ぶと良いのでしょうか?

まず、銀行と証券会社、どちらを選んだら良いのでしょうか? しかし、筆者はどちらを選んだとしても、もっと大切なことがあると思っています。

全くの投資初心者には……

さて、本稿の読者の皆さまの中には「投資初心者」はいらっしゃるでしょうか? ここで言う投資初心者とは、「余剰資金の運用といえば定期預金や積立定期預金くらい」で、投資信託や株式とは全く無縁の方を意味するものとします。

投資初心者には、銀行でも、証券会社でも、どちらを選んでも担当者が付き、キチンとサポートをしてくれるのが理想です。

投資に必要なのは投資情報(経済情勢を含む)や、商品(株式や投資信託)を選択する眼だけではありません。投資に関するルールや税制、それに手続きなどの知識などもお持ちの方が良いでしょう。投資をしながら、情報や知識を親身に提供してくれる担当者が付くのが理想です。

しかし、先ほどから「理想です」と繰り返しているように、現実には難しいかもしれません。投資初心者が一つの金融機関を通じて、投資に充てることできる金額が1億円を超えていれば、それこそ、親身な担当者も期待できると思います。(1億円というと、来年以後の新しいNISAですら、生涯限度額は1800万円ですから、かなりの巨額ですね)

が、もし、そうでないのでしたら。

「コチラ(投資初心者)から働き掛けたり、問い合わせたりして、ようやくそれに応えるだけ」の担当者なら、まだマシな方です。むしろ、担当者が勤める「金融機関が売りたい商品」だけを勧めるのが一般的でしょう。言葉はよろしくないですが「カモ」にされてしまうのが一般的です。

担当者は担当者であって、友達ではありません。やはり、まとまった金額を投資しないと、成り立たないのが金融機関のビジネスですから。

担当者がいない証券会社では?

ネット証券といえば、担当者がいない分「手数料が割安」なのは、皆さんご存知の通りです。筆者もかつては「担当者が付く証券会社」で株式や投資信託の投資をしていましたが、今ではネット証券での投資がメインです。手数料の違いを実感しています。が、やらかしてしまいました(笑)。

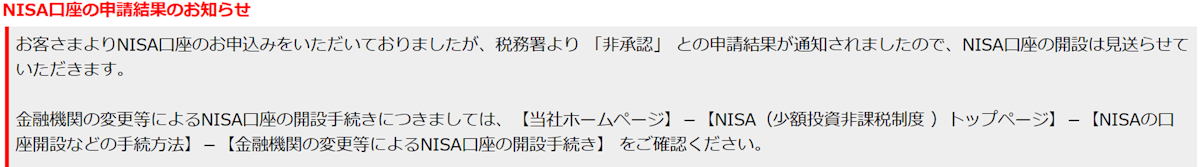

こちらをご覧ください。

担当者が付き、親身にサポートしてくれる、そんな理想的な証券会社だとしたら、このようなミスを犯すことは、恐らくあり得ないでしょう。仮に、このようなミスがあったとしても、担当者に問い合わせ、解決方法を教えてもらえば済むことです。

しかし、ネット証券には担当者は存在しません。ですので、解決方法を問い合わせようにも、どこに問い合わせたら良いか分からない。なので、筆者は国税局電話相談センター(要するに国税局のコールセンター)に問い合わせて、解決方法を教えてもらいました。今、あらためて同じ証券会社にNISA口座の開設を申し込んでいます。

筆者がなぜ、担当者にこだわるのか。意外なところに、また身近な(?)ところに理由がありましたね。

さて、ここまで担当者の重要性を説きつつも、やはり「理想」に過ぎず、現実には難しいですね……。彼ら彼女らも商売ですから。

簡易投資助言業者(?)

昨年暮れの税制改正大綱で決まったのが2024年施行の「NISAの改正」ですが、そのNISAの改正にあわせて「NISAやiDeCoに限った投資アドバイザーの制度」の創設というのがありました。正式な名称や、そもそもどのようなことができるのか、詳細は定かではないようです。

便宜上、「簡易投資助言業者」と書いているメディア媒体がありましたので、本稿でも、簡易投資助言業者と呼ぶことにします。

さて、簡易投資助言業者には期待よりも、むしろ冷ややかな視線の方が多いようです。そもそもビジネスとして成り立つのか、利益相反ではないのかと。ビジネスとして成り立つか否かは、ともかく、利益相反というのは、その通りだと思います。

先述の通り、担当者のいないネット証券は、とにかく手数料が安い。手数料が安いネット証券を選ぶ一方で、簡易投資助言業者に報酬を払って投資の情報やアドバイスを得る、これって矛盾ではないだろうかと。そうです、簡易投資助言業者は、投資家が報酬を払うビジネスモデルです。

筆者は、簡易投資助言業者は自転車の補助輪の役割だと思っています。つまり、投資初心者が投資家として独り立ちできるまでの補助輪です。投資初心者が投資家として独り立ちできれば、補助輪は外されるのです。半年や1年程度の期間、報酬を払って投資家として育成してもらう、そんなイメージです。

もちろん、その間、いくらの報酬を払うのか、詳しい情報を入手できていないので、何も分からないというのが正直なところです。ですが、簡易投資助言業者には筆者は期待しています。