- 景気後退の回避に向けた3つの要因。世界的な金融緩和続く。

- 調整局面はむしろ好機。回復への転機となるか?

不確実性が高まるも景気後退は回避

米中貿易摩擦が激化する中、金融市場では投資家が不安に煽られる事象が多数発生している。例えば、米国債市場では2007年以降で初めて2年債と10年債の利回りが逆転する逆イールドが発生し、景気後退への懸念が浮上した。また、最近の人民元の急落は2015年の人民元ショックを想起させ、中国初の金融ショックに身構える動きも出た。

しかし、これら全てが顕在化し、早期に景気後退に陥るという見方はしていない。米中貿易摩擦や英国のEU(欧州連合)離脱問題など諸リスクはあるが、以下の3つの理由から早期の世界的な景気後退は回避されるとみている。

理由の1つは、各国中銀の金融緩和スタンスが一段と強まっていること。FRB(米連邦準備理事会)は2019年7月に利下げを行ったが、米国の対中追加関税の発動を受け、本稿執筆時点(2019年9月13日)では9月のFOMC(米連邦公開市場委員会)で追加利下げを実施し、その後も必要に応じて緩和策を続ける可能性が高まっている。

ECB(欧州中央銀行)も、9月の理事会で利下げやQE(量的緩和)再開、金利階層化を盛り込んだ金融緩和パッケージの実施を発表した。新興国でも8月にインド、タイ、フィリピンなどが相次いで利下げを実施しており、世界的に金融緩和が強まっている。

2つ目の理由は、足元の米国経済の力強さだ。雇用者数の増加や賃金上昇が続く中、米国の個人消費は堅調に伸びている。一方、米家計は堅実に貯蓄を続けており、過大な負債も見当たらない。

3つ目の理由は、中国の景気対策効果への期待だ。足元の中国経済は米中貿易摩擦で低調だが、中国政府の景気対策を受け、年末にかけて改善に向かう可能性がある。中国では地方政府の債券発行を容易にする規制緩和が行われ、地方政府の資金調達によるインフラ投資が拡大が予想される。

業績回復への転換点を模索

2019年10月以降のグローバル株式市場は、不透明感を残すもファンダメンタルズは改善していくとみており、調整局面はむしろ株式投資の好機と考える。

地域別では、金融緩和による下支え効果が見込まれ、マクロ環境や企業業績が底堅い米国に注目できる。直近の決算では米中貿易摩擦の悪影響がみられたが、ITサービス需要や堅調な個人消費が企業業績をけん引し増益基調を維持した。特に2018年は減税効果により、前年比での増益のハードルが高かっただけに米国企業の業績の底堅さは株価にとって好材料と言えよう。

日本株は年後半以降の業績回復を受けて、割安感から再評価される可能性がある。直近の決算では、製造業を中心に大幅な業績悪化がみられたが、EPS(1株当たり利益)が市場予想を上回ったことでさらなる業績悪化懸念は後退した。半導体セクターの業績に底打ちの兆しがみられるほか、次世代通信規格「5G」関連の需要も引き続き強い。製造業の2020年度通期業績は10%の経常増益予想と回復に転じる見込みである。

欧州は足元でファンダメンタルズが弱い。2019年後半には経済、企業業績とも上向くと想定するが、英国のEU離脱問題などを巡る不透明感はなお強い。新興国株は引き続き米中対立が深刻化するリスクを意識せざるをえないが、ブラジルやインドネシアなど株価が比較的安定している国もある。

新興国でも金融緩和余地が拡大しており、今後の米中協議の進展次第では、新興国株への楽観的な見方が広がる可能性はある。2020年は米国大統領選挙もあり、米中の対立が際限なくエスカレートする事態は考えづらい。今後も政治リスクは残るが、人民元の切り下げによる金融ショックや急激な円高進行などが避けられれば、来年にかけて市場が安定化する可能性は高いとみる。

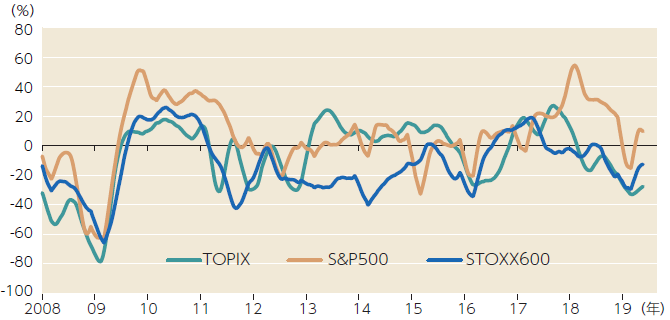

【図表】日米欧のリビジョンレシオ

注:リビジョンレシオはアナリストの今期予想3カ月前との比較。計算方法は(上方修正銘柄数-下方修正銘柄数)/業績修正銘柄数。

出所:Factsetのデータをもとに三菱UFJモルガン・スタンレー証券作成

(J-MONEY 2019年10月号より転載。記事内容は2019年9月24日時点)