ドル神話・ドル信仰―アメリカは世界一の経済大国

さて、「円が心配」という方の中にも、「ドルならば安心」という方も、読者の中にもいらっしゃることでしょう。

世界の貿易では、その決済の40%がドルで行われていると言われています。

貿易を行う国同士が、お互い「ドル以外のお金」の国だったとしても、貿易にはドルを用いている場合だって珍しくありません。

また、世界190を超える国の中で、アメリカは世界経済の25%近いシェアを誇る、世界一の経済大国です。この事実は、アメリカに対する信頼と安心とともに、そのアメリカのお金であるドルに対する信頼と安心の裏付けになることでしょう。

ということで、「現金のリスク」を避け、なおかつ「特定の国のお金に集中しない」ためには、円で取引される日本の株式や投資信託などとともに、ドルで取引されているものに投資するのが良いのでしょうか?

しかし、ドル神話を信じ、ドルを信仰している方々の気持ちは、未来永劫、続くものなのでしょうか?

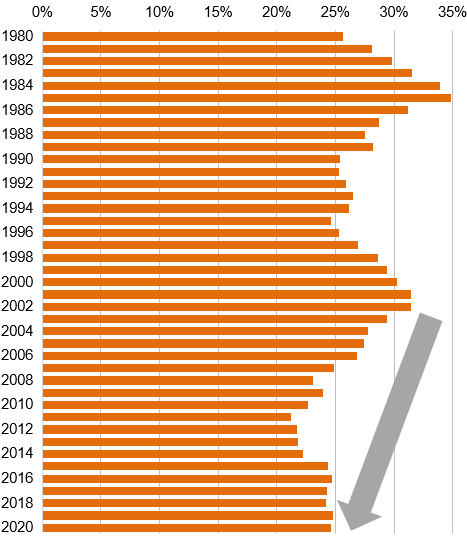

今をさること35年ほど前の、1985年当時。アメリカにとって世界一の経済大国の地位は、当時も同じでした。しかし、アメリカの世界経済のシェアは、現代よりも大きく、30%を大きく超えていました。

つまり、アメリカの世界経済1位という地位は今も揺らいでいませんが、世界経済に占めるアメリカのシェアは、昔よりも下がっているといえます。

【図表2】世界の名目GDPに占めるアメリカの割合

※2019年以降は予測

出所:IMF, World Economic Outlook Database October 2019

ドル預金がうまくいかなかった筆者の体験

筆者がサラリーマンだった頃のお話です。2001年の暮れも押し迫っていた頃です。

ある銀行の「キャンペーン金利」のポスターに釣られ、ドル建ての預金を組みました。キャンペーン金利は、確か8%だったか、10%だったか。そのキャンペーン金利が付くのは最初の3か月間だけで、その後は3か月ごとに満期を迎える、単なるドル建て定期預金に過ぎません。

(ちなみに、当時の筆者はファイナンシャルプランナーなどの資格は持っていませんでした)

その後、この銀行は2度の合併を繰り返しましたが、筆者のドル建ての定期預金は、2020年の今でも続けています。3か月ごとの満期を繰り返しながら。

ここで特筆したいのは、このドル建ての預金を始めて以来、すでに19年が経っているわけですが、筆者の記憶の限りでは、ずっと元本割れ、つまり、ずっと為替差損の状態が続いています。ドル建てとはいっても3か月満期ですから、3か月ごとに利息が付いているにも関わらず、です。

先ほどの「世界経済に占めるアメリカのシェアが下がっている」というお話と、筆者の体験談をあわせて、過去から今を振り返ると……。

「時間の経過とともに、ドルの価値が下がっている」という考え方もできるのではないでしょうか?

さて、ドル神話を信じている読者の皆さま、あるいはドルを信仰なさっていらっしゃる読者の皆さま。ここまでご覧いただいて、「ドルだけ」を資産として持つのは、いかがでしょうか?

アメリカのドルも、日本円と同じ現金です。本稿のタイトル『現金のリスク』が示す「現金」は、何も円だけではないのです。円には円の、ドルにはドルのリスクがあるということです。

「投資は長期で」という視点

さて、本稿では過去4回ほどにわたって、「特定の資産に集中しない」ということを述べてきました。

が、ここで「投資は長期で」という新たなポイントが、突然登場してしまいました。

と申しますのも、筆者は先ほど「時間の経過とともに、ドルの価値が下がっている」と言及したからです。

「投資は長期で」は、投資をするうえでとても大切なポイントなのですが、もうひとつ、欠かしてはならないポイントがあります。

それは、長期で投資を行うのなら「時間の経過とともに成長が見込まれる資産」に投資する、という点です。

つまり、「時間の経過とともに、成長する資産に、長期の投資」を行うということです。

でないと、その投資は単なる「時間の浪費」にしか過ぎないからです。

(ちなみに、筆者は「時間もコスト」というスタンスでいます)

筆者のドル預金の体験が、典型的かつ具体的な例といえるでしょう。

そもそも現金にしか過ぎないドルは、「時間の経過とともに、成長が見込まれる資産」ということができるのでしょうか?

「特定の国のお金に集中しない」の答えは?

ここまで為替差益・差損について述べてきましたが、結局のところ、「特定の国のお金に集中しない」とは、どういうことなのでしょうか?

冒頭に挙げた問いに対しては、どうやら「ドルだけ」では答えにはならなさそうですね。

では、ドルも含めて、より多くの国のお金を持ち(投資し)、それの為替差益を狙っていく……。これも、果たして冒頭に挙げた問いに対する答えになるでしょうか?

残念ながら、答えにはなりません。

理由は2つ。

繰り返しになりますが、現金は「時間の経過とともに、成長が見込まれる資産」とは言い切れないと思います。

それに為替差益を狙うのは、非常に難しい。先ほどの為替レートの表をご覧いただければおわかりだと思いますが、為替はおよそ「傾向」というのがつかめない。

「特定の国のお金に集中しない」とは、「為替差益だけ」を得ようとするのではなく、「時間の経過ととに、成長が見込まれる資産」に投資するついで(?)に、「為替差益も」得る、というスタンスです。つまり為替差益は副産物です。

そもそも投資とは、「成長が見込まれる資産」に投資を行うことなのです。その「成長が見込まれる資産」の価値をドルで表す、つまり「ドル建ての成長が見込まれる資産」に投資を行う、これが答えになりそうです。

例えば、アメリカの株式などですね。アメリカの株式などに投資する投資信託もそうです。銀行や証券会社で投資信託を買うときは円で払いますが、その価格の変動には為替の影響も含まれています(ただし「為替ヘッジあり」の投資信託については少し事情が異なりますが)。

さて、次回は、「4つの偏らない、バランスの良い投資」について、簡単なまとめを行ってみたいと思います。

次回の次、つまり次々回からは、年代別の投資の考え方について、述べてみたいと思います。前稿でも申し上げましたが、投資を考えるうえで、ライフプランもあわせて考える必要があると筆者は思っています。引き続き、よろしくお願いいたします。

(次回は3月2日を予定しています)