株式、個人向け国債、投資信託と同じように、個人の方なら誰でも手軽に買える金融商品がJリート(J-REIT、日本版不動産投資信託)です。本連載では、Jリートの特徴や魅力、活用法についてやさしく解説します。

- J-REITのリターン(配当利回り)は、国内株式や国債を上回る。

- J-REITのリスク(価格の乱高下)は、比較的なだらかな動きをする。

Jリートの配当利回りは常に株式や国債より高かった

「Jリート」とは、「株式」や「国債」と同じような資産運用のメニュー、つまり「金融商品」のひとつです。Jリートなんて聞いたことない! という方も多いと思いますが、実は「資産運用を始めたい」と思っている初心者にこそ、Jリートは「知って得した!」と思ってもらえる商品なのです。

さて、「預金」「株式」「国債」「Jリート」など数ある金融商品の中で、一番金利(配当利回り)が高いのはどれだと思いますか?

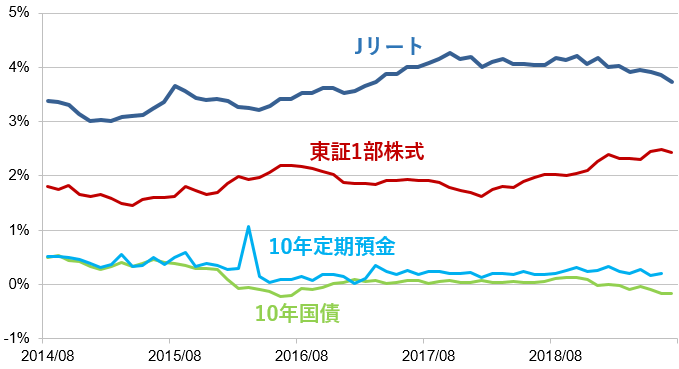

次のグラフを見てください。

※グラフは2019年7月末まで(定期預金は2019年6月末まで)

出所:不動産証券化協会、日本相互証券、東京証券取引所

これは各商品の直近5年間の平均金利(配当利回り)ですが、Jリートは3%から4%台前半を推移し、東証一部に上場する株式などを上回っています。実はこの5年にとどまらず、Jリートが誕生した2001年以来、配当利回りは常に国内株式や国債を上回っていました。

Jリートは利益のほぼ100%が配当となる

資産運用の第一歩は、株式や債券、外貨預金、投資信託などの「金融商品」を購入する、つまり「投資」することです。

投資によってお金が増える仕組みは2つ。1つは、買った金融商品の価格が上がること(キャピタルゲイン)、2つ目は金利(配当)が入ってくること(インカムゲイン)。上のグラフで示したように、過去5年間においてJリートは、インカムゲインが株式や国債より有利な水準でした。この高い配当が今後も続く場合、もし価格が一定なら、長く持っていることで他の金融商品以上に資産を大きく増やせるということになります。

なぜ、Jリートは金利(配当利回り)が高いのでしょうか?

Jリートのしくみについては次回詳しくお話ししますが、簡単に説明すると「Jリートの会社が賃貸マンションやオフィスビルなどを買い、その賃料などの利益を配当として投資家に分配する」という金融商品です。株式会社は利益の3割程度を株主に配当するのに対し、Jリートの会社は利益のほぼ100%をJリートの投資主に配当しています。これが理由の一つです。

さらに、Jリートは株式と比べて税制面で優遇されており、そのぶん利益が上がりやすいという性質もあります。Jリートは2001年にできた歴史の浅い金融商品であり、Jリートの普及を促進させるために国が税制面で支えているという一面もあるのです。

株価と比較してJリートはなだらかな値動き

では、Jリートの価格の動きはどうなっているでしょう。配当利回りは高いけれど価格が大きく動くのであれば、元本割れのリスクが高くなり、心配になります。

「株の投資家」というと、値動きを気にするあまり一日中スマホやパソコン画面を見ているイメージを思い浮かべる方も多いでしょう。株式は1日の間でも価格変動が大きく、ずっと見ていないと売り時や買い時を逃してしまうので、市場が開いている間はひとときも目が離せないという投資家もいます。

でも実際は、株式投資がメインの投資家も含めて「日々価格を気にしているのは嫌」という方がほとんどです。資産運用をしたいけど、金融商品の売買に時間を取られたくない。できれば預金と同じように、しばらく放っておける金融商品の方がいいと思っている方は多いでしょう。まさにそんな、「放っておける金融商品がいい」という方にJリートはマッチします。

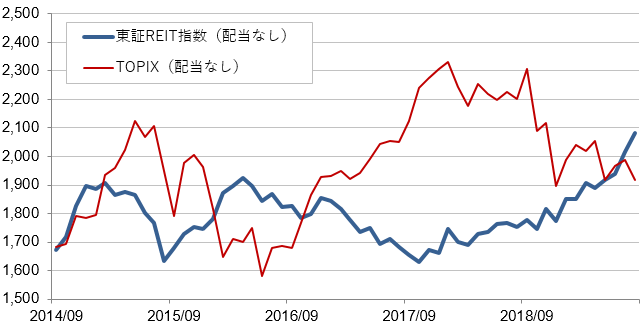

なぜかというと、Jリートは価格の乱高下(リスク)が少ない傾向があるからです。次のグラフを見てください。この5年間のTOPIX(株式の価格指数)、東証REIT指数(Jリートの価格指数)を比較していただくと、株価が乱高下するのに対し、Jリートはなだらかです。

※東証REIT指数の基準日2003年3月31日の値を1,000として指数化

出所:Bloomberg

過去5年間のような値動きの傾向が今後も続くとは限りませんが、少なくとも直近のデータを見る限りにおいては、Jリートは比較的安全性の高い金融商品と言えるでしょう。

実は、2001年にJリートが誕生してから最初の10年余りは、東証REIT指数がTOPIXより激しい値動きを示したこともありました。2008年のリーマン・ショックをはさんで、東証REIT指数が高値から4分の1まで下落したこともあります。その後、Jリート市場が東証一部上場市場に次ぐ国内第2位の規模まで成長したことも、ここ数年で価格変動が小さくなった理由のひとつです。ですから、購入した後、価格を気にせず数年単位で放っておきたいという方にとっては、比較的向いている金融商品であると考えられます。

低金利時代という言葉通り、預金以外で元本割れのリスクを気にせず年利4%の利回りをあげることは非常に難しいことです。Jリートも、他の金融商品と同様に元本割れのリスクはあります。しかし、Jリートは現時点でリスクが株式と比べて小さいこと、元本割れのリスクを少しでもカバーできる配当利回りの高さがあることで、投資に踏み切りやすく、まさに、これから資産運用を始めようという初心者にとっておススメできる金融商品と言えるでしょう。

今日は、Jリートのリターン(配当利回り)が比較的高く、リスク(価格の乱高下)が比較的少ない、ということをお伝えしました。次回は「Jリート」のしくみを見ていきましょう。

(次回は10月22日の更新を予定しています)

Jリートをもっと知りたい方は → 初めてのJリート(不動産証券化協会)

参加無料!「Jリートフェア2019」を東京で開催