「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回は、新NISAの成長投資枠で投資できる株式の個別銘柄を、「大型株」「中小型株」という観点で検討してみます。

- 日経平均株価は「値嵩株」の影響を大きく受ける傾向がある

- 中小型株は大型株と比べて流動性が低く、値動きが大きい傾向

- 中小型株の「伸びしろ」に期待して、大型株との分散投資を試みる

今年8月25日は、5日ぶりにして、日経平均株価が今年2番目の下落幅を記録しました。前日比で662円93銭安く、率にして2.05%の下落率です。なお、この日は一時期、前日比700円以上、安い時もありました。

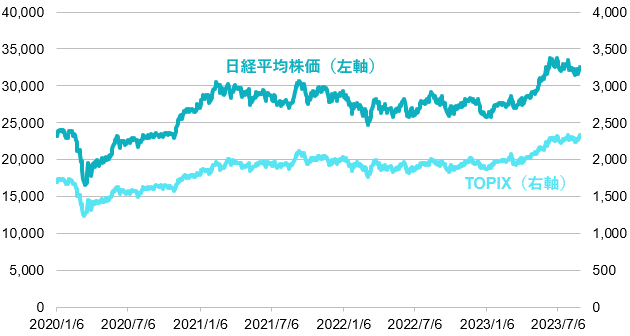

ところで、テレビのニュース番組などで日経平均株価と並んで発表されるのが、TOPIX(東証株価指数)です。ちなみに、同じ8月25日のTOPIXの下落幅は率にして0.88%の下落率でした。

我が国の代表的なインデックス

日経平均株価とTOPIX。どちらも、我が国を代表するインデックスとして受け止めている方が多いのではないでしょうか? 特にTOPIXの月中平均値は、民間企業である株式会社東京証券取引所の発表でありながら、内閣府が公表する景気動向指数の先行系列にも採用されています。

※期間は2020年1月6日~2023年8月31日

出所:市場データをもとにMonJa編集部作成

ところでTOPIXは東証株価指数という「指数」、つまり無名数のため、「円」などの単位が付きません。一方で、日経平均株価は「株価」ですから、「円」という単位を付けて発表されています。この単位の有無が影響するのでしょうか? TOPIXよりも日経平均株価の方になじみをお持ちの方も多いのではないでしょうか?

さて、日経平均株価とTOPIXは、どちらも我が国を代表するインデックスなのは先ほど確認した通りなのですが、どのような違いがあるのでしょうか?

代表的な2つのインデックスの違い

日経平均株価は、東京証券取引所のプライム市場上場の銘柄から代表的な225銘柄を選出し、対象となった株価の合計の値を一定の数で割って計算する「修正平均株価」です。

一方のTOPIXは「時価総額加重平均株価指数」で、もともとは東京証券取引所第一部に上場している全ての株式を対象にしていたのですが、東京証券取引所の再編後は、原則として再編前に対象となっていた株式を基に計算しています。ちなみに、東京証券取引所の再編前の第一部に上場していた銘柄の多くがプライム市場に移行しています。

日経平均株価とTOPIXの大まかな違いとして、「プライム市場の225銘柄」なのか、「プライム市場の多くの銘柄」なのか、ということに絞ることができるかもしれません。

そして、この「大まかな違い」こそが、冒頭で述べた下落幅(=下落率)に違いが生じた原因と言えるかもしれません。

値嵩株(ねがさかぶ)の影響を受けやすい日経平均株価

「値嵩株」という言葉をお聞きになったことがある方も、そうでない方も、それぞれいらっしゃると思いますが、「初めて聞いた」という方もご安心を。明確な定義のある言葉ではありません。値嵩株とは、単に「株価が高い」株のことを指しているだけです。そもそも「株価が高い」というのがどういうことなのか、明確ではありません。

さて、定義が曖昧な値嵩株ですが、日経平均株価はこの値嵩株の影響を受けやすいと言われています。中でも、特にファーストリテイリング(ユニクロなどを運営する会社)の株価の影響が大きく、日経平均株価は時に「ファーストリテイリング指数」などと揶揄されてしまいます。冒頭で述べたように、8月25日はTOPIXに比べると日経平均株価の方が下落幅(=下落率)が大きかったのですが、これは、値嵩株といわれる銘柄の株価の下落が大きかった、といえるのではないかと思います。

| 銘柄名 | コード | 業種 | 構成比率 |

|---|---|---|---|

| ファーストリテイリング | 9983 | 小売業 | 10.90% |

| 東京エレクトロン | 8035 | 電気機器 | 6.51% |

| ソフトバンクグループ | 9984 | 通信 | 4.44% |

| アドバンテスト | 6857 | 電気機器 | 3.99% |

| ダイキン工業 | 6367 | 機械 | 2.93% |

| KDDI | 9433 | 通信 | 2.57% |

| 信越化学工業 | 4063 | 化学 | 2.39% |

| ファナック | 6954 | 電気機器 | 2.22% |

| テルモ | 4543 | 精密機器 | 1.90% |

| TDK | 6762 | 電気機器 | 1.67% |

| 銘柄名 | コード | 業種 | 構成比率 |

|---|---|---|---|

| トヨタ自動車 | 7203 | 輸送用機器 | 3.97% |

| ソニーグループ | 6758 | 電気機器 | 2.85% |

| 三菱UFJフィナンシャル・グループ | 8306 | 銀行業 | 2.14% |

| キーエンス | 6861 | 電気機器 | 1.93% |

| 日本電信電話 | 9432 | 情報・通信 | 1.58% |

| 三菱商事 | 8058 | 卸売業 | 1.42% |

| 三井住友フィナンシャルグループ | 8316 | 銀行業 | 1.42% |

| 日立製作所 | 6501 | 電気機器 | 1.38% |

| 東京エレクトロン | 8035 | 電気機器 | 1.36% |

| 三井物産 | 8031 | 卸売業 | 1.26% |

ちなみに、「ファーストリテイリング指数」とも揶揄されてしまう日経平均株価ですので、海外の投資家や報道機関はTOPIXの方を重視しているようです。私たち日本人は(投資経験の有無に関わらず)日経平均株価を重んじていると思いますが、日本株の売買高の7割は外国人投資家とも言われています。そうした視点のギャップについても、心しておいた方が良いでしょう。

8月25日の下落を教訓とするか

さて、8月25日の日経平均株価の下落率とTOPIXの下落率の乖離(=違い)から、「やはり中小型株への投資も必要か」という思いが脳裏をかすめました。値嵩株のほとんどは、時価総額も高い「大型株」でもあります。大型株よりも時価総額が低い株式を「中型株」、さらに低い株式を「小型株」と呼びます。あるいは、中型株と小型株の両方を合わせて「中小型株」とも言います。

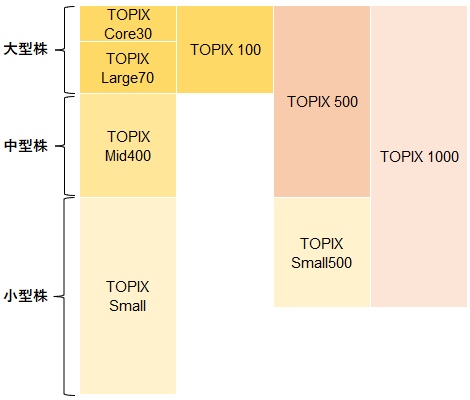

先述の大型株と同じく、中型株や小型株(=中小型株)にも、値嵩株と同様に明確な定義はありません。しかし、TOPIXのニューインデックスシリーズが参考になろうかと思われます。

図表3は、TOPIXのニューインデックスシリーズのイメージ図です。TOPIX Mid400は中型株が集まったもの、TOPIX Smallが小型株の集積で、こちらはおよそ1660銘柄あるようです。左上の3つのインデックスが大型株なのですが、特にTOPIX Core30は、日本の時価総額上位30銘柄を集めたものですので、超大型株といえそうです。

筆者はこれまでにTOPIX Core30に連動するETFを2度売買していて、分配金とあわせて、しっかりと利益を得ています。そして、今、3度目の保有中です。筆者が若かりし頃、TOPIX Core30を「NYダウ30の日本版か」と錯覚して投資したのですが、人が30銘柄を選出するNYダウと異なり、単に時価総額上位30銘柄なだけに過ぎません。とはいえ、日本の著名企業ばかり集めた30社とも言えますし、超大型株ばかりで構成されたETFですので安心感と安定感があります。

中小型株への投資の検討

今、筆者は中小型株への投資にはためらいがあります。理由は2つ。1つは流動性(売買高)の低さです。もう1つは、流動性の低さゆえもあろうと思われますが、株価の変動幅の大きさです。

実は、中小型株(例えば、東証スタンダードの個別銘柄)への投資したことがあるのですが、会社の業績の良し悪しとは裏腹に、あれよあれよと株価が下落したり、流動性が低いために「売りたいのに、タイミングが……」という経験を重ねただけに、中小型株への投資は良い思い出がありません。と申し上げても、「良い思い出がない」というメンタルな面のお話で、肝心の騰落の方は利益をあげて、つまり配当金のみならず、譲渡所得もあげて(=税金を差し引かれて)売却することができたので、結果オーライです。

大型株と中小型株の分散投資

大型株に比べると、中小型株は「伸びしろがある銘柄」とも言われています。ですので、先述の筆者のようにTOPIX Core30だけに投資をするのは、それはそれで安定と安心を得ることができて良いかもしれませんが、同時に「中小型株に投資をしない」選択をするのは「(中小型株の)成長から得られる利益を失っている」とも言えます。しかし、筆者の「良い思い出がない」というのも読者の皆様にとっては「他者の経験から得る教訓」にもなってしまいます。

そこで検討したいのが、投資信託の「中小型株ファンド」や、中小型株のETFです。少なくとも、中小型株の個別銘柄に投資した場合の株価の急落や、売りたくても売れないような経験はなさらなくてすむと思われます。

冒頭に述べた8月25日の日経平均株価とTOPIX「株価下落」の違いを踏まえると、「大型株と中小型の両方に投資する分散投資」は検討する価値があると言えるでしょう。