〈記事提供:日興アセットマネジメント〉

“市場に居続ける”ことの効用

そういえば、そうした「長期スタンスの重要性」に関しても、最近気になることがあります。それは「長期投資が大事と言われてきたが、何も考えず長く持つのではダメ。必要に応じた見直しも必要だ」というもので、大いに違和感を覚えます。

ぼーっとした長期投資でなく、いろいろ考えながら長期投資すべきというのは確かに格好いいのですが、実際には相場動向に翻弄(ほんろう)された売買に陥ってしまう可能性が高いです。この前話を伺ったお客様なんて、ここ2年ほどは同じ投信を3カ月と保有したことがないとのことでした。毎回買い換えるたびに利益が乗っているからいいんだと仰っていましたが、聞いてみると利益といっても本当にわずかなんです。5%とか10%未満とか。そんな薄い利益で売却して、次の投信の購入時手数料に2%とか3%を支払っているなんて、どう見ても理屈が合いません。

それにいつまでも好回転が続くとも限りません。もしかすると、「ここぞ」という大きな上昇の前に売却してしまっていたり、小さく利益を重ねてはいても次の1回ですべて持って行かれたりして、手数料とストレスと、ヘタすると損だけが溜まっていく皮肉な状況になる恐れがあります。

実際、証券市場というのは突然大きく上がることがあり、出たり入ったりしている中でその上昇を捉えることができないケースを多く見ます。「市場は突然上がるもの。だから出たり入ったりを繰り返すのでなく、おおむね大丈夫だと思うならずっと居続ける方が賢明」というくらいの感覚を、私たちはお勧めしたいと思います。

市場は突然上がるもの。

だからずっと居続けるのが賢明。

気にしなくて済むための分散

とはいえ値動きは気になるもの。できるだけ気にしないで済むようにするためにもお勧めしたいのは、複数の投資資産への分散です。買い時とか売り時とかを気にしなくていいような状態にするためには、いろんなものを混ぜて複数を買う、あるいは最初から混ざったものをひとつ買う、というのが具体的な解決策です。

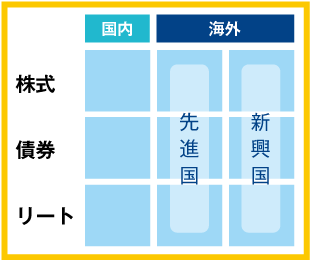

ところで、現在日本には6,000本くらいのたくさんの投信があります。そんなにあったら、何が何だか分からなくなりそうですが、実はどんな投信もこの絵のように「3×3」の箱で分類できます。

投資対象の証券、私たちはつい「アセットクラス(投資資産)」などと英語で言ってしまいますが、これは大きく3種類しかありません。株と債券とリート(REIT)です。それぞれが何かは後でご説明しますが、今は3種類の投資対象があり、それぞれに国内と海外があると押さえておいてください。この絵では、海外は先進国と新興国に分けています。

この3×3=9の「マス」のどれか、または組み合わせでしかないと考えれば、投信選びも少しは気が楽になりませんか。もしすでに何かお持ちの方だったら、改めて自分はどことどこに投資しているのかな、とマスに丸をしてみるといいと思います。最初から複数がパッケージされているバランスファンドをお持ちなら、その投信の中身はこのマスのどことどこをカバーしているのかを、改めて商品パンフレットを見直して丸をしてみてください。

値動きを気にならなくするための究極は、このマスを全部カバーしておくことでしょうかね。そうしたら、上がるものもあれば下がるものもあって、いちいち気にしていられなくなりそうですね。まぁそれは極端だとしても、できるだけ複数のマスを埋めて持っておく方がよさそうです。もちろん、全て等しい金額である必要はありません。金額の濃淡に唯一の正解はなく、その人の考えによって変わるべきです。

例えば、10年先、20年先の老後資金をできるだけ増やすための投資をしたいなら、やはりお金を増やす「エンジン役」としての株式のマスは埋めていることが必須でしょう。値動きが大きいのはちょっと、という方や、そこまで大きく増えなくてもいいんだという人は、エンジン役は少なめにして、「クッション役」である債券を多めにした方がいいという考え方もあり得ます。