〈記事提供:日興アセットマネジメント〉

リートとの付き合い方は、「これから」の面も

次はリートです。英語でREITと書かれる場合があるのは、Real Estate Investment Trustの頭文字だからでして、日本語では「不動産投信」と言われます。「投信」という訳になるので誤解されがち。少し丁寧に話しますね。

日本の投資信託の投資対象には、長いこと主に株式と債券の2種類しかありませんでした。そこに第3の選択肢として出てきたニューフェースがリートです。つまり、投信にとってのリートは、株と債券と同じ有価証券というわけです。日本語訳が「不動産投信」なので混乱しますが、あくまでも株と債券と同じく市場で取引されている証券で、日々投資家に売買され、価格が上がったり下がったりしています。

誤解されがちと言ったのは、リートという言葉が、株や債券と同じ有価証券の名前でありながら、それを発行している主体(法人)の総称でもあるからです。つまり「リート法人」が資金を集めるために発行した「リート証券」のうち上場しているものを、日興アセットなどが作る「リートファンド」が買ったり売ったりしている、という関係性になります。

「リート法人」とは、非常に大ざっぱに言えば、賃貸業に特化した不動産会社みたいなものでして、賃貸物件を保有して賃料を収入としている会社です。オフィスビルに特化したリートもあれば、ショッピングセンターを保有して入居するブティックを入れ替えたりして賃料を稼ぐリートもあります。

都市部のオフィスビルの中には、リート法人が保有している物件もある

その「リート法人」が発行する「リート証券」はどんな性質があるのでしょう。株式はシンプルで長期ではその企業の利益にリンクしていると考えられる、債券は価格が上下するものの定期的な利払いがコツコツ入ってくる安心感がある、と説明しましたよね。リートはその両方の側面を持っています。債券の利払いにあたる定期的な利払いは結構高めの水準です。しかも比較的安定しています。それは、「リート法人」の収益源泉である賃貸物件の賃料というものが、そんなにコロコロと変わるものではないからです。そして「リート証券」の価格自体も、株と同じように「リート法人」の収益動向に長期的にはリンクしていきます。保有している物件の立地条件が良くて、あるいは景気が良くなって賃料の値上げができたような「リート法人」の「リート証券」は人気を集めて価格が上がりがちですし、逆の場合は価格が下がりがちです。

日興アセットなどが作る「リートファンド」は、株式や債券のファンドと同じように、その価格の上下を見ながら組み入れるべき「リート証券」を選別して買い付けたり、価格が高すぎるなと思ったら売却したりするわけです。

先ほど「株と債券の両方の側面がある」と言いましたが、リートの価格はこれまでのところ意外と大きく変動してきたということを知っておいてください。リーマン・ショックまでの数年間で大きく上がったのはリートで、リーマン・ショックによって大きく下がったのもリートだったんです。

不動産賃貸という比較的安定的なビジネスをやっているがゆえに魅力的な投資資産であるリート。株式とも債券とも違う動きをすることによる「分散効果」が期待できる投資資産であるリート。しかし、比較的歴史が浅い投資資産でもあったため、リーマン・ショック前まではいわば人気先行で買い上げられ、価格が上がり過ぎていた面があったかもしれません。だからこそリーマン・ショックでは結構大きく下がってしまった。それから10年経った今、リートはこなれてきた感じがします。株式と債券の両方のいい面を持つ新しい投資資産として冷静に評価し、上手に活用していきたいといった感じでしょうか。

具体的な「覚悟」を持っておくのは意味がある

さて、3つの投資資産については必要十分、というか、かなり深いところまで理解していただきました。原理原則的な大きな理解を持って、長期的な視野で付き合っていただきたいと思います。その際「とはいえ、どれくらい動くか、特に下の方に」というのは、長期保有で成功するための「前向きな覚悟」として持っておいてもいいかもしれません。

ここでご参考までに、株・債券・リートの過去のデータを見ていただきます。ちなみに過去のデータというのは、その時々の経済環境が違うので、それぞれの上昇率や下落率を平均化したところで大した意味を持ちません。過去20年の世界株式の年間のリターンが仮に平均で5%だとしても、+50%の年もあれば-50%の年があったかもしれませんよね。それを算数的に平均化しても、預貯金の利率のような「今年5%」を意味しないことは、ここまで聞いてくださった皆さんならお分かりのはずです。

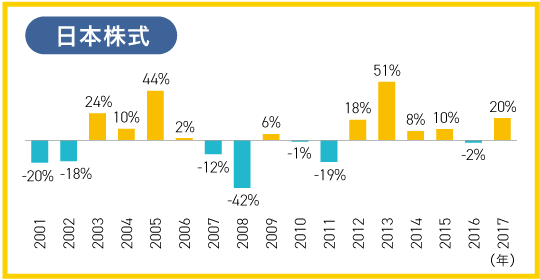

■株価指数の年間変化率

期間:2000年12月末~2017年12月末

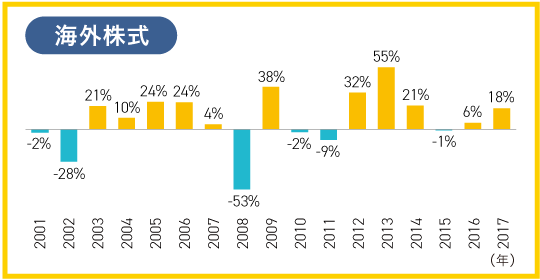

日本株式:TOPIX、海外株式:MSCIコクサイ指数(円換算)、

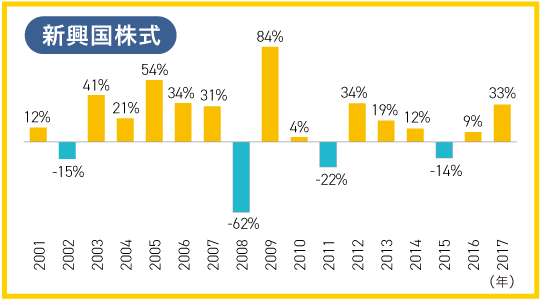

新興国株式:MSCIエマージング・マーケット指数(円換算)

ですので、平均ではなく大きさの推移を見ていくことが有用です。まずは株式です。1年間で計測すれば、日本株は2001年の年初から年末までで20%値下がりした、2002年も18%値下がりした、でも2003年には24%も値上がりした、ということが分かります。ここ16年間では2013年が年間で51%上昇と一番大きかったですね。2008年の42%の下落はリーマン・ショックの年だからという面が大きいですかね。とまぁ、そんな感じで読み取れます。海外の株式については為替レートの動きも反映しています。もし海外の株価が下がったのに加え、為替が円高になったとしたら、日本人の私たちから見るとダブルパンチでマイナスになったという具合です。

主に先進国からなる「海外株式」より「新興国株式」の方が値動きが大きいのが分かりますね。成長期待が大きい新興国の方が上昇も下落も大きくなりがちというのは、皆さんもイメージ通りではないでしょうか。

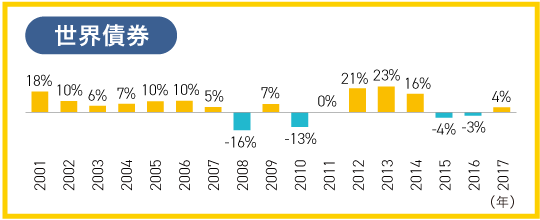

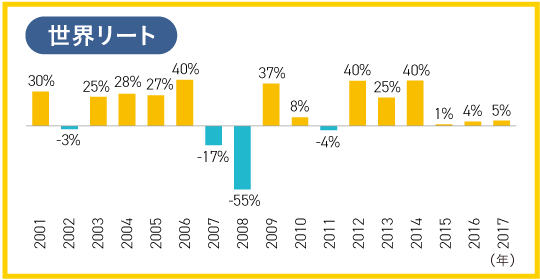

■債券・リート指数の年間変化率

期間:2000年12月末~2017年12月末

世界債券:FTSE世界国債インデックス(除く日本、ヘッジなし・円換算)、

世界リート:S&PグローバルREIT指数(円換算)

債券とリートも同じように計算しました。こうして見ると、債券はやはり株に比べてマイルドですね。同時に「債券も結構動くもんなんだな」という印象も受けます。リートはというと、1年で30%とか40%など、時に株式並みに上がっていますね。2008年の下げがマイナス55%と大きかった背景は、先ほどお話しした通りです。

債券とリートについても、海外の資産なので為替レートの変動分が含まれています。日本人である私たちが海外に投資する場合、どうしてもこの為替変動リスクが発生しますが、私は「為替は原則分散で」という考え方をお勧めします。為替、つまりその国の通貨自体は利子も生みませんし、長く持てば上がるという性質もありません。なのに、どこかひとつの国の通貨だけで投資するのは結構大胆な賭けになってしまう可能性があります。ですから、海外に魅力的な投資資産があったとしても、ひとつの国・地域だけに投資するのはできれば避けたい。できれば複数の国・通貨に分散しておくのが望ましいと思います。