株高と円安により、投資でお金を増やすなら「とにかく米国株インデックスファンドさえ買っておけば良い」といった状態が続いていました。しかし、1ドル=150円台をピークに2022年10月以降は円高傾向が見られ、それに伴い株安も懸念される中、米国株投資では利益を得にくなりそうです。今回は「為替リスク」について見ていきます。

- 2022年は米国株が下落したものの、円安ドル高で投資信託は一時上昇した

- 円高に備えるため、外国資産を一部売却して日本株や為替ヘッジありの対象に投資

- 円高にも円安にも備えるには、米国株などに集中投資せず、分散投資を行う

米国株が下落しても、円安のため投資信託の価格は上昇

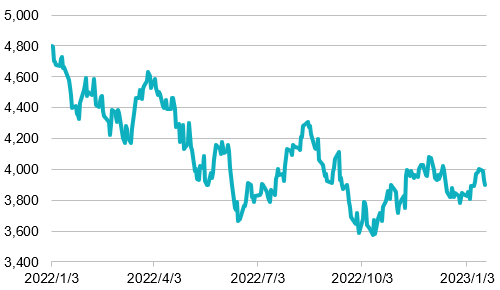

コロナ禍以降の2年間、米国株はほぼ右肩上がりで上昇してきました。ところが、その傾向は2022年に入って止まってしまい、米国株式市場を代表する株価指数であるS&P500指数の下落が見られています(図表1)。

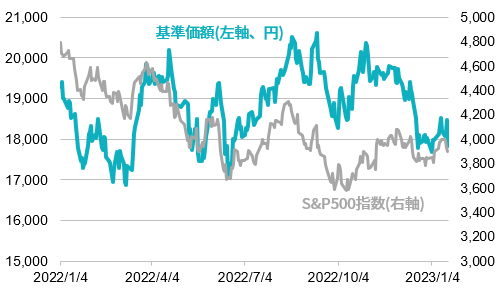

S&P500指数に連動する投資信託自体は近年、個人投資家の人気を集めてきました。2020~2021年は多くの投資家がS&P500指数やナスダック総合指数に連動する投資信託に投資をすることで、米国株の上昇の恩恵を得てきました。2022年は株価が下がり、S&P500指数も下がりましたが、投資信託の基準価額を見ると、昨年10月頃まではむしろ年初より高くなっていました(図表2)。

※投資信託は『eMAXIS Slim 米国株式(S&P500)』

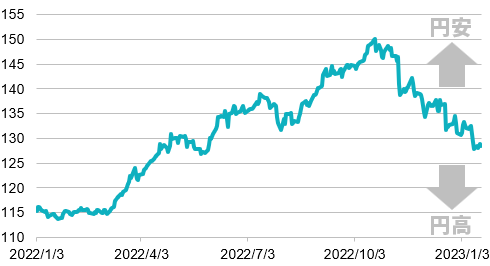

S&P500指数が下がったのに、指数に連動するはずのインデックスファンドの基準価額が上がったのは、いったいなぜだったのでしょうか? その理由は、為替の円安ドル高です(図表3)。2022年は円安が大きく進行した1年で、1月には1ドル=115円前後だったのが、10月には1ドル=151円までドルが上昇。為替ヘッジを行わないタイプのインデックスファンドでは、株価下落のマイナスを、円安による為替差益のプラスが打ち消した形となりました。

円高になると、米国株は円建てでも下落しうる

米国株や米国株ファンドを持っている人にとっては、2022年は為替の恩恵を得られた1年となったのではないでしょうか。しかし、これまでの円安ドル高の傾向は、2022年末から変わり始めているようです。

米国株はドル建ての資産のため、円高ドル安になれば、円建てでの価値は低下することになります。一時1ドル=150円台まで進んだ円安ドル高は、2023年1月には130円を切るところまで円高に戻りました。

2022年1月には、ドル/円の為替レートは110円台でした。もちろん、為替が再び円安ドル高になる可能性もないとはいえませんが、この先もし再び110円台まで円高が進むとなると、米国株や米国株ファンドの価格は、為替の影響だけで1~2割下落することになってしまいます。その損失額は非常に大きいため、何らかの形で、これから来るかもしれない円高に備えておくことが必要です。

円高に備えるにはどうすればいい?

今後訪れるかもしれない円高に備えるためには、円高に強い資産に投資する方法が考えられます。それでは、すでに米国株や外国の資産に投資する投資信託を持っている場合は、どうすればいいのでしょうか?

https://mon-ja.net/230121-01_investment-of-appreciation-yen/

① 外国資産を一部売却して、日本株などを買う

米国株や米国株ファンドしか持っていない場合は、一部を売却して、為替変動の影響を直接受けない国内株式などを買うという方法を検討できます。過去には、「円安になると日本株は上がり、円高になると下がる」という傾向がありましたが、円安が大きく進行した現状では、必ずしもその傾向はあてはまらず、下落傾向の米国株を尻目に、円高が進んでも日本株が上がる可能性も考えられるでしょう。

② 為替ヘッジありの投資信託に切り替える

また、今後も外国株式そのものの値上がりを期待する場合は、「為替ヘッジあり」の投資信託を選ぶという方法もあります。為替ヘッジありの投資信託は、為替変動の影響を抑えるように運用されるため、投資対象そのものの価値が価格に反映されるようになります。為替ヘッジなしの投資信託を一部売却して、為替ヘッジありに切り替えることも検討してみましょう。

ただし、為替ヘッジありの投資信託は、為替ヘッジなしの投資信託と比べると運用コストがかかる場合が多く、その分だけ利益が出にくくなる点に注意が必要です。また、為替ヘッジありの投資信託でも、為替の影響がまったくないわけではありません。外国株など外国の資産に投資するときは、ある程度は為替の影響を受けるものと割り切る必要があります。

円高と円安の両方に備えるなら分散投資

ほんの1年ほど前までは「投資するなら米国株インデックスファンドか、全世界株のインデックスファンドだけでいい」という風潮が強く、実際にそうすることで利益をあげられましたが、米国株の下落に加えて円高が進みつつある今の時点では、外国の資産のみに投資していると、円高で損失が発生する可能性が高まります。米国株などの外国資産に集中投資せず、国内株や国内債券を含めた幅広い対象に投資をする「分散投資」をすることで、為替が円高に進んでも円安に進んでも、また、株式市場が上昇局面でも下落局面でも利益を得られるようにしておきましょう。

分散投資は、投資信託や株式といった金融商品の分散だけでなく、その投資対象となる国や地域、業種、為替ヘッジあり・なしなど、さまざまな「分散」を行うことが大切です。円高に弱い外国資産に集中投資するのを避けて、長い目で見て為替や株式市場の変動に耐えうる資産を築いていきましょう。