戦争と市場のジンクス

寺本名保美

トータルアセットデザイン

代表取締役

2019年6月13日、ホルムズ海峡で日本の法人が所有するタンカーが攻撃されるという事件が起きました。ホルムズ海峡というのは、中東地域から海上路において原油を搬出する際の主要航路に当たり、日本の原油輸入にとっても最重要な地域です。

産油国である中東地域での紛争は、油田そのものへの戦火の影響だけでなく、ホルムズ海峡のような輸送路の運営に支障がでるという点において、世界経済や金融市場に与える影響が多くなることに注意が必要です。

一方、昔から株式市場では「戦争は買い」というジンクスがあるように、戦争状態をきっかけにした市場の下落は長続きしない傾向があります。今回は1990年から1991年にかけて起きた「クウェート侵攻~湾岸戦争」の事例を見ながら、戦火と市場の関係を見てみましょう。

1990年8月2日、イラクは隣国クウェートに突然軍事進攻を行い、8月8日にクウェート併合を宣言しました(クウェート侵攻)。イラン・イラク戦争の終結後、経済的に困窮していたイラクは、低迷していた原油価格を引き上げることをOPEC(石油輸出国機構)各国に要求しました。しかしクウェートがそれに応じず、イラク国境付近にある油田からの大量採掘を続けたことが、クウェートへの軍事侵攻の原因だったとされています。

イラクによるクウェート侵攻は湾岸戦争に発展した

さらにクウェートに残留していた民間外国人を「人質の盾」としてイラク内に連行・監禁するという、前代未聞の非人道的な行為に出たことで、国際連合は第二次世界大戦後初めて多国籍軍の構成を容認し、イラクに対する武力攻撃を認める決議を行いました。1991年1月17日、米国を主体する多国籍軍はイラクに対し空爆を開始。トマホークやパトリオットなどのミサイルによる空爆を1カ月以上継続し、2月末にイラク軍を制圧しました。

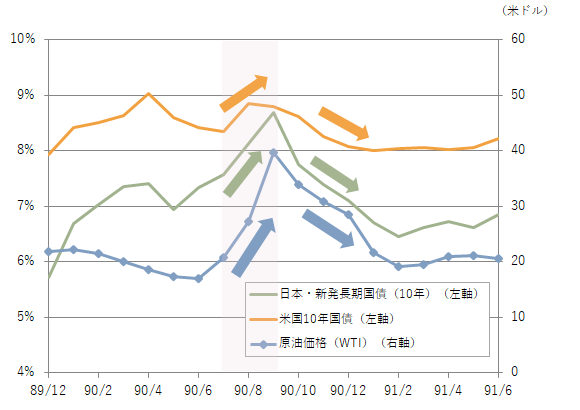

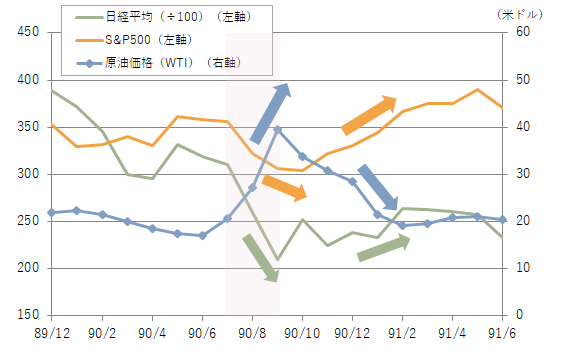

この間の金融市場の動きをみると、原油価格の変動ともに乱高下しています。イラクがクウェートに侵攻する前は17ドルまで下がっていた原油価格が、1990年9月末に40ドルまで急騰。原油価格の上昇を受けインフレ懸念が高まった結果、米国の10年国債金利は7月末の8.3%から9月末には8.8%に上昇し、日本の10年国債金利は7月末の7.6%から9月末の8.7%まで急騰しました。一方、同期間の株式市場は米国S&P500で15%、日経平均で27%の下落となり、クウェート侵攻を受けた1990年7月から9月の金融市場は株式・債券共に大きく値段を下げる非常に厳しい局面となったのです。

【図表1】原油価格と日米長期金利の推移(1989年12月~1991年6月、月次)

【図表2】原油価格と日米株式の推移(1989年12月~1991年6月、月次)

とはいえ、原油価格の下落は長くは続くことはなく、クウェート侵攻後の翌月には33ドル台まで下がりました。さらに多国籍軍の空爆が始まった1991年1月には21ドルに下がり、終戦した2月には再び10ドル台に戻ってしまったため、各国経済にインフレが現実化することはなく債券価格も米国などの主要株価も、戦争終結を待たずにほぼ元の水準に戻ることができました。(ただし日本については、折しも始まっていた不動産バブルの崩壊に株式の急落が重なったことで、金融機関の不良債権問題が表面化するきっかけとなり株式市場の反発は限定的なものに留まっています)

原油価格変動による長期金利上昇リスクは低い

現在の原油価格は50ドル台で推移しています。ホルムズ海峡での爆撃が報道され2%程度上昇しましたが、その前日4%程度下げているので特に爆撃の影響が原油市場に出ているというわけではないかもしれません。湾岸戦争当時、世界の原油生産はほぼ中東産油国の寡占状態だったのに対し、現在はロシアなどの新興産油国の台頭に加え、米国そのものが世界最大の産油国になっています。万が一中東地域の紛争が拡大したとしても、1990年当時と比べると、原油価格の反応は軽微となると考えられます。

また、当時と現在では世界のインフレ懸念への反応も大きく異なるでしょう。インフレを抑制することが中央銀行の最大目標だった1990年当時に対し、現在はいかにデフレから脱却するかが各国中銀の悩み種となっており、原油価格が多少変動したとしても長期金利が大きく上昇するリスクも極めて低いと考えられます。

もちろん、実際にホルムズ海峡が閉鎖されるような事態となれば、実体経済への影響を懸念し株式市場については一時的な調整は避けられないと思いますが、それにより各国中銀が金融緩和に動けば、市場は金融緩和を材料にした強気相場に戻る可能性が高まるでしょう。

戦争という言葉をできれば見たくも聞きたくもない、というのが本音ではあるものの、実際の資産運用の現場においては、それもまた一つの材料として、プラス面マイナス面を合わせた精査をしておくことが重要となるのです。

(次回は7月2日を予定しています)