好スタート後に失速して袋小路へ

日本銀行が2%のインフレ目標を達成するために「量的・質的金融緩和」を導入したのは、今から6年前の2013年4月である。当時、日本銀行は、あらゆる政策を総動員して2年で2%を目指すとしていた。しかし、それから現在にいたるまでインフレ目標は達成できず、「異次元緩和」とも称される日本銀行の大規模な金融緩和政策は、7年目に突入することとなる。

これまでの異次元緩和の変遷を簡単に振り返ると、最初の1年半ほどは着実に成果が出ていた時期と評価できる。円安の進行や国内景気の回復を背景に、全国コアCPI(消費者物価指数、生鮮食品を除く)は2013年春に下げ止まり、その後、2013年末にかけて明確なプラス基調へと転じた。つまり、短期間のうちに、日本経済がデフレ状態から抜け出すことに成功したのである。しかし、2014年夏以降の原油価格急落や2015年末以降の円高進行などによって、インフレ目標達成の雲行きが次第に怪しくなってくる。

こうした逆風を跳ね返そうと、日本銀行は新たな金融緩和策と枠組み強化を相次いで打ち出してきた。具体的には、2014年10月の「量的・質的金融緩和」の拡大、2016年1月の「マイナス金利付き量的・質的金融緩和」(マイナス金利政策)、2016年9月の「長短金利操作付き量的・質的金融緩和」(イールドカーブ・コントロール)、2018年7月の「強力な金融緩和継続のための枠組み強化」などが挙げられる。

しかし、このような日本銀行の懸命な試みの甲斐もなく、足元のインフレ率は依然として2%まで距離がある。2019年1月の全国コアCPIの前年比はプラス0.8%と、1%を下回った。日本銀行が重視している生鮮食品およびエネルギー価格を除くコア指標も、同プラス0.4%と0%台半ばにとどまっている。

日本銀行は今なお、インフレ率が2%に向けて今後上昇していくという見解を堅持している。しかしCPIのコア指標の動向から判断する限り、インフレ目標達成は袋小路に入りつつあるといえる。

金融機関の預貸収益を下押し

今後の日本銀行の金融政策は、世界経済の減速懸念や夏の参議院選挙、10月に予定されている消費増税といったイベントを踏まえると、大きな政策変更は行いにくく、しばらく現状維持が続く見通しである。そもそも、インフレ目標を達成するための有効な政策余地が少なくなっており、身動きが取りにくいという実情もある。

こうした政策運営を前提にすると、債券市場では超低金利状態がしばらく続くと見込まれる。また、2019年に入ってからFed(米連邦準備制度)が出口戦略にブレーキをかけてハト派的なスタンスに転じており、そのことが日本の金利低下要因となっている点にも留意したい。

経済全体にとって、超低金利環境の下で貸出金利や債務コストが低く抑えられることは、総じてプラスに働く。他方、その状況が長期間にわたって続くと、さまざまな面で副作用が深刻化するリスクもある。

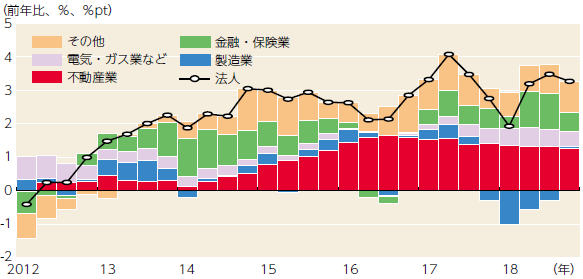

例えば、金融機関の預貸収益が大きく下押しされ、とりわけ地域金融機関への影響が大きい。金融庁によると2017年度の地域銀行の決算は、106行中54行で本業利益が赤字となり、そのうち23行は5期連続の赤字という非常に厳しいものであった。また、歴史的な低金利の下で不動産業向け貸出残高の増加傾向が目立っており、不動産市場に過熱感が出ている可能性がある。

日本銀行の副作用対応は、これまで小手先のものにとどまっていたという感が否めない。しかし、大規模な金融緩和政策の「出口」が全く見えないなか、日本銀行には一部で深刻化しつつある副作用の緩和策について、正面から議論していくことを期待したい。

【図表】企業向け貸出残高の要因分解

出所:日本銀行「貸出先別貸出金」より大和総研作成

(J-MONEY 2019年4月号より転載。記事内容は2019年3月25日時点)