2022年の円安から一転、足元では円高基調が鮮明になってきました。円安と円高では、投資対象も少し変わってきます。さらに円高になったときのために備えて、円高時に検討したい投資対象を理解しておくといいかもしれません。円高で収益が期待できる資産について解説します。

- 急激な円安に振り回された2022年。2023年は円高基調になりそう

- 円高時に注目したいのは日本株。外貨建てに注目する、という選択肢もアリ

- 長期の積立投資を実践していれば、為替の影響は気にしなくていい

2023年は円高基調の年になる!?

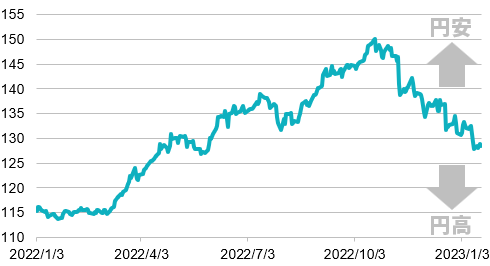

2022年は為替が大きく動いた1年でした。年初は1ドル=115円ほどでしたが円安が急激に進み、10月には1ドル=151円台と30%近く下落しました。

円安の波に乗って利益を上げた人も少なくありません。例えば、外貨建ての資産を所有していた場合は、円ベースで考えると為替差益が発生する可能性が高いです。さらに投資対象が値上がりしていれば、円安による為替差益と株価上昇のダブルで利益を得た方もいるでしょう。

しかし、昨年からの急激な円安は、いったん終わりが見えてきました。実際に10月に151円台を記録してからは、明確な円高・ドル安基調にあります。恐らく2023年は、この流れのままもう一段階円高が進む可能性も十分に想定されるでしょう。

2022年後半から円高・ドル安傾向が鮮明になってきた

円高時に儲かる資産はなに?

円安のときには、輸出産業の株価が上昇傾向にありました。また、外貨建ての資産や金(ゴールド)も、円安が進むことで円建てに換算すると価格が上昇していました。

円高になると、輸入産業の株価の上昇が期待できます。しかし円高でメリットを受ける業種は、日本の上場企業全体で見ると少ないため、どうしても「円高=株安」と判断されてしまうケースが多いかもしれません。また円安時と比べると外貨建ての資産による為替差益を期待しにくいため、投資対象の選択肢は限られるといえるかもしれません。

2022年10月以降は円高が進んでいますが、2023年もさらに円高に振れる可能性が考えられます。円高になったら、限られた投資対象の中から、何を選べばいいのでしょうか?

① 輸入で利益を得られる日本企業の個別銘柄

円高になりつつある今、やはり注目したいのは日本株です。特に輸入で利益を得ている企業であれば、株価上昇を期待できます。また、日本株は、売却時の価格が為替相場から直接的な影響を受けにくい点も魅力です。過去の円高時の業績もチェックし、投資銘柄を絞り込んでおきましょう。

輸入企業は円安の恩恵を受けやすい

Sirichai Rattanaphanakul / Shutterstock.com

② FXでドル売り・円買い

FX(外国為替証拠金取引)であれば、円高ドル安になればなるほど利益が増えるドル売りのポジションがいいでしょう。とはいえ、FXはどちらかといえば短期の投機であり、長期の資産形成で「ドル売り」という選択肢は考えにくいといえます。FXを活用する場合は、含み益が出ているうちに決済することと、含み損が増えそうなときは損切りを決断することが大切です。

③ 外貨建ての資産

円高だからこそ、むしろ外貨建ての資産を買うという考え方もあります。投資しやすい代表的な外貨建て資産として、外貨預金、外貨建てMMF、外国株式と、外国株式や外国債券などを投資対象とする投資信託・ETFが挙げられます。

円高のときに外貨建て資産を買っておけば、将来的に再び円安になったときには、為替差益による利益の上積みが期待できます。また、外貨預金や外貨建てMMFであれば、すぐに為替差益は得られなくても、海外の高金利の恩恵を得ることが期待できます。長期的に保有することで、適切な売却タイミングを捉えるようにしましょう。

2022年の円安時に外貨建て資産に投資をした場合は、2023年は含み損が生じると考えられます。実際に、米国株のインデックスファンドで含み損が出てしまっている方も多いでしょう。しかし、長期的に見れば2022年の円安を超える円安時代が訪れる可能性もあるため、資産そのものの価値を分析し、長期的に保有する価値があると判断できるときはそのまま持ち続けるのも1つの方法です。

長期・積立投資は円高も円安も関係ない! 継続するのみ!

長期の構えで積立投資をしているなら、実際のところ為替動向を気にする必要はあまりありません。積立投資を継続していれば、購入時の価額はならされていくので、為替動向によるダメージを受けにくいといえるでしょう。また、為替ヘッジが付いた投資信託などに投資している人は、短期的にも円高・円安に振り回されることはありません。

一方で、FXのように価格変動によって強制的に取引が終了する可能性のある投資は、外貨預金とは異なり、長期的に運用に不向きであり、為替の状態を正確に把握しておくことが必要です。

為替は永久にどちらか一方に進むということはありません。円安になれば、そのうち円高になり……を繰り返します。為替動向で一喜一憂せずに済むように、長期的な積立投資で資産を守りながら増やすのが一番確実な方法といえるかもしれません。