世界の金融市場に影響を与える「市場のクジラ」

寺本名保美

トータルアセットデザイン

代表取締役

年金問題が国会などで取り上げられるたびに登場するGPIFという組織について、皆さんはどの程度ご存じですか? 正式名称は「年金積立金管理運用独立行政法人」と言い、基礎年金である国民年金と、報酬比例年金である厚生年金(これを合わせて公的年金といいます)の積立金運用を行っている組織です。2019年7月現在の運用資産総額は約160兆円に上り、これは全世界の公的年金の中では米国についで第2位の規模を持ち(※)、その運用規模の大きさから「市場のクジラ」と称されることもあります。

※ 米国の公的年金である老齢遺族保険信託基金はその全額を非市場性の財務省証券で運用しており、一般的な株式や債券などの市場性資産で運用している公的年金としてはGPIFは世界最大となる。

このGPIFの資産運用方針については、我々の年金資産の将来を左右するという意味において重要であるだけでなく、株式や債券、また外国為替市場の需給に大きな影響を与えるため、その動向は世界中から注目されています。

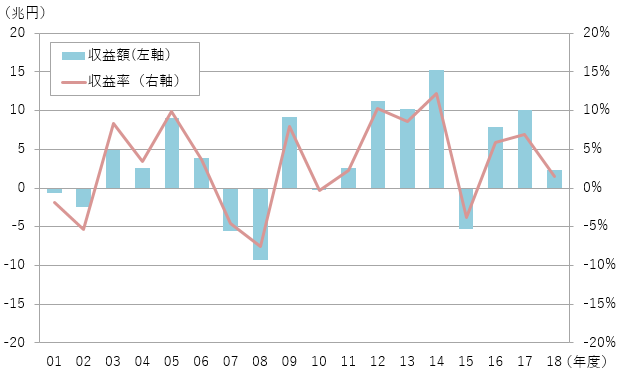

株安や金融危機を経ても年平均3%の運用結果

先日公表されたGPIFの「2018年度業務概況書」によれば、2001年度から2018年度までの各年度ごとの運用損益と年度収益率は図表1のようになり、この18年間の年平均利回りは3.03%となりました。2001年というのはITバブルが崩壊した翌年で、米国同時多発テロが起きた年にあたります。その後2003年までの日本は株安・債券安・円安のトリプル安に見舞われ、また5年後には世界金融危機が発生するなど、21世紀に入ってからの非常に厳しい金融環境を踏まえてみると、この年平均3%という運用結果は悪くない結果であったといえるでしょう。

【図表1】GPIFの年度ごとの収益率と収益金額の推移

GPIFの運用結果について、何兆円の利益だとか何兆円の損失だという表現を新聞などで見て驚かれる方もいらっしゃるかもしれませんが、運用総額、つまり元手が160兆円と巨額であるため、損益が兆円単位になるのは仕方がないことなのです。投資収益率が1%変動しただけでも1兆6千億円の損益が発生します。またGPIFの決算は完全時価方式となっているため、実際に資産を売却しなくても、日々の株式や為替の変動が評価損益という形で決算に反映してしまいます。したがってGPIFの運用結果を伝える際には評価損益が何兆円増減したということではなく、年間の投資収益率(トータルリターン)が何%で、それを金額で表示すると何兆円の増減となる、という書き方をしないとミスリードになります。

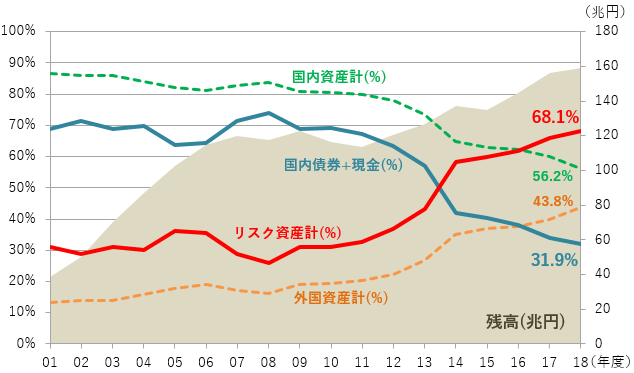

2012年以降、株式の比率を高めたGPIF

次にGPIFの運用の中身について見てみましょう。資産構成は、原則として国内債券・国内株式・外国債券・外国株式の4資産で構成されています。最近では上場株式以外への投資なども始めていますが、比率はまだごくわずかで、収益率への影響は限定的です。この資産構成の推移について過去18年を振り返ったのが図表2となります。微増減はありましたが、2011年度までの資産構成は、おおよそ安全資産(国内債券と現金)で70%、リスク性資産(国内株式・外国債券・外国株式)で30%という比率が維持されてきたことがわかります。それが2012年のアベノミクスの開始と期を同じくして、国内債券などの安全資産から国内外株式などのリスク資産へと配分のシフトを始め、2014年には安全資産とリスク性資産の比率が逆転し、現在では安全資産が35%、リスク性資産が65%という、リスク性資産に比重をおいた資産構成に変わりました。国内株式の構成比率を例にとれば、2011年度末の12.5%から2017年度末の26%と13.5%増加しています。単純にその間の平均残高133兆円を掛け合わせてみると、この6年間で18兆円もの国内株式を買い増したことになるのです。

【図表2】GPIFの各年度末時点の資産残高と資産構成割合の推移

GPIFが株式などリスク資産に比重を置き始めた背景には、日銀の異次元緩和によって国内債券利回りがゼロになり、資産の大半を国内債券に投資していても所要する収益率が獲得できなくなったからと言われています。世間ではアベノミクスの景気拡大策の一環として公的年金を使って国内株式を買い上げたという見方もありますが、実際のところはわかりません。

巨大ゆえにリスク回避行動をとりにくい

さてここまでは比較的上手くいっているように見えるGPIFの資産運用ですが、この先についてはいくつかの難関が待ち構えています。一つは現在の資産構成のままで世界的な株安が発生した場合の時価変動の問題があります。2008年のリーマンショックの際はGPIFの運用実績は2008年度と2009年度を合わせてマイナス12%程度でした。損失金額としては約15兆円の損失です。もし現在の160兆円を前提にリーマン時と同様のマイナス12%という局面が発生したとすると、金額ベースでは19兆円の損失となります。さらにリーマンショック時にはリスク性資産が30%弱であったのに対し、現状は65%がリスク性資産であることを前提に計算をすると、損失はその約2.5倍のマイナス30%程度までにふくらむ計算となり、金額ベースでは45兆円から50兆円の評価損失が発生するリスクがあります。

もちろんリーマンショック時と同様に、そのまま資産を維持していればその後数年で元の水準まで資産が戻る可能性は十分にあるのですが、一時的とはいえ50兆円という金額が損失として国民の眼に晒されることが公的年金制度への信頼を低下させ、政治問題化されることが想定されます。

また本来の資産運用であれば、そうした経済危機の懸念が発生するような局面においては事前に株式などのリスク性資産を売却し、現金や国内債券などに退避させる投資行動が必要となるのですが、「市場のクジラ」と言われるほど巨大化してしまったGPIFが市場で保有株式を売却することは現実的にはほぼ不可能であると言わざるを得ません。2012年から足元までリスク性資産の比率を高めてきたからこそ、足元の160兆円という金額まで資産が増加してきたということはプラスに評価すべきではあるのですが、結果的に資産運用の基本となるリスク回避行動がとりにくくなっているのもまた事実なのです。

政治も年金運用への理解と忍耐が必要

とはいえ、このGPIFの積立金は今年・来年という短期間で現金化しなければいけないようなものではありません。急激な市場変動で一時的に「評価損失」がふくらんだとしても、数年後には再び元の水準に戻ることが期待されるならじっと我慢すればよいのです。我慢するのはGPIFだけではありません。世論の厳しい風にさらされる政治もまた忍耐が必要になりますし、結局のところは国民もまた我慢をする必要があります。最悪なのは評価損失がふくらんだところで政治も国民も我慢しきれず、GPIFがリスク資産の売却に転じなければいけなくなることです。

GPIFが今一番しなければいけないことは、平時である今のうちに、公的年金に必要な「忍耐と我慢」というものを、政治や国民の間に理解してもらうための努力なのではないでしょうか。

(次回は8月6日を予定しています)