「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回は、まとまったお金を持っている人は「積立投資」と「一括投資」のどちらを選べばいいかを考察します。

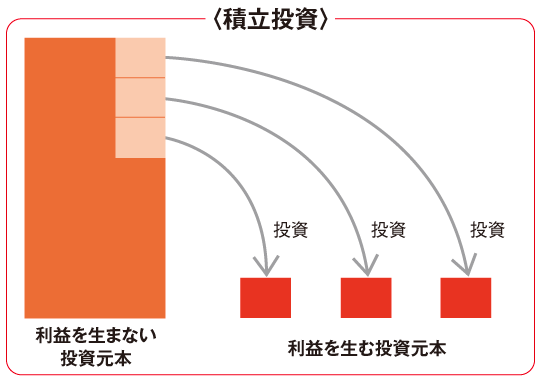

- まとまったお金がある人が積立投資をすると、投資元本を長く寝かせることになる

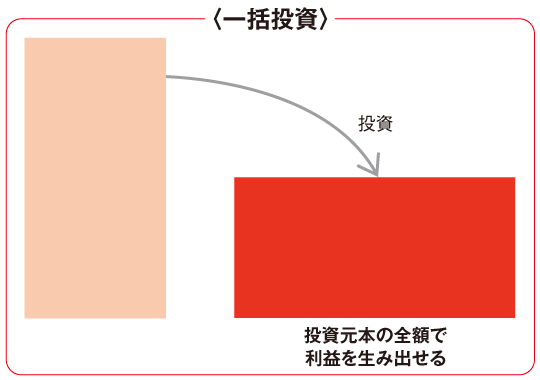

- 一括投資をすれば、最初から投資元本の全額で利益を生み出せる

- 一括投資には慎重な判断が必要。投資元本をライフイベントに充てる可能性も考える

皆さん、こんにちは。筆者のいる東京では、新型コロナウイルス感染症の感染者が、再び増えているようですが……。

その一方で、入場者数を絞ってプロ野球観戦が始まるなど、新しい日常が始まっていますね。

筆者は今、あるカフェで原稿を書いています。筆者が座る席の両隣には「ご利用をご遠慮ください」というステッカーが貼られています。「ゆったり座れる」と前向きな気持ちになれる半面、カフェにとっては椅子やテーブルをフルに活用できていないのですから……。このような状況が続くようでしたら、将来の値上げを予想してしまいます。このようにしてインフレは始まるのでしょうか?

そんな思いを馳せながら、原稿の続きを書いてまいります。

「積立投資」は、まとまった現金を持っていない人向けの投資?

さて、時々ではありますが、48歳の筆者よりもお若い方から、「○千万円の預金を投資に充てたい」というご相談をいただくことがあります。

ところで老若を問わず、「まとまった現金」をお持ちの方は毎月少しずつ投資する「積立投資」には向かず、むしろ今ある現金を一度に投資する「一括投資」の方が良いのでしょうか?

と申しますのも、積立投資というと、「まとまった現金をお持ちでない若い方向け(=俗に『資産形成層』などとも呼ばれます)」や、「子育てファミリー層向け(=将来の老後よりも、まず教育資金の方に多額の資金が必要)」のイメージを強くお持ちの方が多いように思います。

ですので、その裏返しとして、まとまった現金による投資は「一括投資であるべき」という「判断」に至るのだと思われます。

「まとまった現金」による積立投資は時間のムダに?

では、試しに、まとまった現金による積立投資を考えてみることにしましょう。

例えば、現金2,000万円を元本として、積立投資を行うと仮定します。毎月の投資額を10万円とすると、およそ16年と6カ月にわたる長期の積立投資が可能となります。

(前回からの繰り返しになりますが、「長期」とはどのくらいの期間を指すのか、明確な定義はありません。とは申し上げても、「16年6カ月」を短期というのは無理がありますね……)

さて、毎月10万円の積み立てというと、例えば、投資信託1本に付き1万円の積み立て投資を行うとして、10本もの投資信託で積立投資を行うことができますね。これは投資信託を選ぶ楽しみと苦しみを、両方、一度に味わうことができてしまいそうな、なかなか理想的な環境と言えそうです。

まとまった現金で積立投資を行う場合、課題は「お金の行方」

課題は「お金の行方」です。

毎月10万円の積立投資というと、1年間に投資に充てる金額は120万円ですね。

では、残りの1,880万円は、何をしていたのでしょうか?

定期預金などに文字通り「寝かせておいた」だけ、ということになってしまいます。最近の定期預金の利率は悲しいほど低いですからね……。

もちろん、投資元本2,000万円は、毎月10万円ずつ、時間の経過ととも投資元本に充てていくことになるのですが、実際に投資するのは10年で1,200万円、15年でようやく1,800万円ですから、少なくとも200万円は15年もの間、寝かせておくだけになってしまいます。何とももったいない「時間のムダ」ですよね?

一方、一括投資の場合は、投資元本の2,000万円の全額を同時に投資に充てることになります。ですので、全額が直ちにリスク(=値上がりもしくは値下がりの可能性)にさらされるという見方もできますが、その一方で、全額が直ちにインカムゲイン(=株式ファンドなら配当金、債券ファンドなら利息、リートファンドなら賃料収入に基づく投資信託の分配金)を生み出す機会をつかむことができます。なので、より大きな複利効果を享受できます。

ということで、まとまった現金による投資は「積立投資」ではなく「一括投資」の方が効率が良い、という結論を得ることができ、冒頭に述べた「判断」の通りとなりました……が。