投資信託を使えば、債券や不動産など、株式以外の投資対象にも手軽に投資することができます。こうした異なる複数の投資対象に投資する「資産分散」は、堅実な資産形成の有力な手段のひとつとされています。(著者/MonJa編集部、日興フロッギー編集部、Junichi Kato)

「グローバルな分散効果」、株式だけでは不安かも

連載第4回では、投資信託の「グローバルな分散効果」について説明しました。国内の個別株への投資だけでなく、投資信託を使って海外の株式まで投資対象を広げることで、たとえ国内株式が値下がりした場合でも、アメリカや新興国の株式が値上がりすれば、損失をカバーできることがわかりました。

一方で、株式投資の世界では「アメリカがくしゃみをすると日本が風邪を引く」という言葉があります。実際にアメリカで株価が下がった次の日に、日本も株価が下がることはよく起こります。2008年に起きたリーマン・ショックでは、アメリカの大手金融機関の破たんをきっかけに、世界中の株式市場が大暴落しました。

もっとも、リーマン・ショックの発生から5年程度で、アメリカをはじめ多くの国の株価指数はリーマン前の水準に戻りました。保有している株式や投資信託が、たとえ一時的に大きく値下がりしたとしても、慌てて売らずに長く持ち続けていればやがて価格が戻り、そこからさらに値上がりすることが期待できます。しかし、誰もが価格が戻るまで待ち続けられるわけではありません。

たとえば将来、こどもの進学や自分の急病など、まとまったお金が必要になったタイミングで運悪くリーマン・ショック級の大不況が襲ってくることもありえます。その場合、大きく値下がりしてしまっている国内株式の個別銘柄や海外の株価指数に価格が連動する投資信託を現金化せざるを得ない状況に陥ります。

投資対象が偏っていると、このような最悪のケースに直面することもありうるのです。

株式と債券に同時に投資すれば、資産全体の値動きを抑えられる

「万一の事態に備えて、大不況が起きても価格が大きく下がらないようにしたい」

そんな願いを実現するためには、投資対象を株式だけではなく、別の資産にも広げるとよいでしょう。投資信託を使えば、日本や外国の株式だけでなく、「債券」や「不動産」といった資産にも手軽に投資することができます。

債券とは「企業や国などが、投資家からお金を借り入れるために発行する証券」のことです。企業などにお金を貸すので、満期が来ればお金は戻ってきますし、お金を貸している(債券を持っている)間は利息がもらえます(※)。ただし、債券を発行した国や企業が破たんした場合は、利息がもらえなくなったり、貸したお金が全額戻ってこないこともありえます。

※利息が付くのは「利付債」と呼ばれる債券で、利息が付かない「割引債」と呼ばれる債券もあります。

債券も株式と同じように価格が変動します。ただし、債券の価格変動は一般的に株式より小さく、「大きく儲かることはほとんどないけれど、大きく損することも少ない」という傾向があります。

また、株式と債券は異なる値動きになりやすいという性質があります。実際に株価が下がる局面で、債券価格が上がることはよく起こります。したがって、株式と債券に同時に投資すれば、株価が値を下げた場合に債券の値上がりでカバーして、全体の値動きを小さくするという効果が期待できます。これが「資産分散」の力です。

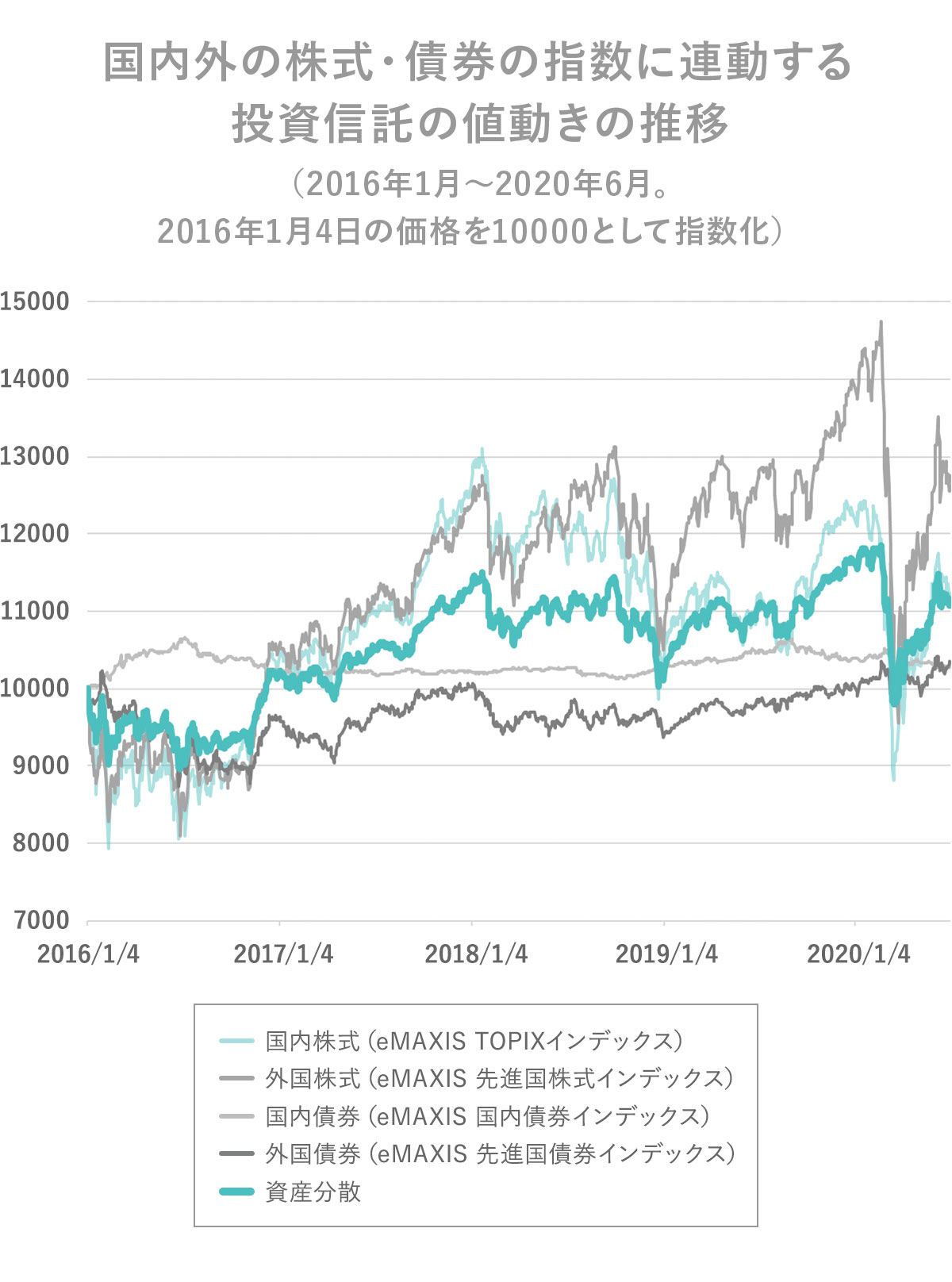

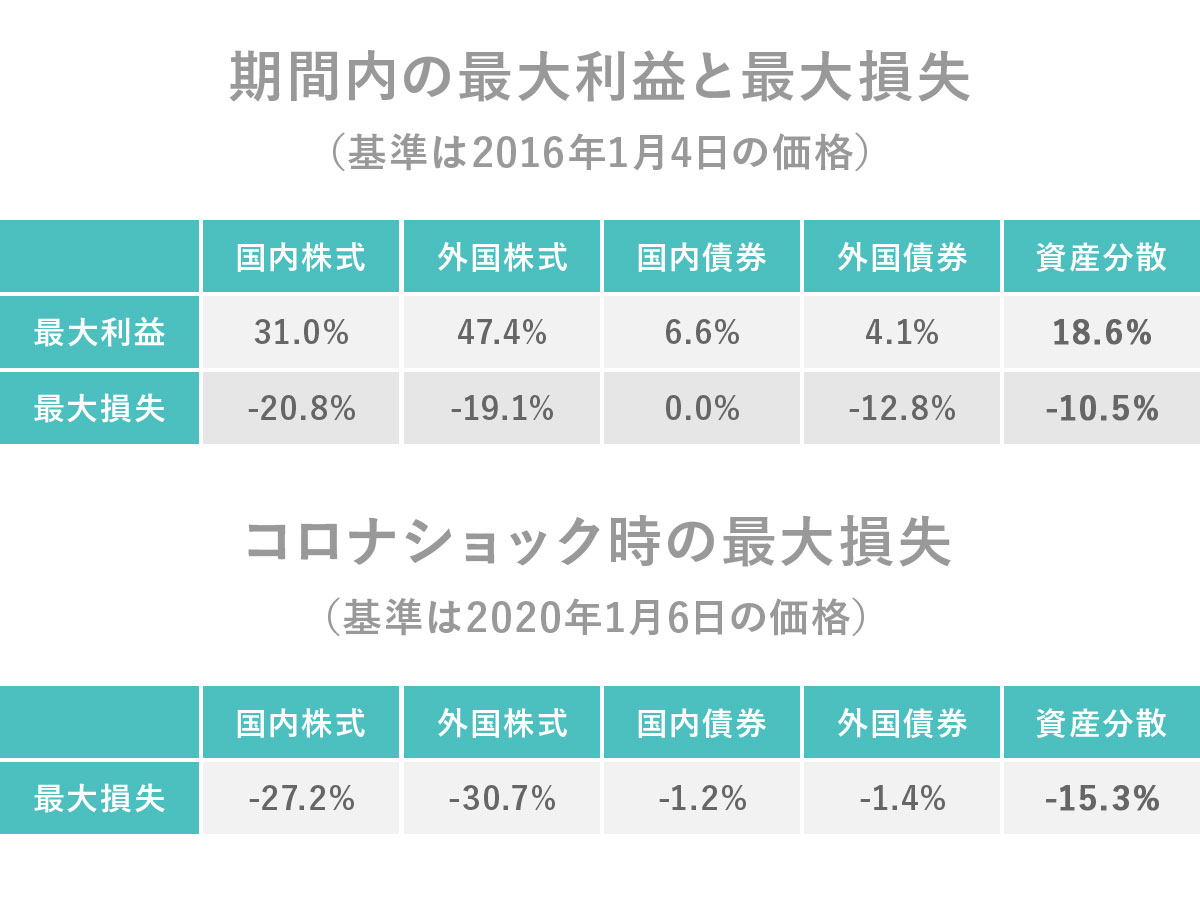

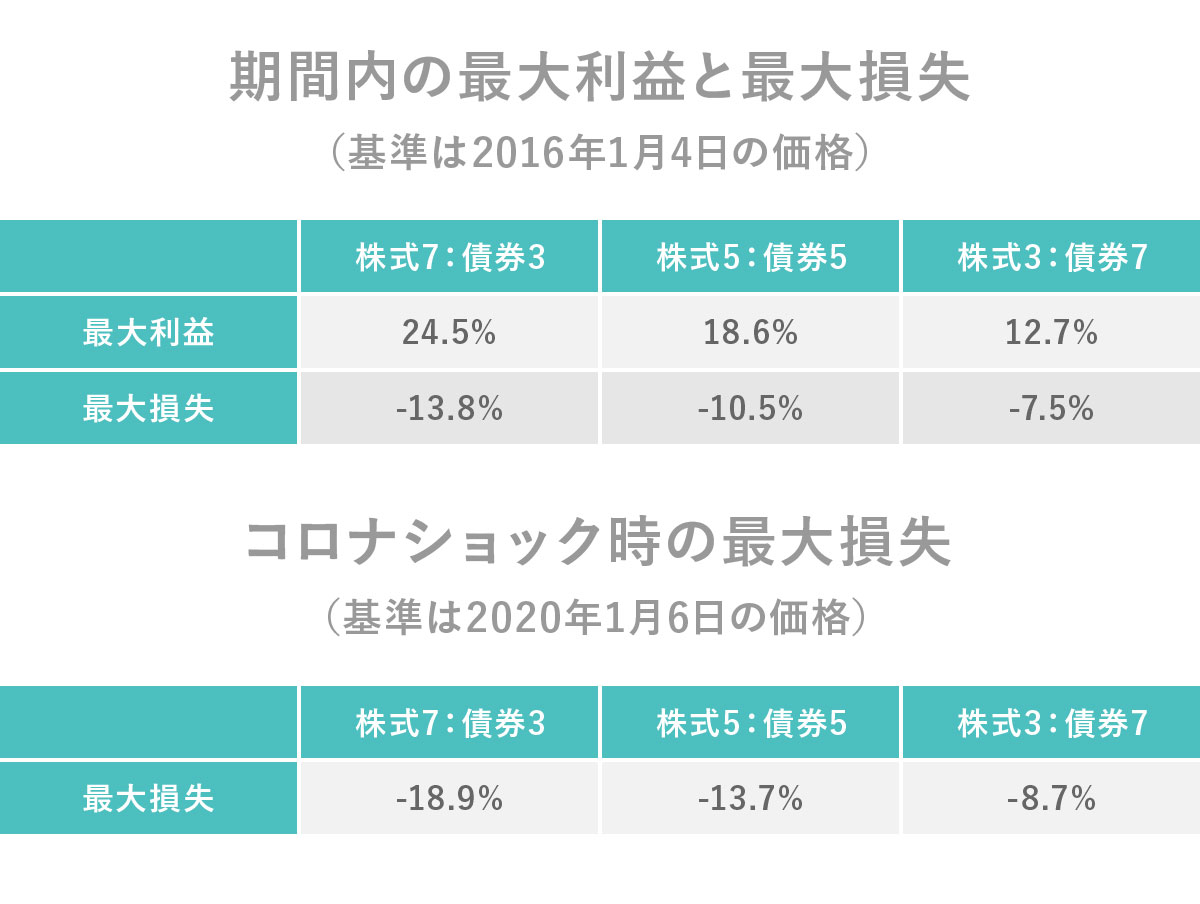

資産分散の効果を、実際の投資信託で見てみましょう。下のグラフは、国内および外国(先進国)の株式と債券を投資対象とする投資信託4本と、その4本の投資信託を同じ割合で買ったときの値動きを示したものです。

(グラフ:三菱UFJ国際投信のデータを基にMonJa編集部が作成)

※ここでは、国内株式(TOPIX)、日本を除く先進国の株式(MSCIコクサイ・インデックス)、国内債券(NOMURA-BPI総合)、日本を除く先進国の債券日本を除く先進国の債券(FTSE世界国債インデックス※除く日本、円換算ベース)の値動きにそれぞれ連動する投資成果を目指す「eMAXIS TOPIXインデックス」「eMAXIS 先進国株式インデックス」「eMAXIS 国内債券インデックス」「eMAXIS先進国債券インデックス」の推移を取り上げています。

※「eMAXISシリーズ」は、三菱UFJ国際投信が運用するインデックスファンドです。

外国株式(特にアメリカの株式)は、コロナショック直前の2020年初頭にかけて大きく値上がりしましたが、一時は年初から-30.7%まで値を下げ、4本中最大の下落を見せました。

国内株式は、コロナショックでの下落幅は-27.2%と外国株式よりは小さいものの、2016年の年初以降で見ると最大利益は31.0%と、47.4%まで値上がりした外国株式には及ばず、また値下がり幅は外国株式とほぼ同じ-20%前後となっています。

一方、国内債券は値動きの幅こそ小さいものの、値動きの方向が株式とおおむね逆であることが見て取れます。

資産を分散することで、最大に得られる利益は外国株式だけを買った場合の半分以下にとどまりましたが、最大に受ける損失は国内株式や外国株式だけを保有するケースの半分程度ですむことがわかります。これは、コロナショック時の損失でも同様のことが言えます。投資対象を株式だけでなく債券にも広げることで、大きく損することを回避することができるのです。

状況に合わせた資産配分で堅実な資産形成を実現

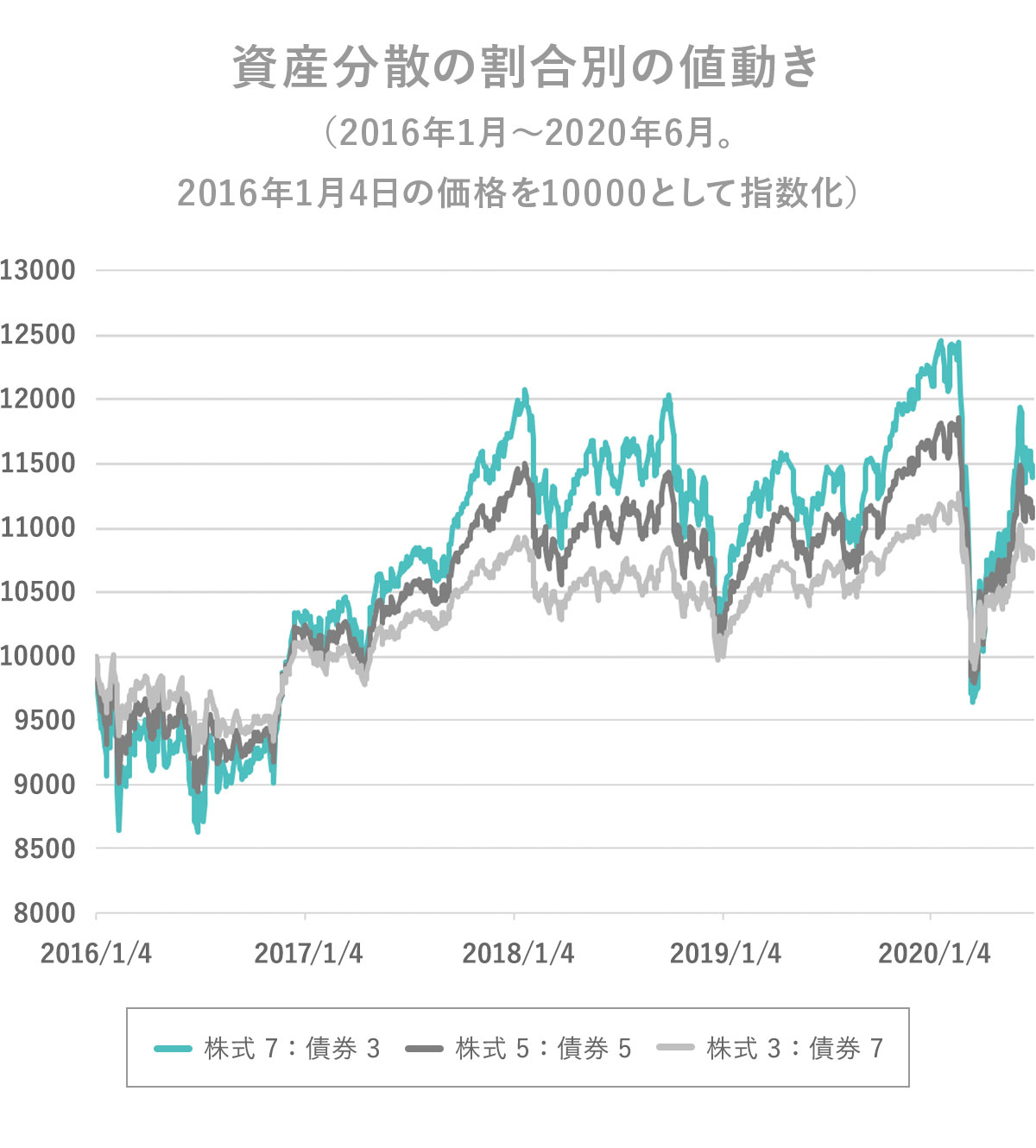

それでは、資産分散の配分を変えてみたら、全体の値動きはどうなるでしょうか?

(MonJa編集部作成)

株式の比率が高いと、2016年1月以降の最大利益と最大損失、またコロナショック時の最大損失が大きなものとなりました。逆に、債券の比率が高い場合は受ける利益や損失、いずれも小さくなりました。

この先、コロナショックと同じレベルの危機が起きた場合に、「投資信託が一時的に2割近く値下がりするかもしれない」という状況と、「1割程度の値下がりですみそうだ」という状況では、心理的な負担の度合いがずいぶん異なることでしょう。

ですので、たとえば将来の値上がりに期待したいと考えている20~30代の方は株式の割合を高める、そして万一の事態に備えておきたい50代以降の方は債券の比率を高めるといったように、ご自身の価値観やライフステージに合わせて資産分散の配分を選ぶことが、堅実な資産形成につながります。

今回の例では、4本の投資信託を買ったり売ったりするだけでも、それぞれにとって適した資産配分を実現することが可能です。

株式と債券の組み合わせについてお話ししてきましたが、投資信託ではほかにも、不動産や金(ゴールド)などへ投資することができます。これらの資産を組み合わせることで、より効果的な資産分散が可能となります。なかでも、REIT(リート、不動産投資信託)を投資対象とする投資信託は近年人気を集めており、活用することで資産形成の強い味方になりえます。

また、1本の投資信託で株式や債券など複数の資産に投資して、より手軽に資産分散を実現できる「バランス型」と呼ばれる投資信託もあります。どのような資産配分にすればいいか迷ったら、まずはバランス型の投資信託を1本だけ買ってみるのもいいかもしれません。

- 投資対象が国内外の株式のみの場合、リーマン・ショックのような金融危機が起きると、評価額が大きく下がる可能性がある

- 投資信託を使えば、債券や不動産など、株式以外の投資対象にも手軽に投資できる。債券は値動きの大きさや傾向が株式と異なるため、株式と債券に同時に投資すれば、資産全体の値動きを抑える効果(資産分散の効果)が期待できる

- 投資する資産の配分を変更することで、期待される値上がりや値下がりの幅を調整することも可能。適切な資産配分を選ぶことが、堅実な資産形成につながる

次回は、投資信託を使ってさらに堅実な資産形成を実現するために、「積立投資」のメリットや活用法について説明します。

カエル先生の一言

堅実な資産形成のために、適切な資産配分を実現できる投資信託の組み合わせを、さっそく探してみましょう。

(日興フロッギーより転載)