投資信託を買うと、一度に多くの銘柄を持つことになります。このため、含まれている調子の良い銘柄の値上がりが調子の悪い銘柄の値下がりを補ってくれます。このことにより、トータルでみると大きく値下がりすることが抑えられる分散効果が得られます。さらに投資信託は国内株式だけではなく、アメリカや新興国の外国株式もまとめ買いすることができます。今回は、そのグローバルな「分散効果」に注目します。(著者/MonJa編集部、日興フロッギー編集部、Junichi Kato)

個別株投資でいちばん怖いのが「倒産」

個別株投資の大きな魅力といえば、自分の好きな企業に投資して、その企業の売上や業績が上がれば上がるほど、それが自分の利益につながることです。いつも使っている家電や化粧品、お気に入りのお店やレストランなどの利用者が増えて、業績に対する成長期待が高まるほど株価は上がり、その結果、株式を持っている人はその恩恵を受けられます。

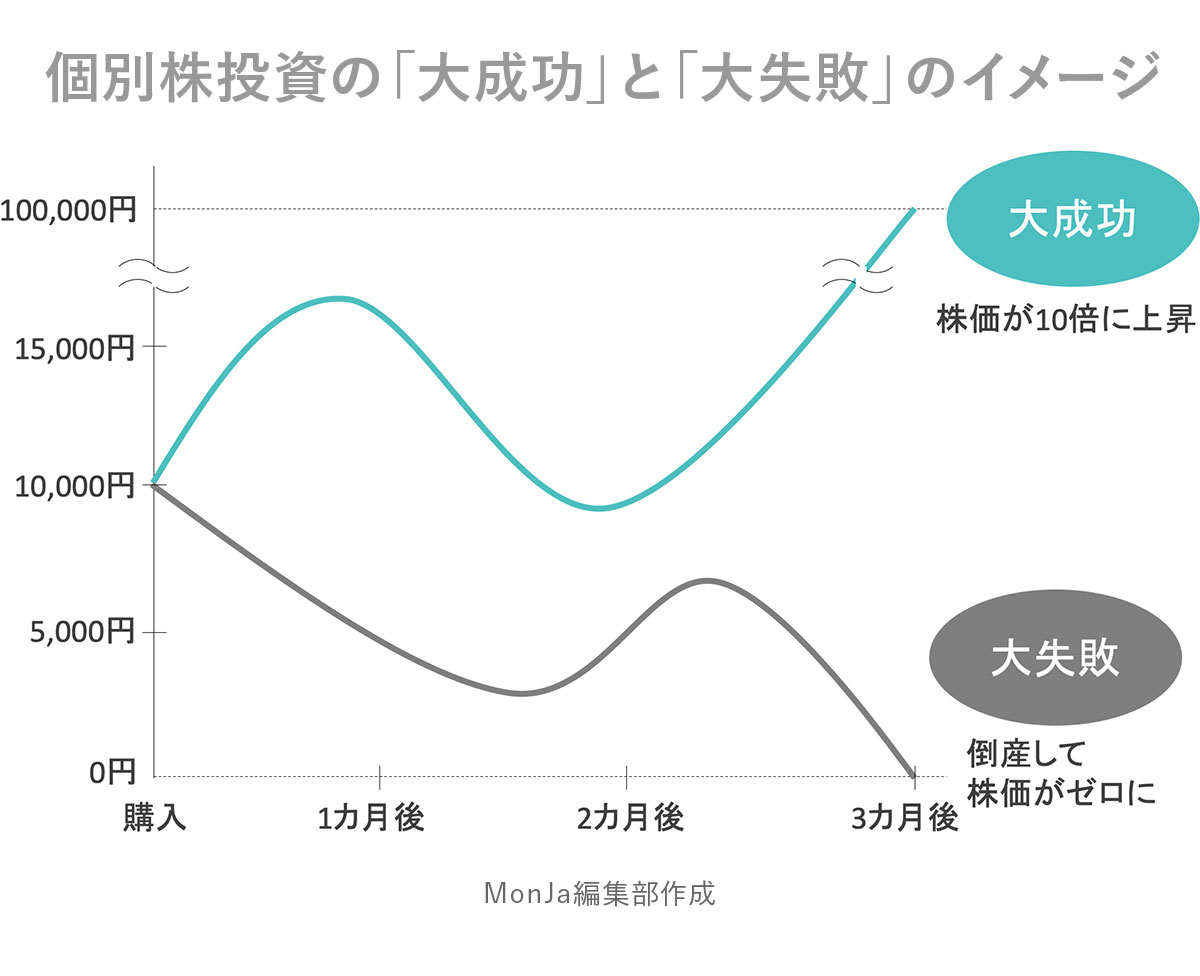

株価が大きく上昇すれば、購入金額の5倍、10倍といった利益を手にすることもありえます。個別株投資には、投資したお金が短期間のうちに何倍にも増えるかもしれないという「夢」があるのです。

「夢」があるならば、その逆もあります。企業は利益を上げることを目指していますが、残念ながら、その通りにならないこともあります。たとえば、2020年は流行している新型コロナウイルスの影響で、多くの飲食店や娯楽施設が売上減少に苦しんでいます。海外では、航空会社が破たんしてしまった例もあります。

株価が10倍になる可能性と同様に、企業が倒産してしまう可能性も決してゼロではありません。もし企業が倒産すれば、最悪のケースでは株価が0円になってしまうこともあるのです。

個別株投資をする際は、応援したい会社に投資しながら資産を増やすことを目指しつつも、企業の倒産によるリスクについても考えておかなければなりません。

まとめ買いの投資信託なら価値がゼロになることはない

この「倒産のリスク」を抑えられることが、投資信託のメリットです。

連載第3回でも取り上げましたが、投資信託には「分散効果」があります。日経平均(日経平均株価)への連動を目指す投資信託であれば、日経平均株価に採用されている225社の株式をまとめ買いするのと同じ効果があります。たとえ225社のうちの1社が不祥事などを起こして株価が大暴落したとしても、ほかの224社が何ともなければ、その値下がり幅は小幅にとどまります。

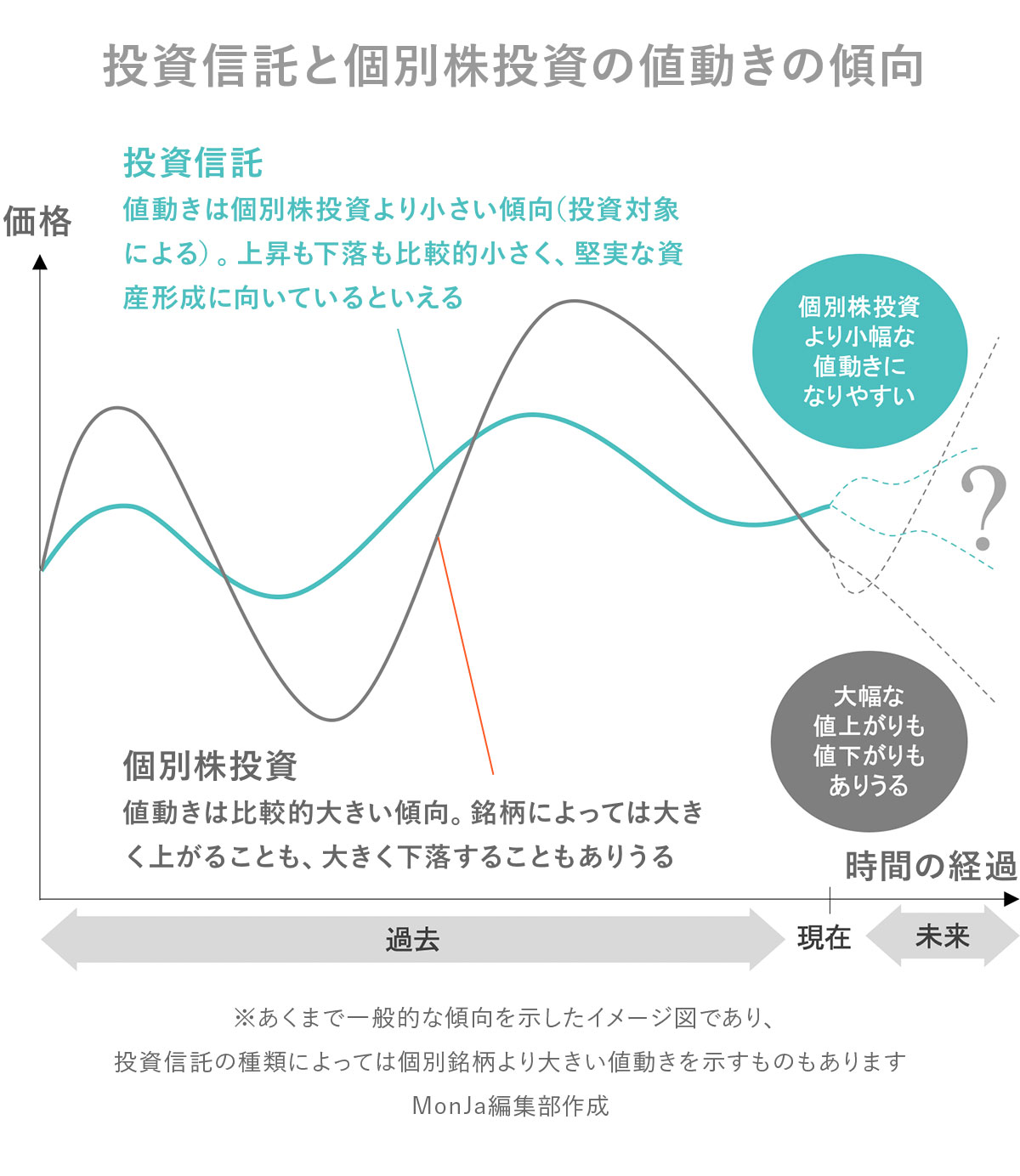

しかし投資信託でも、例えば「特定の業種やテーマに集中投資する」といったアクティブ型の場合は、値動きの幅が大きくなることもあります。

日経平均株価に採用されるのは日本を代表する大企業であり、一時的に株価が暴落することはあっても、倒産することはまれでした。ただし、対象を上場企業全体まで広げてみると、平成の約30年間で234件の倒産がありました(東京商工リサーチ調べ)。したがって、投資信託の投資対象となっている個別銘柄の株価がゼロになることも、可能性としてはありえます。

それでも、投資信託の価値が「ゼロ」になることはまずありえません。投資信託は複数の銘柄に投資しており、そのすべてが倒産して無価値になることは、ほとんど考えられないからです。

しかし、逆をいうと同じ日経平均投資に連動することを目指す投資信託で、1社だけ10倍に値上がりしたとしても、ほかの224銘柄の株価が変わらなければ、値上がりはせいぜい数%程度にとどまります。

投資信託は分散効果が得られることにより、個別銘柄と比較して「短期的に大きく上がることも、大きく下がることも起きにくい」という傾向があります。このため「堅実に資産を増やしていきたい」という方には、投資信託は比較的利用しやすい資産形成の手段といえるでしょう。

外国株式で分散効果をさらに高める

いくら投資信託に分散効果があるといっても、国内経済が不景気になったときは、日経平均株価は全般的に下がってしまうため、日経平均株価への連動を目指す投資信託も値下がりしてしまいます。

しかしどうせ投資するのであれば、国内株式が不調のときでも利益が出てほしいものです。そんな時に備えて、たとえばアメリカやヨーロッパ、さらにはアジアなどの新興国の株式にも投資することで、利益を得られるチャンスが広げられそうです。

投資信託を使えば、海外の株式にも手軽に投資することができます。為替や注文時間帯、情報を入手する難しさを考えると、外国株式の個別銘柄を買うことは投資初心者にはハードルが高いけれども、投資信託なら簡単。たとえばアメリカを代表する株価指数である「NYダウ」への連動を目指す投資信託もありますし、新興国全体の市場平均を対象とする投資信託もあります。

カエル先生の一言

NYダウって何?

アメリカを代表する株価指数のひとつである「ダウ工業株30種平均」。アメリカの証券取引所はニューヨークにあるため、「NY(ニューヨーク)ダウ」という通称で呼ばれます。

NYダウは、アメリカを代表する30銘柄の株価の平均を表す株価指数です。銘柄は時代に合わせて入れ替えられます。NYダウに採用されている銘柄には、例えばアップル、コカ・コーラなど、私たち日本人にも馴染み深い有名企業も多く含まれています。

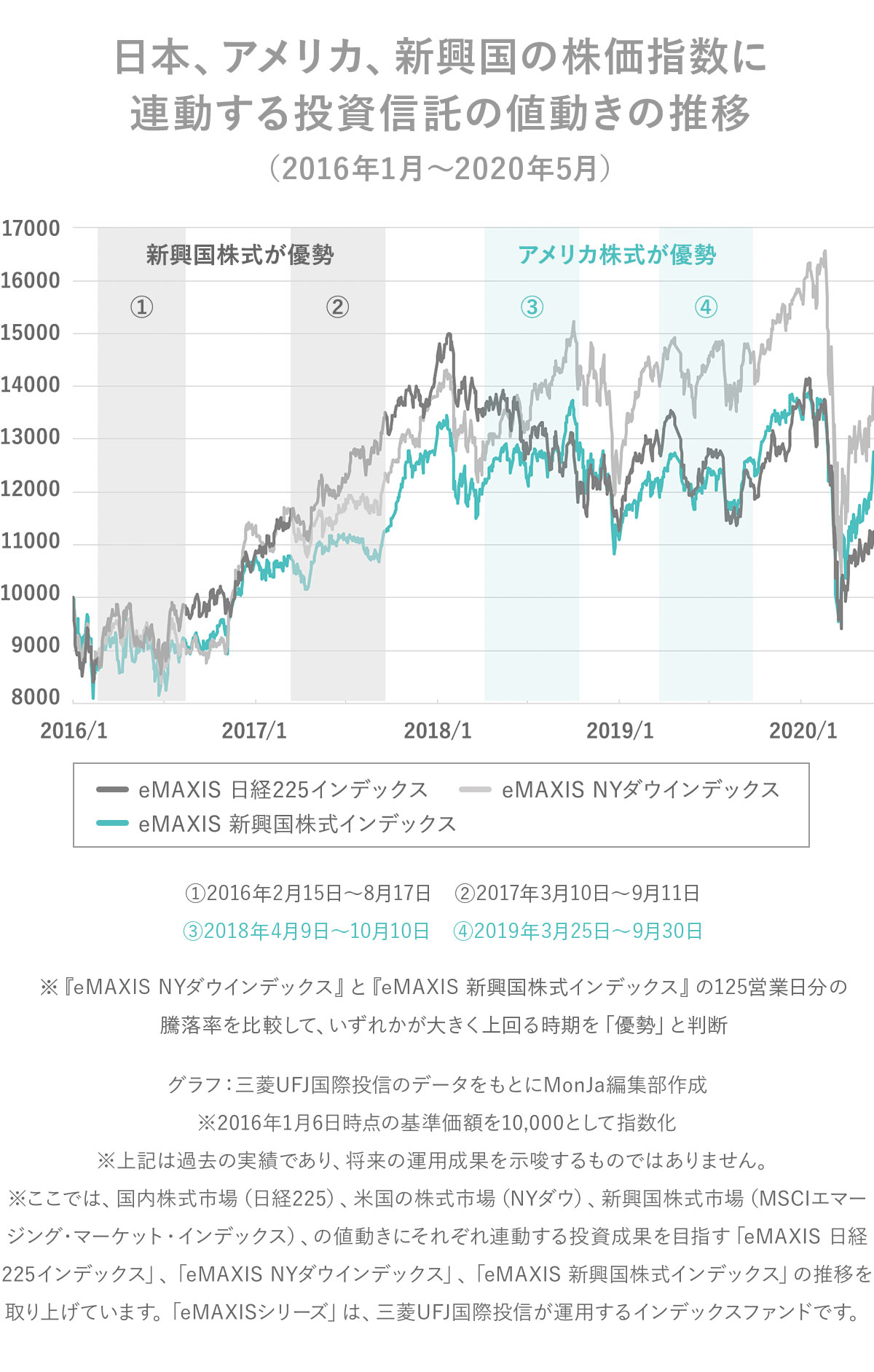

以下のグラフは、日経平均株価とNYダウ、新興国株式の株価指数の3つの指数への連動を目指す投資信託の、2016年以降の値動きを示したものです。値動きの傾向は似ていますが、時期によっては新興国が優勢なときや、アメリカ株式が優勢なときがあることがわかります。

このように異なる地域の投資信託を持つことで、「国内株式の停滞や値下がりを、外国株式の値上がりでカバーする」という分散効果を得ることができます。

好きな企業を応援しながら、株価が大きく成長することを夢見ることができる個別株投資。そして、日本や世界の株式市場の成長を背景として、分散効果を活かしながら堅実に資産を増やすことができる投資信託。大切な資産を増やすためにも、それぞれの特徴を理解して、うまく使い分けていきたいですね。

- 個別株投資では、株価が10倍以上になる可能性もあれば0円になる可能性もある。たくさんの企業の株式を買う投資信託は「分散効果」により、個別株投資と比べると一般的に「短期的に大きく上がることも、大きく下がることも起きにくい」という傾向がある

- 投資信託を使えば、外国株式にも簡単に投資できる。アメリカや新興国などの株価指数に連動する投資信託を使って、分散効果をさらに高めることができる

- 応援したい企業の株価成長を目指す個別株式投資と、日本や世界の株式市場の成長を背景として、分散効果を活かして堅実に資産を増やす投資信託。それぞれの特徴を活かして、使い分けることが大切

次回は、投資信託を通じて投資できる株式以外のさまざまな資産について、その特徴や魅力をお伝えします。

カエル先生の一言

「分散投資」の効果がわかったら、自分にピッタリの投資信託の組み合わせを、さっそく探してみましょう。

(日興フロッギーより転載)