長期投資は、運用時に上昇と下降を繰り返しながら、長期的には株価が右肩上がりで推移した時に、投資資産が増加(収益が発生)します。長期投資の方法の1つに、定額購入(ドルコスト平均法)があります。この記事では、「なぜ定額購入(ドルコスト平均法)の例示では、最初の価格を一度下回ってから上昇するような例が使われるのか?」について考え、ドルコスト平均法の注意点と、価格下落時に追加購入を行うことで平均購入単価を下げる方法について説明します。

- 定額購入(ドルコスト平均法)は平均取得単価を下げる効果を期待して行われる手法

- ドルコスト平均法の事例では必ず「最初の価格を下回る期間がある例」が用いられる

- 下落時に、定額購入に追加して同じ投資信託を購入すると平均取得単価を下げられる

定額購入(ドルコスト平均法)とは

定額購入(ドルコスト平均法)は、一定額を定期的(毎月同じ日など)に購入することで、平均の購入単価を抑える効果を期待して行われる投資方法です。

株価が上昇と下降を繰り返しながら、初回価格に戻る場合

投資のテキストでは、下のような表(図表1)がよく事例として載っています。

| 回数 | 1 | 2 | 3 | 4 | 合計 | 平均 購入単価 |

|

|---|---|---|---|---|---|---|---|

| 株価の動き | 5,000 | 7,000 | 3,000 | 5,000 | |||

| 定額購入 ドルコスト 平均法 |

購入金額 | 50,000 | 50,000 | 50,000 | 50,000 | 200,000 | 4,565 |

| 購入株数 | 10.0 | 7.1 | 16.7 | 10.0 | 43.8 | ||

| 一括購入 | 購入金額 | 200,000 | 0 | 0 | 0 | 200,000 | 5,000 |

| 購入株数 | 40 | 0 | 0 | 0 | 40 | ||

図表1では、初回買付時の株価が5,000円、その後2回目7,000円、3回目3,000円と、株価が初回買付時から上下した後、4回目に初回と同じ5,000円になったケースです。

このような「株価が初回買付時を下回った後、上昇する」というケースでは、初回一括購入を行った場合の月当たり購入金額の平均(5,000円)に比べ、ドルコスト平均法による効果で、平均購入単価は4,565.2円と低くなります。これは、同じ投資金額20万円に対して、購入している株数の違い(ドルコスト平均法43.8株、一括購入40株)があるからです。

以上が一般的なドルコスト平均法の説明になります。

株価が上昇と下降を繰り返しながらも、初回価格を上回る「右肩上がり」の場合

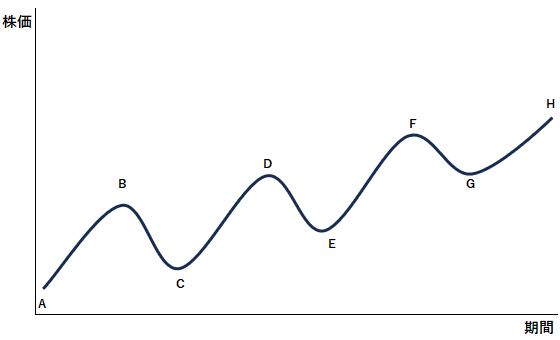

下のグラフ(図表2)は、初回価格Aで始まった株価が上昇(B、D、F)と下落(C、E、G)を繰り返しながら、初回価格を上回る株価Hに到達した例になります。

株価が下落しても初回価格を下回らず、長期では右肩上がりになることは、長期投資ではよくあるケースです。また、このように右肩上がりの株価の動きにならないと、長期的に資産を増やしていくことは難しくなります。

下の表(図表3)は、図表2のグラフのうちAからDまでの値動きで、初回一括購入とドルコスト平均法を比べたものです。

| 回数 | 1 | 2 | 3 | 4 | 合計 | 平均 購入単価 |

|

|---|---|---|---|---|---|---|---|

| 株価の動き | 5,000 | 7,000 | 5,500 | 7,500 | |||

| 定額購入 ドルコスト 平均法 |

購入金額 | 50,000 | 50,000 | 50,000 | 50,000 | 200,000 | 6,079 |

| 購入株数 | 10.0 | 7.1 | 9.1 | 6.7 | 32.9 | ||

| 一括購入 | 購入金額 | 200,000 | 0 | 0 | 0 | 200,000 | 5,000 |

| 購入株数 | 40 | 0 | 0 | 0 | 40 | ||

図表3のような、株価が初回価格を一度も下回らない右肩上がりの場合では、ドルコスト平均法による購入よりも、初回に一括購入した方が平均購入単価を抑えられることになります。また、下落したCの株価やEの株価からドルコスト平均法での購入を始めてHまで保有したとしても、CやEで一括購入した方が購入単価を低く抑えることができます。

ですから、定額投資(ドルコスト平均法)の例示では図表3のような右肩上がりの例は使われず、図表1のような「最初の価格を下回る期間がある例」、つまりドルコスト平均法の方が平均購入単価が低くなる例のみが用いられます。

ここまで、右肩上がりの株価におけるドルコスト平均法の注意点について見てきました。次に、新NISAを例に、投資信託の平均取得単価(投資信託では、購入した時の基準価額の平均値を「個別元本」と呼びます)を、定額購入(ドルコスト平均法)以上に下げる方法について見ていきます。

定額購入(ドルコスト平均法)以上に個別元本を下げる方法

新NISAでは、定額購入(ドルコスト平均法)の活用に適した「つみたて投資枠」と、購入方法の自由度が高い「成長投資枠」の2つの枠を併用できます。

ただし、つみたて投資枠は個別株式の投資ができませんので、以下では投資信託(つみたて投資枠対象商品)の個別元本を下げる方法の説明になります。(元本払戻金の影響は考慮していません)

ドルコスト平均法以上に個別元本を下げるには、基準価額が下がった時に、定額購入に追加して同じ投資信託を「成長投資枠」で購入する方法があります。

図表4は、ドルコスト平均法のみのケースです。4回合計の個別元本は6,079円です。

| 回数 | 1 | 2 | 3 | 4 | 合計 | 個別元本 | |

|---|---|---|---|---|---|---|---|

| 基準価額の動き | 5,000 | 7,000 | 5,500 | 7,500 | |||

| 定額購入 ドルコスト 平均法 |

購入金額 | 50,000 | 50,000 | 50,000 | 50,000 | 200,000 | 6,079 |

| 購入口数 | 10.0 | 7.1 | 9.1 | 6.7 | 32.9 | ||

図表5は、基準価額が下がった時(3回目)に追加投資(100,000円)したケースです。

| 回数 | 1 | 2 | 3 | 4 | 合計 | 個別元本 | |

|---|---|---|---|---|---|---|---|

| 基準価額の動き | 5,000 | 7,000 | 5,500 | 7,500 | |||

| 定額購入 ドルコスト 平均法 |

購入金額 | 50,000 | 50,000 | 50,000 | 50,000 | 200,000 | |

| 購入口数 | 10.0 | 7.1 | 9.1 | 6.7 | 32.9 | ||

| 追加購入 | 購入金額 | 0 | 0 | 100,000 | 0 | 100,000 | |

| 購入口数 | 0 | 0 | 18.2 | 0 | 18.2 | ||

| 合計 | 購入金額 | 50,000 | 50,000 | 150,000 | 50,000 | 300,000 | 5,871 |

| 購入口数 | 10.0 | 7.1 | 27.3 | 6.7 | 51.1 | ||

この場合、個別元本は表3の6,079円に比べ、5,871円と208円下がりました。

4回目購入後の収益は定額購入のみが46,750円((7,500円-6,079円)×32.9口)に対して、安値で追加購入した場合は、83,241円((7,500円-5,871円)×51.1口)と36,491円増えています。基準価額5,000円の時に一括購入した個別元本には及びませんが、ドルコスト平均法のみに比べ個別元本を引き下げる効果があります。

ここでは、新NISAの「成長投資枠」を利用した個別元本の引き下げ方法を説明いたしましたが、株式投資でも方法は同じです。

まとめ

以上、右肩上がり相場での定額購入(ドルコスト平均法)を利用する際の注意点と、価格下落時に追加購入を行うことで個別元本(平均購入単価)を下げる方法について説明してきました。

日経平均株価(日経225)は2024年1月4日の3万3,288円29銭から、3月4日には4万109円23銭まで急上昇(約20.5%)しています。今の右肩上がりの相場の後、相場が大きく下落した時の投資の参考にしていただければ幸いです。