2022年10月に東京証券取引所(JPXグループ)が、望ましい投資単位の水準として「1単元(100株単位)を50万円未満」にするよう、上場企業に要請しました。その関係で、1単元を50万円未満に抑える目的で株式分割を行う企業が増えています。

この記事では、株式分割の概要と、メリット、注意点について説明します。株式分割の知識を深めたい方は、ご一読ください。

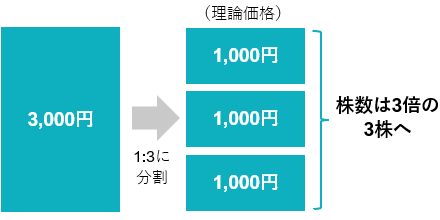

- 株式分割で1株を3株に分割すると、株数が3倍に、株価は理論的には1/3になる

- 株式分割により銘柄の分散がしやすくなり、NISAの成長投資枠も使いやすくなる

- 株式分割をしても株価が上がるわけではない。企業業績などを見ることが大切

株式分割とは

株式分割は、発行済みの株式を、分割することによって株数を増やすことです。

たとえば、1株を3株に分割すると、その株式を100株保有していた株主は、300株保有することになります。ただし、理論的には、株価も1/3になるため、分割前の株価が3,000円だとすると、分割後の株価は理論的には1,000円(3,000円÷3)になります。

投資家から見た株式分割のメリット

投資家から見た株式分割のメリットとして、以下の3つが挙げられます。

- 売買がしやすくなる

- 銘柄の分散がしやすくなる

- NISAで投資しやすくなる

1つ目のメリットは、売買がしやすくなる点です。

たとえば、1単元(100株)だけの保有ですと、その株式が値上がっても、もっと上がるかも知れないと考えて、なかなか利益確定(売却)の判断がしづらい場合があります。しかし、株式分割があり、200株(1:2に分割)、300株(1:3に分割)になっていると、100株だけ売却して、一部のみ利益確定するといった判断がしやすくなります。

2つ目のメリットは、1単元の購入金額が下がることで、複数の銘柄に分散投資が可能になる点です。

たとえば、投資資金が100万円の場合、株価10,000円の銘柄ですと1銘柄にしか投資できませんが、株式分割後に5,000円になっていれば、株価5,000円以下の別の銘柄にも投資ができるようになります(手数料などは考慮していません)。

3つ目のメリットは、NISAの成長投資枠で投資しやすくなる点です。

成長投資枠の年間投資枠の上限は240万円です。そのため、株価が24,000円を超える銘柄は、1単元で投資することができません。

仮に株価30,000円の銘柄が3分割されると、理論株価は、10,000円です。取引単位の1単元が300万円(30,000円×100株)から100万円(10,000円×100株)になり、成長投資枠での投資が可能になります。

企業から見た株式分割のメリット

企業から見た株式分割のメリットとしては、以下の2つが挙げられます。

- 個人株主を増やすことが期待できる

- NISAの利用者に購入してもらいやすくなる

メリットの1つ目は、1単元あたりの投資金額が下がることで、個人株主が買いやすい金額になり、株主を増やすことが期待できる点です。

メリットの2つ目は、NISA成長投資枠の年間上限枠に1単元の投資金額が収まることで、NISA利用者に購入してもらいやすくなる点があります。

ただし、企業から見ると、株主が増えることで、株主総会の案内や決算報告書などの送付にかかるコストが増えてしまう可能性があるというデメリットもあります。

株式分割の注意点

株式分割の注意点は、分割したからといって株価が上がり、投資資産が増えるわけではないという点です。分割後に、その企業の業績によって株価が下がる可能性もあります。

ただし、成長している企業の場合は、株式分割後も株価が上昇し、さらに分割を繰り返すケースがあります。たとえば、1:2の分割を5回行うと、最初の100株から200株(1回目)、400株(2回目)、800株(3回目)、1600株(4回目)、3,200株(5回目)と保有株数が複利で増えていきます。それに株価の上昇が伴えば大きなリターンを得られるチャンスもあります。

まとめ

株式分割は、投資単位の価格を下げる効果はありますが、株価の上昇などは、その企業の業績や業績見通しの影響が大きく作用します。

株式分割のニュースだけで投資判断をせず、企業業績をしっかり確認するようにしましょう。