貯蓄でもお金を増やせる

谷崎 由美

ライフワークサポート

代表取締役

現在、私は30~40代のファミリー層を中心に生活経営のサポートを行っていますが、最初は多くの方が投資に対して抵抗感を持っています。そうした方には、投資の効果を数字で見ていただくと、その必要性を実感していただけます。

今回は、収入と支出の状況を整理したバランスシートを作り、貯蓄や投資を続けるとどんな風にシートが変化するかを見ていきたいと思います。

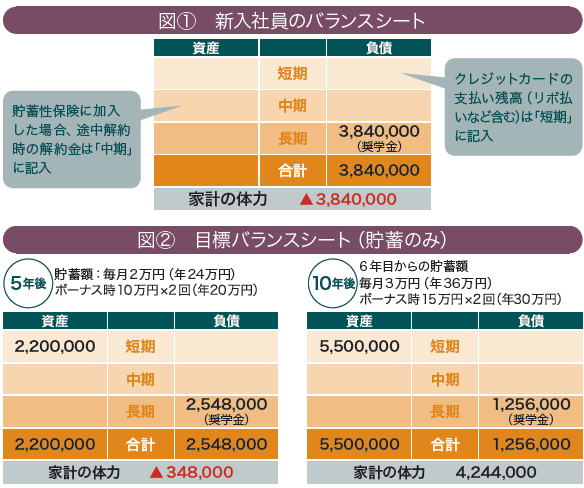

バランスシートとは、今現在の家計における「資産」と「負債」の状況を数字で表したものです。資産には貯蓄や保険、株式、投資信託、不動産などが入り、負債には奨学金や住宅ローンなど、今現在の借入残高が入ります。資産から負債を差し引いた分が、現時点での家計の体力となります。

このバランスシートを使った考え方は、ファミリー層ばかりではなく、生活経営者という観点では、独身者、新入社員、誰でも必要な考え方ですので、ぜひ取り入れてください。

たとえば、ある新入社員のバランスシートが図①のような状態だったとします。毎月の積み立てとボーナス拠出を組み合わせた貯蓄を5年、10年と続けた場合の「目標バランスシート」(図②)を作ってみると、「家計の体力としては赤字でも、5年後には約200万円も貯まる」「10年後なら、奨学金を差し引いた家計の体力は約400万円のプラスになる」というイメージができ、貯蓄でもある程度まとまったお金をつくれることがわかります。

投資すればどうなるかを貯蓄のみの場合と比較

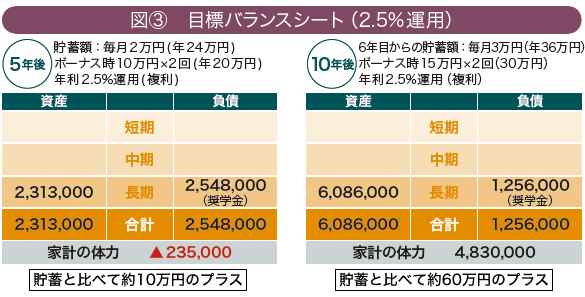

もし同じ期間に、同じお金を投資していたらどうなるのでしょうか? バランスシートを作って、確認してみましょう。

仮に年率2.5%の利益を目標にした運用なら、5年後で約10万円、10年後なら約60万円も家計の体力に差が出るのです(図③)。

一般的に、投資は長く続けるほど、得られる利益はより大きくなる傾向があります。貯蓄と比較してみることで、投資の必要性がより鮮明にイメージできるのではないでしょうか。

次回は、ライフプランをつくるために重要な「支出」についてお話しします。

第3回 ライフプランを作成する前に理想の暮らしを数値化しよう

第1回 家計と暮らし方の見直しが資産運用の必要性につながる

谷崎由美さんインタビュー 投資も「万能包丁」から始めればいい