保険や投資信託の説明などでよく聞く「元本(がんぽん)割れ」。何となく怖いイメージはあるものの、よく意味が分かっていない人も多いのではないでしょうか。本記事ではそんな「元本割れ」の意味を解説するとともに、「元本割れしない」金融商品についても紹介します。

- 「元本割れ」とは、金融商品の価格が当初購入に充てた代金を下回ってしまうこと

- 「元本」とは、利益・収入を生み出す元になるお金のこと

- 「元本確保型」商品にも、「元本割れ」リスクはある!

「元本割れ」とは

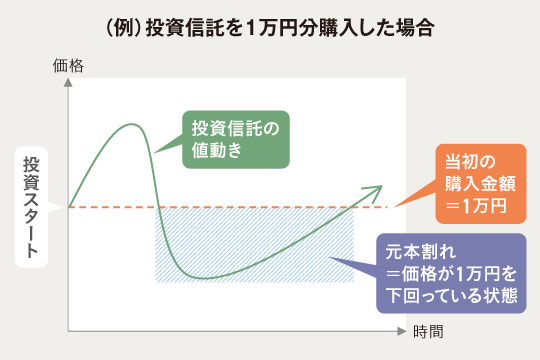

そもそも「元本」とは、利益・収入を生み出す元になるお金のことをいいます。例えば保険や投資信託などに投資する場合、それらの商品を購入するのに充てた金額が元本です。投資信託を1万円分購入した場合、元本は1万円となります。「元手(もとで)」というと、イメージしやすいかもしれません。

投資信託などの値動きのある金融商品に投資すると、場合によっては当初購入した金額(=当初の元本)よりも額面の価格が下がり、金融商品の価値が元本を下回ってしまうことがあります。このような状態を「元本割れ」と呼びます。

「元本割れしない」ってどういうこと?

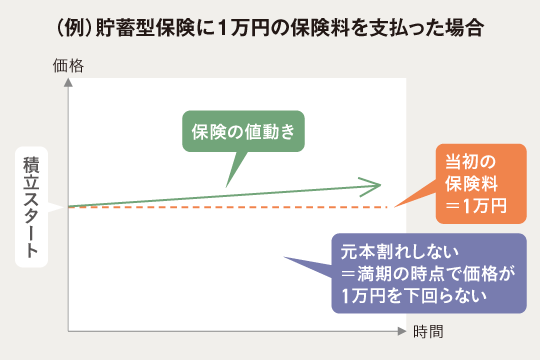

預貯金に加え「貯蓄型」と呼ばれる一部の保険などでは、「元本保証」「元本確保」など、元本割れしないことをうたう商品があります。「元本割れしない」とは、その商品の価格が当初購入に充てた代金を下回らないということ。

例えば保険料として1万円を支払った後、満期に受け取る金額が1万円を下回らなかった場合、その保険は元本割れしなかったといえます。

元本割れしない金融商品は安全性が高い代わりに、収益性は低い傾向にあります。元本保証された金融資産だけの運用では、大きく資産をふやすのは難しい点に注意が必要です。

「元本確保型」商品にも「元本割れ」リスクはある

元本確保型の金融商品なら、100%元本割れのリスクがないわけではありません。預金の預け入れ先である銀行が破たんした場合や、満期を待たずに保険を途中解約するケースなどでは、元本割れを引き起こす可能性があります。

加えてここでは、見落とされがちな2つの元本割れリスクを紹介します。

元本割れリスク①外貨建ての金融商品

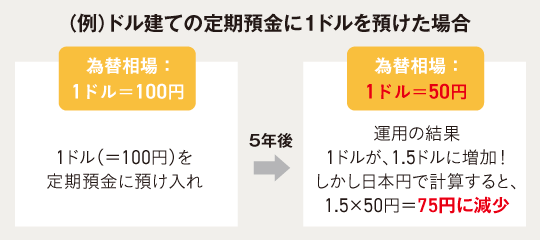

金利の高さで人気の外貨預金や外貨建て保険などは、元本確保型であっても為替相場の変動により、日本円で計算すると元本割れするケースがあります。

例えば、ドル円相場が1ドル=100円の時点で定期預金に1ドル(=100円)を預け入れ、金利10%(単利運用)で5年間運用した結果、1.5ドルに増えた場合を想定してみましょう。もし5年後のドル円相場が1ドル=50円になっていたら、1.5×50円=75円と、円で計算すると元本割れしていることがわかります。

外貨建ての金融商品に投資する場合は、為替相場の変動に注意が必要といえるでしょう。

元本割れリスク②物価の上昇

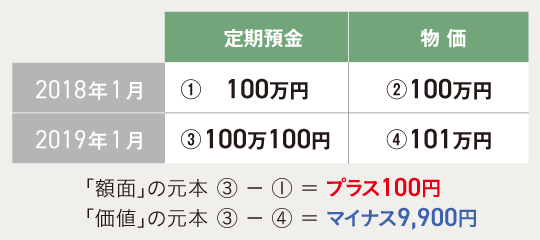

円建ての定期預金にお金を預け、額面の金額がきちんと増えた場合でも、実際の価値で考えると実は元本割れしているケースがあります。

例えば2018年の1月に、定期預金に100万円を預け入れたとします。近年の定期預金の利率は、年利0.01%程度が一般的。そのため1年後の預金残高は、100万円×1.01%=100万100円と、100円の増加になります。

しかし同時期の日本の物価は、1%増加。つまり2018年1月に100万円だった商品と全く同じ質・量のものを買おうと思ったら、2019年1月には101万円必要ということです。この場合、お金の額面ではなく価値で考えると、定期預金は「元本の価値を割っている」といえるでしょう。

物価の上昇による元本割れは、普通預金やタンス預金でも起こり得ることです。大切な資産の価値を守るためには、物価の上昇を上回る利率で運用していくことが必要といえそうです。