長期運用に適した「ターゲットイヤー型ファンド」と、比較的短期の運用になりやすい「テーマ型ファンド」。どちらも一見するとわかりやすいファンドですが、リスクやデメリットもあります。今回はそんな「ターゲットイヤー型ファンド」と「テーマ型ファンド」の、仕組みと注意点を紹介します。

- ターゲットイヤー型ファンドは、機動的な運用が期待できない点に注意

- テーマ型ファンドは、個別株投資と同様に価格変動リスクに注意

- 一見わかりやすいファンドでも、しっかり特徴や注意点を見極めて投資を決める

前回の記事「配当は? 手数料は? ETFと投資信託の違いとは」はこちらから

ターゲットイヤー型ファンドとは

ターゲットイヤー型ファンドは、バランス型ファンドの1形態です。目標となる年(=ターゲットイヤー)を2030年、2040年、2050年などと設定し、運用します。

投資家は、自身の年齢と投資目的(老後資金の確保、子供の教育費、住宅や車の購入など)を考えながら、それぞれのターゲットイヤーからファンドを選択することになります。

ターゲットイヤー型ファンドの仕組み

一般的なバランスファンドの場合、株式や債券、リートなど各資産の分散比率を決めて運用を開始します。各資産の比率を、運用の時期により変更することはありません。

例えば好景気により株価が上がり、株式が決められた比率より多くなった場合は株式を売却。同時に債券やリートなどを購入して、最初に設定した分散比率にリバランスします。

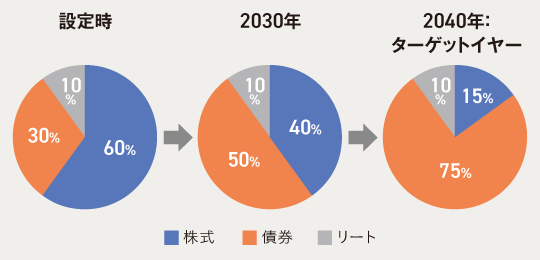

ターゲットイヤー型は、運用当初はハイリスク・ハイリターンな株式の分散比率を高めに設定し、積極運用を行います。その後、徐々に株式の比率を下げていき、ターゲットイヤーには株式の比率を20%以下などに抑え、その分ローリスク・ローリターンな債券の比率を上げた安定運用を行います。

ターゲットイヤー型ファンドは、前半にリスクを取りつつ収益を上げる運用を行い、後半はリスクを抑えた運用を行います。その分後半は前半ほど収益を期待できなくなります。

2020年設定・ターゲットイヤー2040年のファンドの資産配分の変化(イメージ)

ターゲットイヤー到達以降に関しては、ターゲットイヤー到達時の分散比率で継続して運用するファンドと、到達した時点で信託期間が終了してしまうファンドがあります。

ターゲットイヤー型ファンドの注意点

例えば20年後がターゲットイヤーとされたファンドにおいて、前半の運用期間10年間の株式市場がパッとせず、後半の運用期間10年間は株式市場が上昇基調にあったケースでは、運用上債券の比率を徐々に高めていますので、株式による収益を享受できなくなります。

ターゲットイヤー型ファンドは、投資家の年齢上昇によるリスク許容度の低下をカバーするメリットがある一方、景気や市場の動向に合わせた機動的な運用が期待できないというデメリットもありますので注意しましょう。

テーマ型ファンドとは

テーマ型ファンドは、その時々の話題性のある旬なテーマに着目してファンドを設定します。最近では、AIやロボット、宇宙開発などをテーマにしたファンドがあります。少し前ですと、バイオやシェールオイルなどをテーマにしたものがありました。

また、ESG(環境・ガバナンス)に配慮する企業に投資をするファンドもあります。地域に着目したものでは、少し古いですがBRICs(中国やブラジルなど新興4カ国)に投資するファンドもありました。

AIやロボットといった最先端のテクノロジーは人気のテーマだ

テーマ型ファンドの特徴

AIやロボットなど特定の業種に着目して設定されたテーマ型ファンドの信託期間は、10年程度が一般的。上記のターゲットイヤー型ファンドにくらべ、信託期間(運用期間)が短い特徴があります。

また、テーマ型ファンドの多くは、ファンドマネージャーが銘柄を独自に選定するアクティブ運用です。従って、販売手数料や信託報酬などの運用コストは、市場全体に投資するため銘柄選定を行わないインデックス型ファンドに比べて割高の傾向にあります。

アクティブ運用・インデックス運用の詳しい解説は、第7回の記事をご参照ください。

テーマ型ファンドの注意点

テーマ型ファンドは、今後急成長が期待できる分野をテーマに設定します。ですから、投資先の企業の株価が実力(収益や売り上げなど)以上に評価されているケースも多々あります。

そのテーマのブームが去った後(投資家が冷静になった時)、その企業の実力にあった評価をされ株価が大きく調整(値下がり)するリスクがあります。ブームが10年(信託期間)続くことは無いと考えておいた方が賢明です。

投資信託のメリットは、「長期に分散投資することでリスクを下げ、安定的な収益を目指す」運用ができる点です。一方、あるテーマに集中して投資することは、短期の値上がりに期待して投資する個別株投資に近いスタイルです。ひいては、価格変動リスクの上昇につながりかねない点に注意が必要です。

わかりやすいファンドでも、投資判断は慎重に

「ターゲットイヤー型ファンド」「テーマ型ファンド」ともに、金融機関から説明されるとわかりやすいファンドのように感じるかもしれません。上記の特徴や注意点を参考に、投資を考えていただければ幸いです。

次回は投資信信託の分類方法として、「社債投資信託」と「株式投資信託」についてみていきます。