スイッチングで利益を確定し、株式の割合を減らす

さて今回の相談者の場合、先ほどの7つのケースに当てはめるとどうなるでしょうか?

⑦は別として、⑤「金利が上がりそうな時」は、最近の報道などで米国の長期金利の上昇について聞いたことがあるはずです。

米国の長期金利上昇はインフレの始まりか、とも言われています。金利が上がり、景気の過熱感を抑えるために金融引き締め政策が行われれば、米国にとっても債券などの金利負担は相当なものになり、財政は途端に苦しくなります。米国を起点にして、④の株価下落から、さらには⑦金融機関破たんによる株価の暴落もありえるのです。

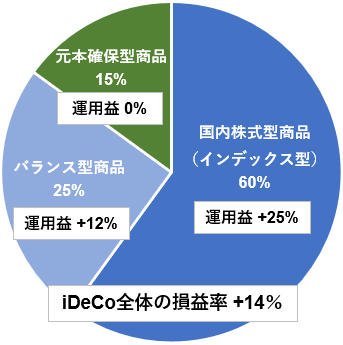

iDeCoのメンテナンスの方法は2通り、つまり「配分の変更」と「スイッチング(預け替え)」が考えられますが、50歳代後半で、全体の損益率が14%プラスで推移しているとなると、効果的な方法はスイッチングだと思います。配分変更だけでは、株価が下落した場合に現在の14%の収益を維持することができず、これからの掛金に対して損を抑える効果しか期待できないからです。

※バランス型商品の内訳は、国内債券33%・外国債券15%・国内株式31%・外国株式14%・その他短期資産7%

今のように長期金利の上昇による株価の反動が気になる状況であれば、iDeCoではスイッチングで資産配分を変更するのが現実的になります。

現状のポートフォリオ配分は、上の図のように株式割合を高めに配分して、利益を追求する形です。

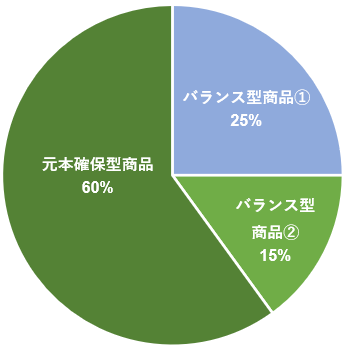

私でしたら、バランス型商品はそのままにして(以下、バランス型商品①とします)、国内株式型商品(インデックス型)60%を売却して利益を確保します。そのうえで、たとえば得た利益で債券の割合が高いバランス型商品②を15%と、元本確保型商品45%を購入します。

※バランス型商品②の内訳は、国内債券72%・外国債券16%・国内株式8%・外国株式2%・その他金融資産2%

スイッチング後の運用商品の割合は、上の図のようになります。スイッチングで株式割合を大幅に減らして、バランス型商品割合を40%と元本確保型商品60%とし下落に備えます。

ただ、iDecoのスイッチングには注意すべきことがあります。運用商品によっては、売却時に手数料(信託財産留保額など)がかかるものがありますので、前もって確認してみてください。

あとはタイミングの問題ですが、こればかりはわかりません。スイッチングをした後で「早まった!」「遅かった!」はあるかもしれません。ただいずれにしても、利益を確定させておくことで心に安心感ができるのも確かですので、行動する勇気も必要だと思ってください。

このように50歳後半の方のiDeCoは、年金受取時(65歳頃)にいかに積み立てた資金を減らさずに、収益をピークに持っていけるかが鍵となるでしょう。

(次回は5月7日を予定しています)