資産形成のための金融商品にはいろいろありますが、マンションやオフィスビルなどの不動産に投資するのが「REIT(リート)」です。今回は、REIT発祥の地アメリカや、世界第3位の市場規模を誇るオーストラリア、今後の発展が期待される新興国など、海外のREITに目を向けてみます。(著者/MonJa編集部、日興フロッギー編集部、Junichi Kato)

REITは世界中で取引されている

マンションやオフィスビルなどの不動産を小分けにして投資家に売り、その賃料が収入として得られるというのがREITの仕組みです。日本でJ-REITの取引が始まったのは2001年ですが、世界で初めてREITが誕生したのは、世界最大の経済大国・アメリカ合衆国です。

アメリカでREITが生まれたのは1960年。すでに60年を超える歴史があります。ヨーロッパでは、オランダで1969年にREIT市場が作られました。欧米以外では、1971年にオーストラリアでREITの取引が始まりました。意外にREITの歴史が浅いのがイギリスで、2007年にREIT市場ができたばかり。ドイツも2007年、フランスは2003年なので、実は日本の方が長い歴史を持っています。

現在は欧米や日本、オセアニアにとどまらず、アジアや中東、アフリカなど世界中でREITの取引が行われています。

REITの国・地域別の市場規模を見てみましょう。REITの時価総額はアメリカがダントツのトップ。そして、日本のREIT市場は世界第2位です。2020年11月末時点では、世界のREITの時価総額は約156兆円となっています。

もっとも、2020年11月末の東証1部市場の時価総額は661兆円なので、株式市場と比べると規模が小さいのが現状です。

同じREITでも国ごとに値動きの傾向が異なる

海外のREITは、どのような特徴があるのでしょうか?

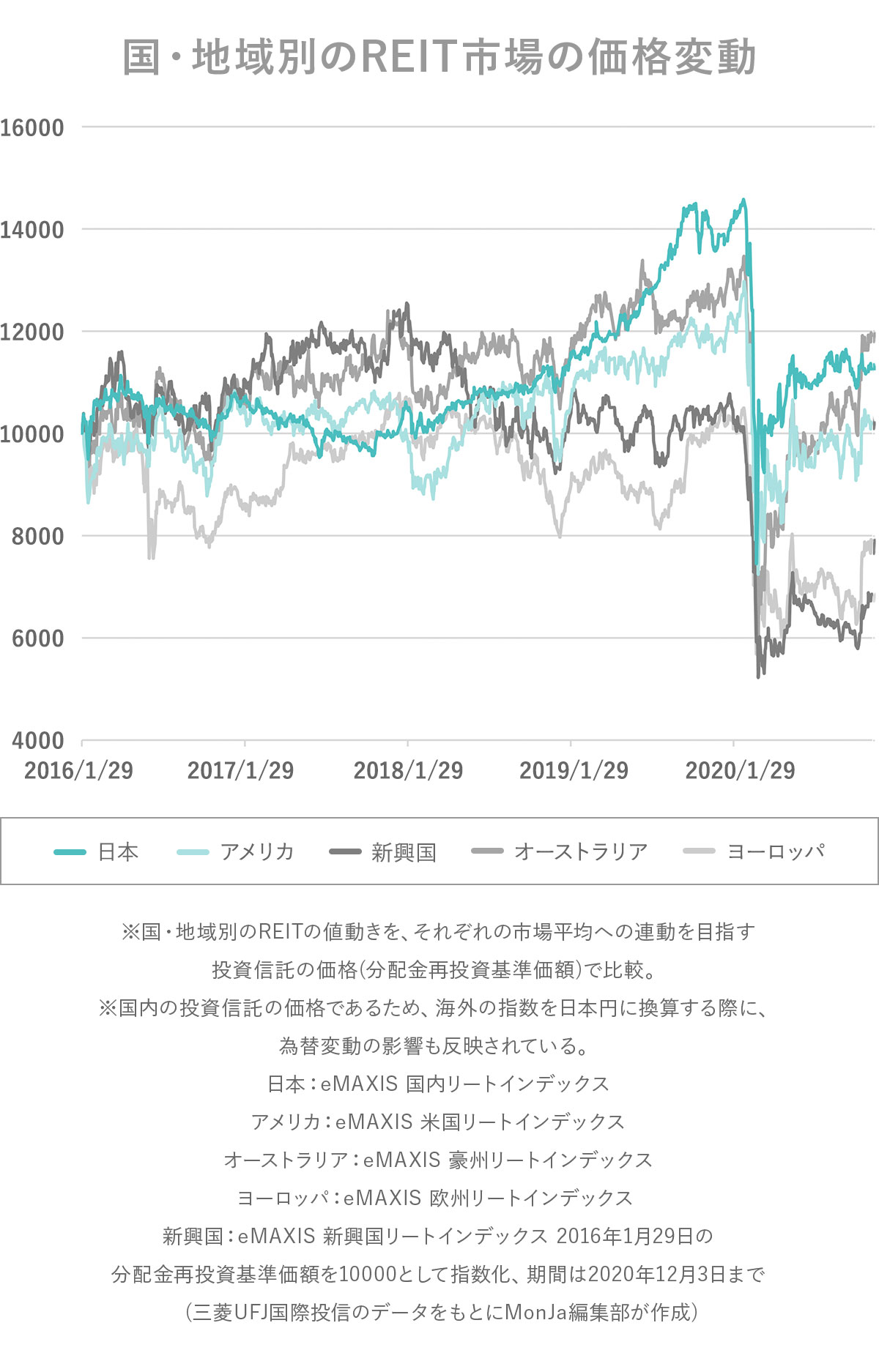

2016年1月末からの値動きを見ると、2018年までは新興国が、それ以降はオーストラリアが値上がりしていて、日本は2019年後半に大きく値上がりしています。アメリカは2019年以降、日本とオーストラリアに次ぐ3番手につけています。ただ、2020年2月~3月のコロナショックでは、どの市場も大きく価格を落としてしまい、記事執筆時点ではいずれもコロナ前の水準に達していません。

ここから読み取れることは、同じREITでも、国・地域によって値動きの傾向が異なるということです。値動きが異なるので、さまざまな地域のREITを持つことで、投資信託第4回で説明した資産分散の効果が期待できます。

仮に、2016年1月末に新興国のREITだけを買っていたとすれば、2020年11月時点の成績は図のとおり約30%のマイナスとなります。一方、日本とオーストラリアのREITをそれぞれ新興国と同じだけ買っていたら、ほぼプラスマイナスゼロとなります。新型コロナウイルスの影響がなくなれば、落ち込んだREITの価格が回復して、全体の収支がプラスに向かうことが期待できます。

アメリカにはデータセンターや森林のREITもある

ここでは、各国のREITの特徴を見ていきます。

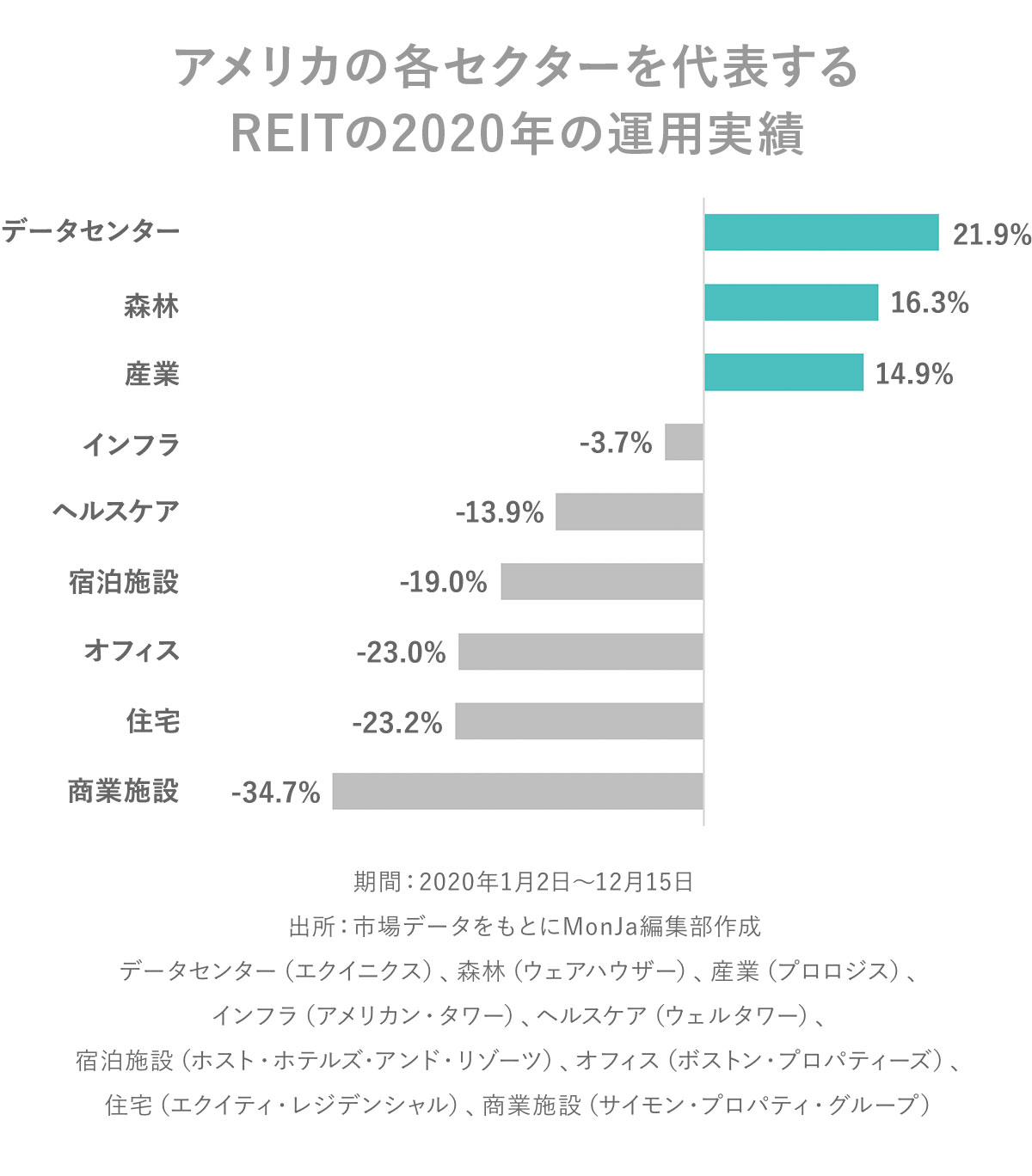

まずはアメリカ。世界最古のREIT市場を持つ国だけあって、REITが投資する不動産の対象が幅広いことが特徴です。例として、アメリカのREITはデータセンターや森林などにも投資しています。データセンターは、グーグルやアマゾンなど世界的なIT企業がひしめくアメリカらしい投資対象といえます。さらには刑務所もREITの投資対象になっていることには驚かされます。

アメリカの代表的なREITの値動きを投資対象別に見ると、新型コロナウイルスの影響で値下がりする銘柄が多い中で、データセンターが対象のREITの中には2020年12月15日時点で、年初から2割以上値上がりしているものもあります。

不動産の用途別の割合を見ると、アメリカでは商業施設や住宅、インフラ施設の割合が高く、日本と比べてオフィスビルの割合は低くなっています。

オーストラリアとヨーロッパのREITは、ショッピングモールなどの商業施設の割合が高いことが特徴です。また、オーストラリアのREITには国内だけでなく、お隣のニュージーランド、さらにはアジアやヨーロッパの不動産に投資している銘柄もあります。中には利益の7割近くを海外の不動産から得ている銘柄もあります。

日本を除くアジアのREITは、現時点では香港とシンガポールが時価総額の大半を占めていますが、タイやマレーシアのREIT市場も成長しています。アジア以外の新興国における主なREIT市場は、南アフリカ、メキシコ、トルコ、サウジアラビアなどです。

新興国のREITは、ヨーロッパやオーストラリアと比べても市場規模が小さいので、値動きが大きくなりそうなイメージがありますが、ここ5年の推移を見ると決してそんなことはなく、むしろ日本のREITの方が値動きは大きくなっています。

投資信託で世界のREITに分散投資

アメリカやヨーロッパのREITの個別銘柄を買うには、外国株式を取引するために口座を開設する必要があります。その上でさらに米ドルなどの外貨を用意する必要があるので、投資初心者にはハードルが高いのが現状です。海外のREITに投資するのに最も簡単な方法は、投資信託を活用することです。

REITの投資信託にも、株式と同じように「インデックス型」と「アクティブ型」があります。各国・地域のREITの市場平均(日本であれば東証REIT指数)への連動を目指すのがインデックス型で、市場平均に勝つことを目指して資産運用会社が銘柄を選ぶのがアクティブ型です。株式の投資信託と同じように、REITへの投資も最初はインデックス型から始めるのが良いでしょう。

REITのインデックス型投資信託が対象とする指数には、日本、アメリカ、オーストラリアなど国別のもののほか、「先進国」「新興国」という大きなくくりの指数もあります。短期的な値動きを抑えながら将来の成長に期待するには、投資先を1つの地域に絞らずに、幅広く分散投資することが投資のセオリーです。世界のREITに分散することで、アメリカの経済力や、新興国の成長力を取り込むこともできます。

REITは、基本的には景気と連動しやすい性質がありますが、値動きの傾向は株式とは異なります。このため、株式型の投資信託と組み合わせれば、投資信託第5回で説明した資産分散の効果も期待できます。すでに株式や投資信託を持っている方は、新たな投資対象として国内外のREITを組み入れてみてはいかがでしょうか。

- REITの市場規模が最も大きい国はアメリカ。日本は世界第2位で、オーストラリアが3位。中東やアフリカにもREIT市場がある

- 国・地域ごとにREIT市場の値動きの傾向は異なる。新型コロナウイルスが流行する直前は、日本のREITが大きく値上がりした。投資対象の不動産も国ごとに特徴がある

- 海外のREITに投資するのは投資信託を使うのが簡単。投資初心者は指数に連動するインデックスファンドを選ぶのがベター。株式などと組み合わせれば資産分散の効果も期待できる

(日興フロッギーより転載)