「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回も、前回に引き続きJ-REIT(Jリート)の考察。各投資法人の多様な運用タイプについて見ていきます。

- J-REITには1種類の物件に特化したもの、複数の物件を運用するものがある

- 「複合型」「総合型」のJ-REITなら、不動産の分散投資ができる

- 「特化型」のJ-REITは、特化型特有の弱点を運用ノウハウでカバーする

衆議院の解散に伴い行われた、いわゆる解散総選挙。今回、「野党共闘」が行われました。結果が伴っていなかったようですが、自民党の著名なベテラン議員が相次ぎ落選、比例復活すら許さないのは、なかなか見事な戦略だなと、筆者は評価しています。

こういうのを「選択と集中」や「特化戦略」というのでしょうか?

最近、投資信託の目論見書を見ていると、タイトルの下に「当ファンドは、特化型運用を行います」と記載されているものがあります。

そしてJ-REIT(Jリート)の中にも、オフィスや住宅など1種類の物件に特化する「特化型」という運用タイプがあります。また、複数の種類の物件を持つ「複合型」や「総合型」という運用タイプもあります。

個人で「不動産の分散投資」を実現……J-REITの「複合型」や「総合型」

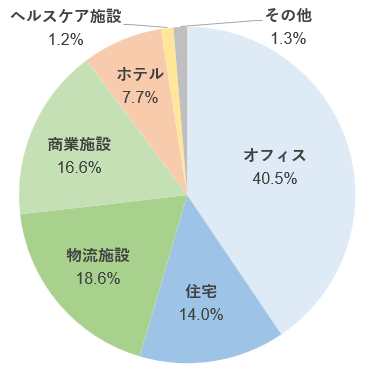

J-REITが保有している物件の割合を取得価格ベースで見ると、オフィスが多くを占めますが、物流施設や商業施設、住宅など、さまざまな物件を保有していることが分かります。

※取得価格ベースの比率

出所:不動産証券化協会「ARESマンスリーレポート」(2021年10月)

さて、1つのJ-REITで、その運用の対象が、例えば「オフィス」と「住宅」のように2つの対象にまたがっているものは、「複合型」という運用タイプに分類されます。

また、1つのJ-REITでその運用の対象が、例えば「ホテル・旅館」「商業施設」に「ヘルスケア・病院」など、3つ以上の対象にまたがっているのが「総合型」です。

個人が不動産に直接投資を行う場合、オフィスや住宅など複数のジャンルの物件に投資するのは、資金の面もさることながら、運用のノウハウという点でも難しいのではないでしょうか?

例えば、住宅は景気に左右されにくく、安定した運用が可能だと言われています。一方、より高い利益を得やすいのはオフィスだと言われています。しかし、オフィスは景気に左右されやすく、特にコロナ禍の今、その動向は読みにくいです。

では、住宅とオフィスの両方に投資することができたとして、どのようなポートフォリオを描くのでしょうか? 安定の「住宅」を多めに、高い利益を得やすい「オフィス」を少な目が良いのでしょうか? 個人では難しいそうした判断をプロが行い、「不動産の分散投資」を実現するのは、複合型や総合型のJ-REITならではです。

特定のジャンルの不動産に特化することで、蓄積したノウハウを発揮

逆に、特定のジャンルの物件に特化しているJ-REITもあります。例えば、先述のオフィスの場合、収益力はあるにしても、景気に左右されやすい面も否めません。そこで、特定のジャンルに特化することで生じる弱点を、蓄積した運用ノウハウでカバーしていくのです。

例えば、オフィスに特化したJ-REITの『グローバル・ワン不動産投資法人』では、一貫して「近(駅近)」・「新(築浅)」・「大(大型)」の3つにこだわっています。

駅に近く、新しい大型物件に集中して投資するオフィス特化型のJ-REITがある(写真はイメージであり、実在のJ-REITとは関係ありません)

また、『星野リゾート・リート投資法人』は、その名の通り、星野リゾートのホテルなどを保有するJ-REITですが、ビジネスなどにも利用できるロードサイド型のホテルも保有しています。リゾートホテルですと、やはり景気に左右されますし、またシーズンにもよっても稼働率が異なります。そこで、リゾートホテルよりは収益力は劣りますが、安定した稼働率を保てるロードサイド型のホテルも保有しているのです。

『コンフォリア・レジデンシャル投資法人』は、文字通り「レジデンス(住宅)」に特化したJリートです。コンフォリアというブランドで、いわゆる高級賃貸マンションを展開しています。高級賃貸、つまり家賃が高い目のマンションということですが、家賃が高い方が滞納リスクが少ないようです。

まとめに代えて

60を超えるJ-REIT(投資法人)のうち、ホンの僅かな数のJ-REITを、それもホンの少し掻い摘んでみました。

J-REITの特徴や投資戦略は、REIT以外の投資でも、大いに学ぶものがあるのではないでしょうか?

次回は、J-REITの情報収集について考えてみたいと思います。