- 国内外でREITに資金が流入。高く安定したリターンを求める投資家に人気。

- REITは低い取引コストと高い流動性で、少額からコツコツ投資が可能。

低金利で高インカムが狙えるREIT

2019年に入りJ-REIT(不動産投資信託)に資金流入が続き、その結果として東証REIT指数は約12年ぶりの高値圏にある。資金流入の様相は、海外市場でも同様で、米国REIT市場ではETF(上場投資信託)を通じた資金流入が続いてきたが、非ETFファンドを通じた資金も8月に入って流入超に転じた。

資金流入は日本や海外であっても、同様の理由で起きており、最大の理由は利回りの高さだ。日本では、10年国債利回りがマイナスの中、J-REIT は3%台後半から4%台前半という高い配当利回りを提供する。米国REITの配当利回りは4.0%、英国REITでは4.3%、豪州REITでは4.4%だ。

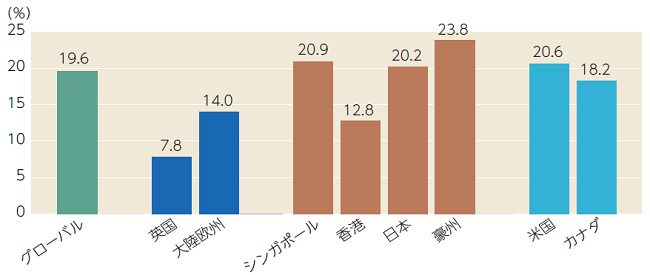

その結果、グローバルREITの2019年初のパフォーマンスは目覚ましく、8月までに約20%上昇した。地域別・国別にみると、アジア各国や米州が強い。約24%上昇の豪州、約21%上昇のシンガポール、約21%上昇の米国など、主要REIT市場で年初来で下落を記録している市場はみられない。

中国経済の減速や、本来は不動産やREITとは関係の薄い「逃亡犯条例改正案」の問題の影響を一部で受ける香港市場も約13%の上昇を示し、また、ブレグジット(英国のEU離脱)で揺れ続ける英国であっても、年初来約8%の上昇を達成している。

REITが保有する不動産の時価と比べた株価の指標であるNAV(Net Asset Value:純資産価値)で割高・割安感をみると、年初来の20%の上昇によって、グローバルREITの現在の価格は約6%のプレミアムの状況だ。これは長期的にみた平均(4%のプレミアム)を若干上回る水準で、ほぼ適正価格だといえる。過去にNAVが平均を大幅に下回ったいくつかの時期を振り返ると、その後に割安感が解消されている。2018年末から2019年にかけての動きもそのように捉えることができる。

良好なパフォーマンスの源泉となっている資金流入シフトだが、その最大の理由は投資家が「高く」「安定した」リターンを求めていることだ。投資は、キャピタルゲインを狙うもの、インカムゲインを狙うものに大別され、キャピタルゲインを狙う資産の価格決定要因は、需給か成長期待に分解できる。

前者の代表例が金や原油といったコモディティーで、後者の代表例は株式だ。そして現在、成長を狙う株式投資への資金が、成長率の低下と市場の不安定さから、インカムゲイン目的の投資にシフトしている。インカムゲインを狙う投資の中でも、世界的な低金利環境の継続により、相対的に高いインカムを提供するREITに資金が流入しているわけだ。

「コツコツ投資」で継続的な利益を

NAVが長期平均に近い現時点でグローバルREITに投資を行う賢明な方法は、「コツコツ投資」だろう。不動産は適切な維持管理がなされれば、30年以上にわたって安定的なインカムゲインを生み出す資産クラスだが、REIT投資は、非常に高い流動性を有し、低い取引コストで少額から投資が可能な不動産投資の手段である。

現在の価格水準においては、実物不動産投資では実行できない、REITの特性を利用した「コツコツ投資」によって、その資産クラスのメリットを最大限享受することが大切だ。

今後の景気成長見通しは依然として良好だ。貿易摩擦の当事者の米国や中国だけでなく、これら2大国との経済的なつながりの強い国の景気減速が懸念されているものの、想定されているのは景気「後退」ではなく、成長スピードの「減速」だ。景気が成長すれば不動産への需要が高まり、賃料や稼働率が上昇してREITの利益成長は継続する。

ラサールは、グローバルREITは2019年から2022年にかけて年率平均で約4.5%の利益成長を見込んでおり、他資産と比べて魅力的なインカムゲインを享受できる投資を継続する意義は高いと考える。

【図表】REITの2019年初来のパフォーマンス

出所:Lasalle Investment Management Securities、現地通貨ベース、2019年8月26日時点

(J-MONEY 2019年10月号より転載。記事内容は2019年9月24日時点)