比較的安定した利回りや、穏やかな値動きが魅力の債券。景気が悪化して株価が下がるなどマーケットのリスクが高まったときの、資金の受け皿としても利用されています。今回は「利回り」や「債券価格」など、債券投資をする際に押さえておきたい4つのキーワードを解説します。

- 額面金額は、債券が満期になった時に受け取れる金額のこと

- 債券価格は、債券発行後から満期までの間の取引価格のことで、日々変動する

- 債券投資では、利率よりも利回りに注目する

「リスクオフ」になれば債券への関心が高まる

新型コロナウイルスの影響で経済活動が制限され、世界中で失業者が増えています。こうした現状を受けた日銀やFRB(米連邦準備理事会)、ECB(欧州中央銀行)など、各国中央銀行の低金利政策や量的金融緩和により、金融マーケットではリスクオン(投資家がリスクを取りやすい市場環境)が続いています。

株式市場は活況を呈する一方、金利の低下などにより、投資家の債券への関心は薄れているといえるでしょう。しかし、市場が再びリスクオフ(投資家がリスクを取りにくく、より安定した資産にお金が集まりやすい市場環境)となれば、債券は株式からの資金の受け皿になります。

債券には3つの分類方法がある

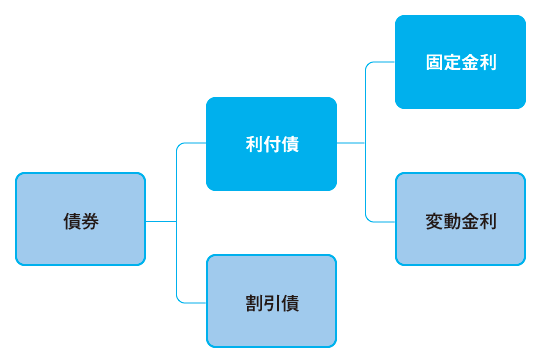

債券には、発行体、利払い方法、通貨による3つの分類方法があります。発行体(債券を発行して資金を調達する主体)による分類では、国が発行する「国債」や地方自治体が発行する「地方債」、企業が発行する「社債」などに分かれます。

利払いによる分類では、「利付債」と「割引債」の2つに分かれます。通貨では、円建てや米ドル、ユーロ、豪ドルやトルコリラ、ブラジルレアルなど、様々な外貨建て債券に分類できます。

今回の記事では、なかでも利払いによる分類に焦点をあてて解説します。

債券の多くは固定金利タイプ

債券は定期的に利子を支払うものと、利子の支払いがないものに大別されます。前者を「利付債(りつきさい)」、後者を「割引債」と呼びます。割引債を「ゼロクーポン債」と呼ぶ証券会社も多いようです。

利付債には、金利が満期(償還)まで変わらない「固定金利」と、金利が途中で変わる「変動金利」の2つがあります。

個人向け国債の「固定3年」「固定5年」や、証券会社で個人向けに販売している企業の社債の大半は固定金利です。変動金利の例としては、個人向け国債の「変動10年」があります。

債券の多くは固定金利タイプですので、債券の仕組みの説明では、固定金利の債券を想定したものが一般的です。本記事でも、「債券=固定金利の債券」として説明を進めたいと思います。

債券投資で押さえておきたい4つのキーワード

債券投資で最初に押さえておきたいキーワードは、「額面金額」「債券価格」「利率」「利回り」の4つです。4つの用語はそれぞれ「額面金額と債券価格」「利率と利回り」がセットになった概念です。

「額面金額」と「債券価格」の違い

額面金額は、債券が満期(償還)になった時に受け取れる金額のことです。額面金額はその債券を発行する前に決められ、満期(償還)まで金額は変動しません。

ただし、新規に発行される債券の購入価格は必ずしも額面金額と同じではなく、額面金額をわずかに上回ったり下回ったりする場合もあります(新規に発行した債券を投資家が買うときの価格を「発行価格」といいます)。

債券価格は、発行後から満期までの間の取引価格を指します。すでに発行された債券(既発債券)を証券会社で購入する際は、額面金額や発行価格ではなく、債券価格で買うことになります。

債券価格は額面金額のように金額が固定されていません。株価と同じように、世の中の金利や景気の状況、発行体の財務状況などにより日々変動します。「額面金額は固定」「債券価格は変動する」と覚えておきましょう。

「利率」と「利回り」の違い

利率は、債券の利子を計算する時に使用します。固定金利の債券では、1%、2%など発行前にあらかじめ利率が決まっていて満期まで変わりません。

利子は「利率×額面金額」で計算します。利率と額面金額ともに満期まで変わらないため、利子の金額も満期まで一定です。

一方、利回りは、1年間の利子と債券価格によって計算されます。債券価格の変動により利回りも日々変化します。利回り計算で求めるのは、満期まで保有した場合の年利回りになります。

計算式は、以下のようになります。

年利回り=(利率+((額面金額-購入価格)÷残存期間))÷購入価格×100

*購入価格:利回り計算時点での債券価格、残存期間:計算時点から満期までの期間

例えば、利率2%、額面金額100円、購入価格99円、残存期間3年の年利回りは、

他の条件が同じで購入価格が101円の場合は、

固定金利の債券では利率が変動しませんので、

- 額面金額>購入価格の場合、利回りが利率を上回る

- 額面金額<購入価格の場合、利回りが利率を下回る

- 額面金額=購入価格の場合、利回りと利率が同じ

となります。

利率よりも利回りに注目する

満期(償還)までに得られる利子の合計(インカムゲイン)と、満期で戻ってくる額面金額と購入価格との差額(キャピタルゲイン)を足すと、その債券投資の満期時点でのトータルリターンが計算できます。それを残存期間で割ることによっても年利回りを計算できます。債券投資では利率よりも利回りに注目するようにしましょう。

知っておきたい投資のキホン【第31回】銀行or証券、口座を作るならどっち? 違いを解説

知っておきたい投資のキホン【第33回】「変動金利債券」「個人向け国債」の特徴とメリット