レポート提供:アセットマネジメントOne(2019年6月6日)

- 2018年年末にかけて大きく下落した国内株式市場は、2019年に入り、FRB(米連邦準備制度理事会)が追加利上げ停止の可能性を示唆したことをきっかけに反発しました。その後も堅調推移が続き、2019年初から4月末にかけ国内中小型株は、大型株を上回る上昇となりました。

- その後、5月に入り米中貿易摩擦懸念の再燃などにより、中小型株市場を含め国内株式市場は不安定な展開となっているものの、以下のポイントなどから中長期的には、再度、中小型株式への注目が集まることが期待されます。

ポイント1 割安なバリュエーション

ポイント2 相対的に高い中小型株の利益成長

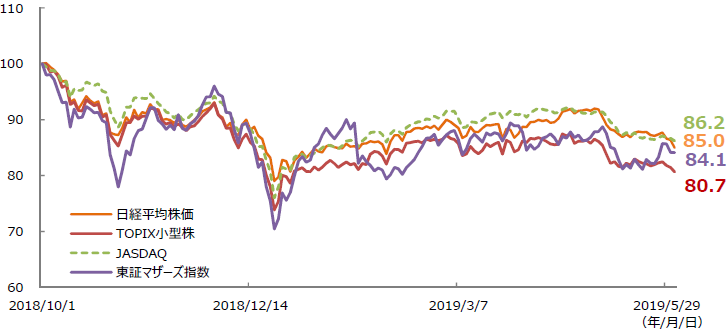

2018年10月以降の国内株式市場

2018年10月以降の国内株式市場は、10月2日に日経平均株価がバブル崩壊後の戻り高値を更新した後、米国の長期金利の上昇などから軟調推移となりました。さらに12月には、FRBが政策金利の引き上げを継続し、それにより景気減速に陥ることへの警戒感から世界の主要株価指数が大幅に下落、国内株式も調整色を強める展開となりました。

2019年に入り、パウエルFRB議長が「市場の懸念に注意深く耳を傾ける」など金融政策の軟化を示唆したことで米国の過度な利上げ懸念が後退し米国市場が落ち着きをみせたことや、米中貿易協議進展への期待感の高まりなどから、4月にかけて中小型株式を中心に国内株式市場も落ち着きを取り戻し反発しました。

その後、5月上旬に米中貿易摩擦懸念が再燃したことなどから投資家のリスク回避姿勢が強まり国内株式市場は再び軟調推移となっています。

【図表1】国内株価指数の推移

※期間:2018年10月1日~2019年5月31日(日次)

※2018年10月1日を100として指数化。

※TOPIX小型株:TOPIX Small (TOPIX算出対象から、TOPIX 100、TOPIX Mid400の構成銘柄を除いた銘柄)を使用。

出所:ブルームバーグのデータをもとにアセットマネジメントOne作成

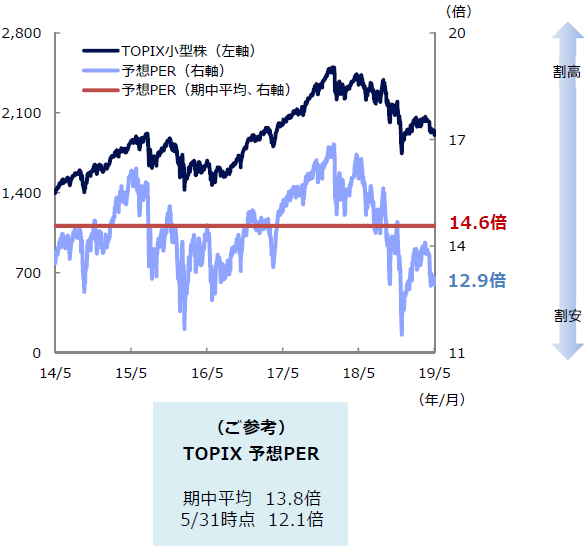

ポイント1 バリュエーションは過去5年で割安な水準に

小型株の予想PER(株価収益率)は、2018年10月以降の株価下落を受けて一時過去5年間で最も低い水準まで下落するなど、割安な水準となっています。

【図表2】小型株のバリュエーションの状況

※2014年5月30日~2019年5月31日(日次)

出所:ファクトセットおよびブルームバーグのデータをもとにアセットマネジメントOne作成

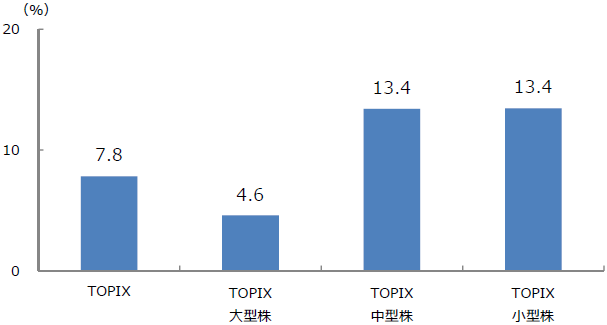

ポイント2 相対的に高い中小型株の利益成長に期待

中小型株の予想EPS(一株当たり当期純利益)成長予想は、TOPIXや大型株に比べ、相対的に高くなると予想されています。

【図表3】2019年規模別予想EPS成長予想

※2019年6月4日時点、2019年5月末と2019年12月末を比較。

※TOPIX大型株:TOPIX 100、TOPIX中型株:TOPIX Mid400、TOPIX小型株:TOPIX Smallを使用。

出所:ブルームバーグのデータをもとにアセットマネジメントOne作成

〈ご参考1〉中小型株への投資には、個別銘柄の選別が重要

中小型株は大型株に比べ情報量が少ないのが一般的です。そのため中小型株に投資をする際には、それらの企業に対し直接調査を実施するなど銘柄の選別が重要と考えられます。

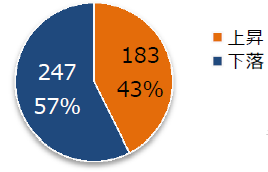

新規公開後の株価騰落率の状況

2014年から2018年に株式の新規公開を行った430銘柄(※)の公開初値から2019年5月末までの株価騰落率をみると、6割近い銘柄がマイナスとなった一方で、5倍以上になった銘柄もありました。

※2019年5月末までに上場廃止となった銘柄は除く

【図表4】新規公開企業の株価動向

※2019年5月末時点

※単位:銘柄

出所:ブルームバーグのデータをもとにアセットマネジメントOne作成

【図表5】株価騰落率の上位10社

※2019年5月末時点

※騰落率は、各銘柄の公開初値から算出しているため銘柄によって期間が大きく異なります。2019年5月末の終値が取得できない場合は、前営業日の終値を使用しています。

※上記は情報提供を目的としており、個別銘柄を推奨するものではありません。

※業種は東証33業種分類を使用しています。

出所:ブルームバーグのデータをもとにアセットマネジメントOne作成

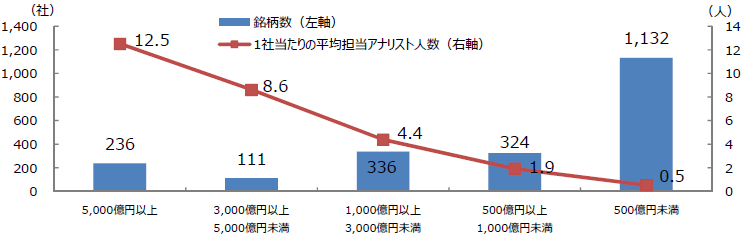

情報量が大型株と比較して限定的な中小型株

企業調査の時間やコスト制約から、中小型株は大型株と比較して調査を担当するアナリストが少ないため投資魅力度が高いものの投資情報が少なく見落とされている銘柄が数多く存在していると考えられます。

【図表6】時価総額別の銘柄数と1社当たりの平均担当アナリスト人数

※2019年5月末時点

※1社当たりの平均担当人数は、東証一部の構成銘柄に基づき算出。

出所:ブルームバーグのデータをもとにアセットマネジメントOne作成

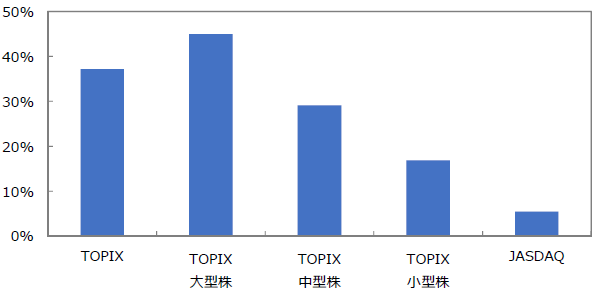

〈ご参考2〉海外売上高比率が相対的に低い中小型株

一般に中小型株は、国内事業中心の企業が多く、海外要因の影響を相対的に受けにくいといわれています。足もとでは、米中貿易摩擦や欧州の政治動向など、海外発の不透明要因が懸念されることも考えられ、海外要因の影響を受けにくい中小型株の優位性が発揮されることが期待されます。

【図表7】国内株価指数の海外売上高比率

※2019年3月末時点

※海外売上高比率は、直近の決算期における総売上高に対する海外の売上高の割合。2019年6月3日時点で取得可能なデータをもとにアセットマネジメントOneが作成。

※各株価指数の2019年3月末時点の構成銘柄比率で算出。

出所:ファクトセットおよびブルームバーグのデータをもとにアセットマネジメントOne作成

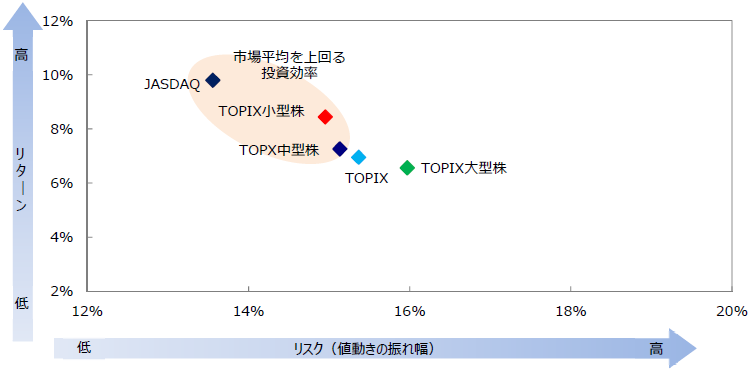

〈ご参考3〉市場平均を上回る中小型株の投資効率

過去5年において、中小型株はTOPIXを上回る投資効率となっています。

【図表8】国内株価指数のリスク・リターン分布(年率)

※期間:2014年5月末~2019年5月末(月次)

※リスクは、計算期間中の平均的なリターンからどの程度かい離するか、値動きの振れ幅の度合いを示したもので月次騰落率の標準偏差を、リターンは期間騰落率をそれぞれ年率換算して算出。よって異なる期間においては上記と異なる分布となります。

なお、各株価指数は配当込みを使用。

出所:ブルームバーグのデータをもとにアセットマネジメントOne作成

【ご注意事項】

当記事は、情報提供を目的とするものであり、投資家に対する投資勧誘を目的とするものではありません。

当記事は、アセットマネジメントOne株式会社が信頼できると判断したデータにより作成しておりますが、その内容の完全性、正確性について、同社が保証するものではありません。また掲載データは過去の実績であり、将来の運用成果を保証するものではありません。

当記事における内容は作成時点のものであり、今後予告なく変更される場合があります。

【指数の著作権等】

東証株価指数(TOPIX)、TOPIX100、TOPIX Mid400、TOPIX Small、東証マザーズ指数は、株式会社東京証券取引所(㈱東京証券取引所)の知的財産であり、指数の算出、指数値の公表、利用など同指数に関するすべての権利は、㈱東京証券取引所が有しています。

「日経平均株価」は、株式会社日本経済新聞社によって独自に開発された手法によって、算出される著作物であり、株式会社日本経済新聞社は、「日経平均株価」自体および「日経平均株価」を算定する手法に対して、著作権その他一切の知的財産権を有しています。

JASDAQ INDEXは、㈱東京証券取引所及びそのグループ会社(以下、「東証等」という。)の知的財産であり、指数の算出、指数値の公表、利用など同指数に関するすべての権利・ノウハウは東証等が所有しています。