株式の個別銘柄と同じ手順で投資信託が買える──。それが「ETF」という金融商品です。日経平均株価などの市場平均に連動し、日興フロッギーでは100円から取引できるETF。その特徴と魅力を紹介します。(著者/MonJa編集部、日興フロッギー編集部、Junichi Kato)

【REIT編 第1回】「不動産」に投資、魅力は分配金利回りの高さ

【投資信託編 第1回】さまざまな株を“おまかせ”で“いっぺんに”買える

投資信託なのに、株式と同じように売買できる

本シリーズの「投資信託編」では、日本や世界の株式を“おまかせ”で“いっぺんに”買えるという投資信託のメリットについて説明しました。

投資信託は、運用する仕組みによって「アクティブ型」と「インデックス型」に分けられます。インデックス型の投資信託がオススメであるとお伝えしてきましたが、実はインデックス型へ投資する方法は、通常の投資信託だけではありません。「ETF」という金融商品でも、日経平均やNYダウに連動した投資ができるのです。

ETFとは

ETFは「Exchange Traded Fund」の略称で、日本語にすると「上場投資信託」です。その名の通り、ETFも投資信託の一種です。インデックス型の投資信託と同じように、世界中のさまざまな株価指数や債券、REIT、資源などの指数への連動を目指して運用が行われます。つまり、ETFでも、日本や世界の株式などを“おまかせ”で“いっぺんに”買えるということです。

ETFと通常の投資信託との最大の違いは、売買の手続きにあります。「上場投資信託」の「上場」とは、株式市場に上場しているということ。ETFは投資信託でありながら、株式と全く同じ方法で取引できるのです。

投資信託は、購入手続きをした時点では価格がわからないので、例えば購入手続き後に日経平均株価が急に上がると、予定より高い価格で買ってしまうことになります。株取引に慣れた人なら、価格を指定して買う「指値注文」でETFを買えば、思わぬ高値づかみを避けることもできます。

ETFは売買時に手数料がかかるが、信託報酬は低い

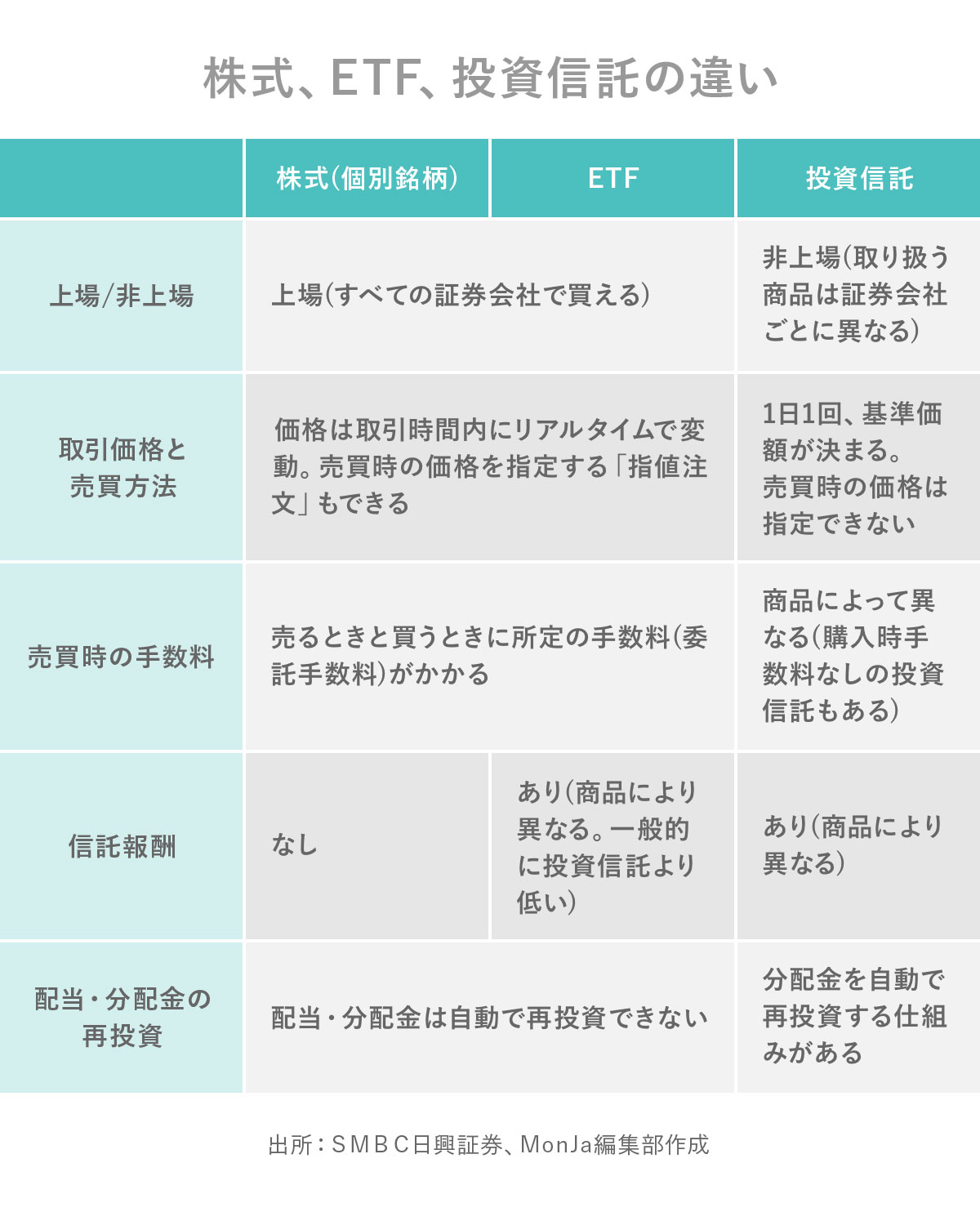

株式とETF、通常の投資信託の違いをまとめると、以下のようになります。

カエル先生の一言

日興フロッギーなら、53本のETFが100円から金額指定で買えます。しかも100万円以下の買い注文なら手数料はかかりません。ETFの弱点をうまくカバーできる仕組みになっているので、ぜひ活用してみよう!

「16本のETFを追加! アップルやテスラが入る指数のETFも」を読む

ETFは、株取引ができる証券会社であれば、すべての商品を買うことができます。一方、投資信託は証券会社ごとに取り扱う商品が異なるので、証券会社によっては欲しい投資信託が買えないこともあります。

そして、売買手続きと並ぶETFと投資信託の大きな違いが、手数料の体系です。ETFは一般的に、信託報酬が投資信託より低く設定されています。

カエル先生の一言

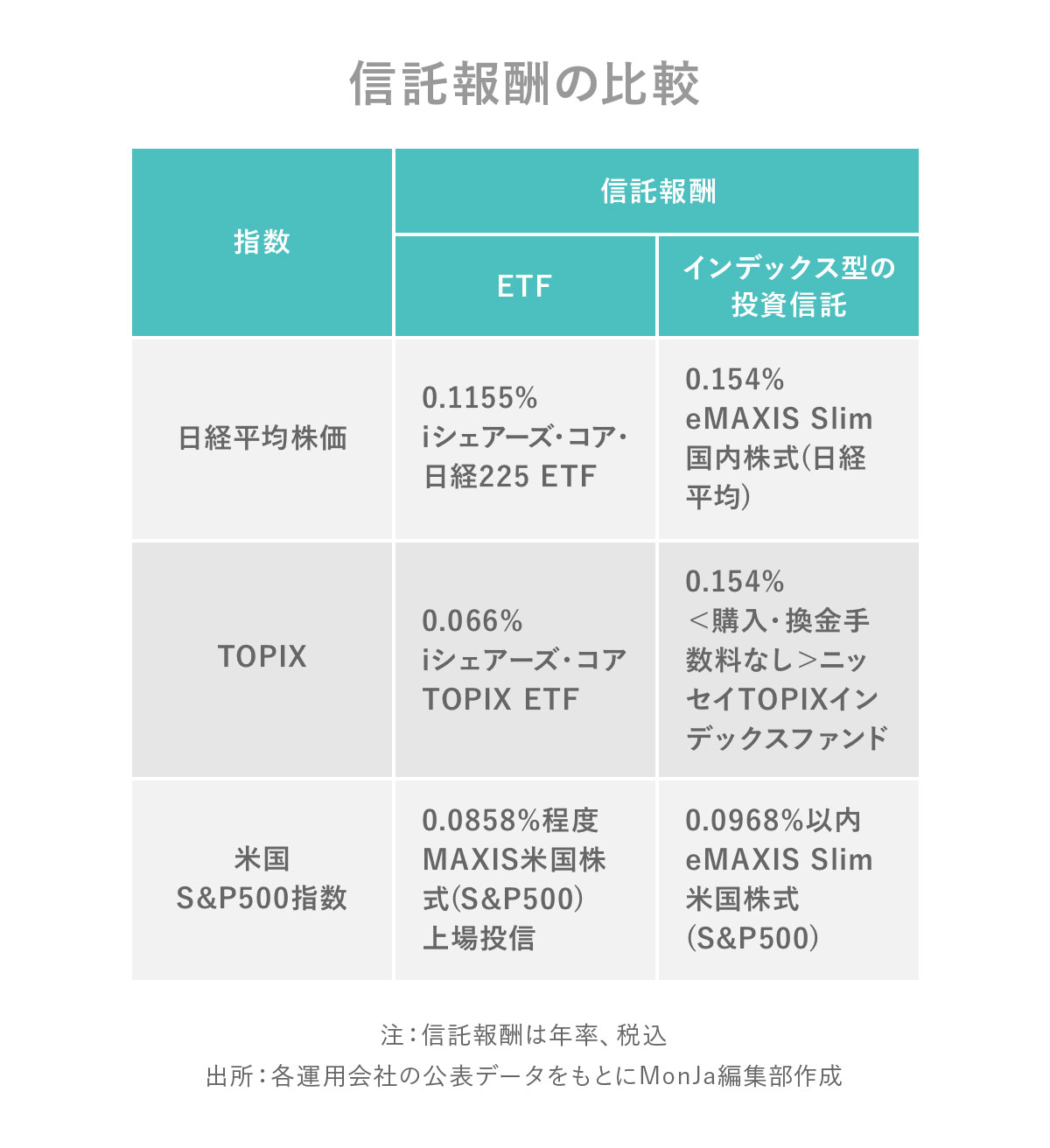

信託報酬って何?

信託報酬とは、投資信託を管理・運用してもらうための経費として、投資信託を保有している間に支払い続ける費用のことです。別途支払うのではなく、「純資産総額に対して何%」といった形で、毎日差し引かれます。

具体例を見てみましょう。以下は主な株価指数への連動を目指すETFと投資信託について、2020年12月時点で最も信託報酬が低い商品を比較したものです。

同じ指数に連動するものでも、ETFの方が信託報酬は低く設定されていることがわかります。

ただし、ETFは株式の個別銘柄と同じく、買うときと売るときに「委託手数料」と呼ばれる所定の手数料がかかります。インデックス型の投資信託は購入時手数料がゼロの商品も増えているので、委託手数料を含めると、トータルの手数料は投資信託の方が安くなる場合もあります。

ETFは分配金が払い出され、自動で再投資できない

分配金の扱いも、ETFと投資信託で異なります。ETFは通常、年1回の決算の時に分配金が支払われます。株式の配当と同じように、分配金は証券口座に繰り入れられるか、自宅に届く「配当金受領書」と引き換えに金融機関で直接受け取ることになります。分配金を同じETFに再投資する場合は、自分で購入手続きを行う必要があります。購入するときは委託手数料がかかります。

一方、投資信託は「分配金再投資コース」を選べば、分配金を現金として受け取らず、同じ投資信託に自動で再投資することができます。購入時手数料がある投資信託でも、分配金の再投資に手数料はかかりません。したがって、利益が利益を生む「複利効果」は、ETFより投資信託の方が得られやすいといえます。

ETFと投資信託のメリットを簡単にまとめると、「リアルタイムな価格を見ながら売買ができて、日々負担する信託報酬が比較的安い」のがETFで、「売買時に手数料がかからない商品もあり、分配金を自動で再投資できる」のが投資信託ということができます。それぞれの特徴を知ったうえで、使いやすい方を選ぶといいでしょう。

- インデックス型の投資信託だけでなく、ETFでも日経平均などの株価指数に連動した投資ができる。ETFは株式と同じ方法で売買でき、リアルタイムな値動きを見ながら取引できる

- ETFは売買時に委託手数料がかかるが、信託報酬は一般的にインデックス型の投資信託より低く設定されている

- ETFは、投資信託のような「分配金再投資コース」がなく、分配金は必ず払い出されるので、自動で再投資できない

後編では、ETFの最大の魅力である投資対象の豊富さ、ETFだからこそ投資できるマーケットについて紹介します。

(日興フロッギーより転載)