秋までに114円台の円高を試すか

2019年のドル円は、年初のフラッシュクラッシュ的な急落で始まった。瞬間的に105円台を割り込む場面もあったが、年初に筆者が示したシナリオは「105円前後はドル安円高オーバーシュート。市場のリスク選好の回復に伴って、ドル円は年央から秋口にかけて114円台の2018年高値を試す展開になろう」というものだった。

この数カ月のドル円はおおむねこのシナリオに沿った展開を続けてきたが、トランプ政権による対中関税引き上げでこのシナリオの前提が覆りかねない状況が起こっている。

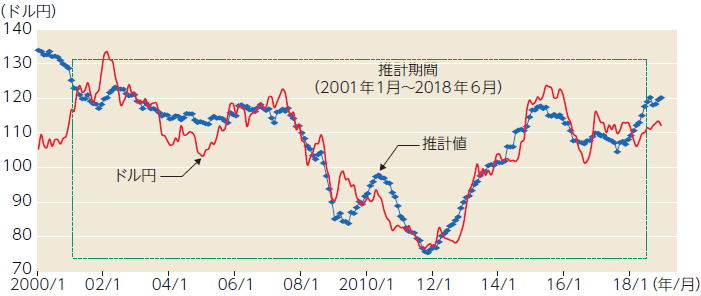

年初に105円前後は底入れゾーンと考えた理由の1つが、筆者が定期的にアップデートしているドル円モデルに基づく分析だった。ここでは詳細の説明は割愛させていただくが、そのモデルに基づくフェアバリュー推計値は現在、120円近くまで上昇してきている。過去の推計値からの上振れ、下振れがおおむね10円程度であったことを考慮すると、年初の急落は過度なドル安円高サイドの下振れとなってきたと考えたからだった(図表)。

【図表】ドル円ファンダメンタルズ・モデル

出所:日米統計からCitiFX作成

これまでは日米金融政策ギャップの拡大がモデル推計値を上昇させてきたが、FRB(米連邦準備理事会)が金融引締めを中断しようとするなか、この要因によるドル円押し上げ効果は弱ってきている。だが、貿易収支の赤字化や対外直接投資の増加など日本の国際収支の悪化が進んでおり、最近では金融政策ギャップに代わってモデル推計値を押し上げる要因になっている。

通常、モデル推計値からドル円が上振れるときは世界的な株高などリスクオン環境となっていることが、現在のように推計値から下振れる時は株安などリスクオフ環境となっていることが多い。2018年に熾烈化した米中貿易戦争によって傷つけられた市場センチメントが治癒するか否かが、注目を集めるだろう。

だが、全面的な米ドル高局面では人民元やブラジルなど新興国通貨に下落圧力がかかるため、抜本的なリスク選好の回復は期待できない。逆にいうなら、中国市場や新興国市場が安定するためには、全体環境は米ドル安となることが望ましい。

実際、この数カ月で明確になったFRBのハト派転向は米ドル高圧力を抑制することで、世界的なリスク選好の回復、ひいては米国株式相場の回復促進を狙っていると思われる。こうしたなかでドル円は、リスク選好回復の恩恵を十分に被ることができずにいる格好だ。

人民元安などでマネーが海外流出

しかも、中国に貿易戦争を挑んでいるトランプ大統領の通商政策が政策面での不透明感を高めている。というのは、米国をはじめ先進国や多くの新興国では、家計や企業など民間部門の債務水準は抑制されているが、過去数年、中国では記録的な債務拡大が続いていた。

そのかたわらで市場に供給されたマネーが人民元安などをきっかけに中国から海外へ流出する傾向を強めていることも、中国政府・通貨当局の経済政策の柔軟性を失わせ、世界的に市場環境を不安定化させる一因となっているのだ。

中国がトランプ政権による関税政策の悪影響を人民元安で部分的に中和しようと努めてきたこともあり、なおさら米国の通商政策(つまり対中関税政策)が世界的なリスク選好を左右する要因となってきた。

こうしたなか、2019年5月10日にトランプ政権は対中関税の引き上げを決定。6月末に大阪で開催されるG20サミットの際、トランプ大統領が中国の習主席とトップ会談し、事態の妥結を図ることへの期待感があるためか、当初の市場インパクトは限れていたが、ドル円をめぐる周辺環境はにわかに厳しさを増した。

G20で米中が実際に妥結するのを見届けるまで、従来よりも慎重な見通しに徹したい。当面、ドル円は110円前後で上値が重く、下振れリスクが大きい状況と見る。

(J-MONEY 2019年6月号より転載。記事内容は2019年5月27日時点)