日本の対外金利差縮小も円高圧力

令和早々、米中貿易摩擦の激化を受け市場が荒れ模様だ。本稿執筆時点(2019年5月10日)でその帰趨は未確定だが、米大統領選の接近に伴い、通商政策をめぐる市場の混乱は今後も続くだろう。

トランプ大統領が唯一、民主党と歩み寄れるはずのインフラ投資(財政拡張)は、小さな政府を志向する共和党内の反対により実現の可能性は低い。外からの威圧はできても、意中のハト派の理事でも送り込まない限りFRB(米連邦準備理事会)の金融(緩和)政策など無論、大統領の手はおよばない。

結局トランプ大統領は、再選に向けたアピールの得点源として通商政策への依存を強めると見られ、日米や米・EU(欧州連合)間でも緊張が高まる場面がありそうだ。このため年間を通じ、市場のリスク選好やそれに伴う円安地合いの持続性は乏しいだろう。

金融政策の観点からも、2019年は世界的に緩和バイアスが強まりそうだ。すでに日米やユーロ圏、中国の各中央銀行の足並みは緩和方向で一致している。FRBの利上げ休止に伴う新興国通貨安圧力の後退によって、新興国の金融緩和余地も広がった。日本の対外金利差縮小が見込まれ、緩やかな円高圧力となりそうだ。

一方、低金利環境下で国債の大量償還を迎えることもあり、引き続き銀行や生命保険会社、公的年金などの旺盛な対外証券投資が見込まれる。高止まりが続くドル円の為替ヘッジコストに照らせば、為替ヘッジ比率もいくらか低下しよう。

もっとも日本銀行の金融システムレポートによれば、生命保険会社の為替ヘッジ比率はおおむね横ばいで推移。その背景として、保証利回りの低下傾向などが挙げられている。

全体として見れば、ヘッジコスト高いドル建であれば利回りの高い米国社債などを、ヘッジコストが安いユーロ建なら欧州ソブリン債などを積み増す動きが引き続き主流だろう。そのうえ4月下旬に出揃った生命保険各社の投資方針からは、不動産投資やオルタナティブ投資など、多様なアセットクラスへの分散投資を進める意向も見て取れる。

対外証券投資はドル高円安へのアクセル役とはなりにくく、ドル安円高に対するブレーキの効き方もリスク回避の程度に依存しよう。

ユーロ円も豪ドル円も安値圏

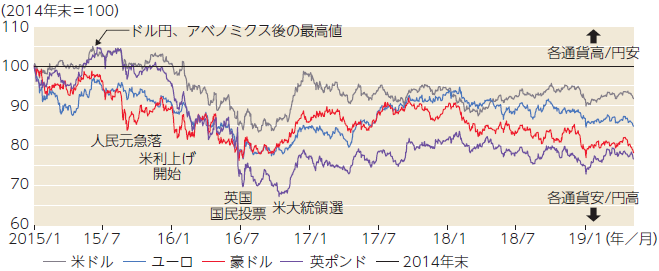

以上からドル円のリスクはやや円高方向に傾いていると見られ、2019年末にかけて110円割れが定着していくのではないか。実際、年初来の主要通貨の対ドル変化率を見ると、異次元緩和の長期化が見込まれるなかでも円は英ポンド、加ドルに次ぐ上位に位置している。ただし、相対的な経済の好調さを映じてドルも底堅く推移しそうだ。このため、2019年はドル円よりもクロス円の円高に要注意だろう。

実際、足下でもドル円が3カ月振りの安値圏に踏みとどまっているのに対し、年始のフラッシュ・クラッシュ時を除けばユーロ円は23カ月ぶりの、豪ドル円は32カ月ぶりの安値圏までそれぞれ下げている点に留意が必要だ。

なお、ドル高円安方向へのリスク要因に、消費税引き上げの延期が挙げられよう。これは日本国債の格下げリスクを高め、国内勢のドル調達コスト上昇へ波及する恐れがある。先述した為替へッジ比率の引き下げを助長しかねず、円安圧力となるだろう。

もっとも、FRBは保有資産の縮小を2019年9月をもって停止すると決めている。市場がよほどリスク回避的とならない限り、世界的なドル資金の需給は例年よりも緩むと見込まれる。

対して、ドル安円高方向のリスク要因は、米国の金融緩和と日本の対米自動車輸出の数量規制だ。前者はドル安圧力、後者は株安および実質金利上昇による円高圧力となってドル円を下押ししよう。そのほか、金融緩和の長期化により金融面の不均衡が蓄積されていくだろう。世界的なクレジット市場の動向を通じ、過度な債務や信用の拡大には引き続き監視を要する。

【図表】2019年はドル円よりもクロス円の円高に注意

出所:三菱UFJ銀行作成(データ最終日は5月9日)

(J-MONEY 2019年6月号より転載。記事内容は2019年5月10日時点)