基礎控除額の引き下げで申告件数が約2倍に

一定以上の財産にかかってくる相続税。「うちはたいした資産もないから関係ないだろう」と思い込んでいるあなた! 「相続税はかからない」と自信を持って言えますか? 「多分、大丈夫だろう」ぐらいのあいまいな認識なら実際に相続税がかからないのかどうか、ちゃんと計算してはいかがでしょうか?

相続税は、基礎控除というボーダーラインを超えたら払うことになります。以前は5000万円に加えて、財産を引き継ぐ法定相続人の数に1000万円を乗じた基礎控除額を超えた分でした。法定相続人が2人であれば、「5000万円+(1000万円×2人の法定相続人)」で基礎控除額は合計7000万円になります。仮に4000万円の資産価値のある不動産を持っていても、3000万円以上の現金などを持ってなければ相続税はかかりませんでした。

しかし、2015年の法改正で基礎控除額は、3000万円と法定相続人一人当たり600万円と大幅に引き下げられました。法定相続人が1人であれば「3000万円+600万円」になるため、資産価値が4000万円の不動産を持っているだけで相続税がかかることになります。東京23区内など、地価の高い地域に持ち家がある人などは、資産家ではなくとも相続税の対象になっているかもしれないのです。実際に国税庁の統計データを見ると、法改正で相続税の申告対象者が約2倍に増えました。

相続発生から10カ月以内に納税資金を用意

相続税は、現金による一括納付が基本です。相続税の支払いはそれなりの金額になりますが、相続発生から10カ月以内にそれだけの納税資金を工面しなければなりません。相続財産が基礎控除額をオーバーするかどうか、はっきりわからないときは、ちゃんと計算したほうがいいでしょう。

どうしても相続税が支払えないときは、「延納」、「物納」、「不動産売却による資金を確保」の3つの手段があります。このうち延納は5年から20年以内の期間で分割払いによって納付する方法です。利息に相当する利子税を支払う必要があります。また物納は金銭による相続税の支払いができない場合に選べる方法です。不動産や株式などで納税します。

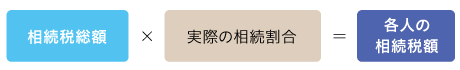

それでは、相続税はどうやって計算すればよいのでしょうか? 相続税は「課税遺産総額」「相続税総額」「各人の相続税額」「納付額」の順番で計算することで算出できます。最初の課税資産総額の計算から順を追って見ていきましょう。

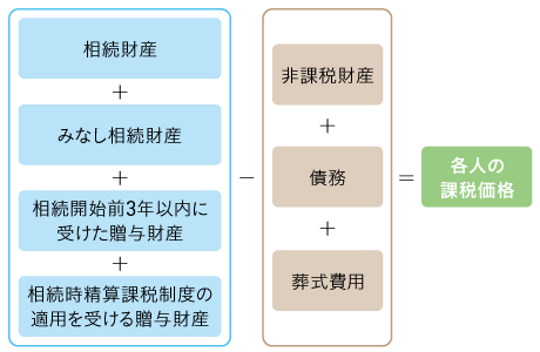

ステップ① 課税遺産総額

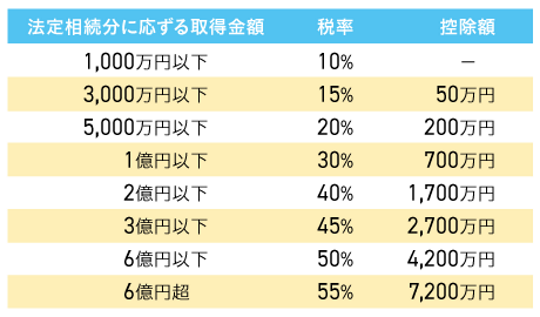

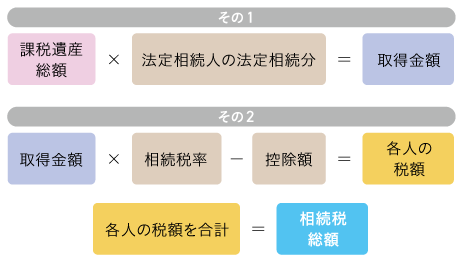

ステップ② 相続税総額

ステップ③ 各人の相続税額

ステップ④ 納税額

いかがでしたか? 基礎控除額のボーダーライン上にある人は、もしものケースに備えて相続財産の漏れがないよう、しっかりとチェックするといいでしょう。なかには相続税を支払わなくていいと思っていたら、家族が誰一人知らない預金口座などがあったため、税務署の指摘によって相続税の申告漏れで追徴課税というペナルティを受けるケースもあります。健在なうちにどのような相続財産があるのかチェックし、残された家族が困らないよう伝えるようにしておきましょう。