投資信託のベンチマークに使われる指数(インデックス)には、様々なものがあります。ベンチマークとは、そのファンドの運用が優れているかを客観的に投資家が判断できるように設定する指数のこと。1つの株式市場に投資する投資信託がベンチマークとして使う代表的な指数として、日本では「日経平均株価」や「東証株価指数(TOPIX)」、米国では「NYダウ平均株価」「ナスダック総合指数」、中国では「上海総合指数」「香港ハンセン指数」などがあります。今回は、なかでもグローバルファンドのベンチマークに使われる指数についてみていきます。

前回の記事「バランス型ファンドの仕組みを知ろう」はこちらから

指数の算出方法は「株価平均型」と「時価総額加重型」の2つ

指数の算出方法は大きく2つに分かれます。

1つ目が「株価平均型」。指数に採用されている銘柄の株価を合計し、その合計値を銘柄数で割って算出します。「日経平均株価」や「NYダウ平均株価」がこのタイプです。株価平均型は、株価の高い銘柄の株価変動の影響を大きく受けます。

もう1つが「時価総額加重型」という算出方法です。こちらは、個々の採用銘柄の時価総額(株価×発行済み株式数)を合計したものを、基準となる1時点の時価総額で割って算出します。代表的な時価総額加重型の指数には、「東証株価指数」や「ナスダック総合指数」、「上海総合指数」などがあります。時価総額加重型は、発行済み株式数の多い大型株の影響を大きく受けます。

今回は、時価総額加重型の指数について詳しく解説します。

グローバルファンドのベンチマークによく採用される指数

株式指数

グローバルに株式を運用するファンドでベンチマークとして利用される代表的な指数には、「MSCIコクサイ・インデックス」と「MSCI オール・カントリー・ワールド・インデックス 」があります。どちらも、MSCI社が算出・公表しています。

「MSCIコクサイ・インデックス」は、日本を除く先進国の株価動向を示す代表的な指数です。日本を除く先進国22カ国に上場する大・中型株を構成銘柄の対象としており、時価総額でみて市場の約85%をカバーしています。

時価総額は、浮動株(発行されている株式の中で、企業の創業家など安定した投資家に保有されておらず、市場に流通する可能性の高い株のこと)をベースに時価総額加重平均で算出されています。

「MSCI オール・カントリー・ワールド・インデックス」は、先進国23カ国と新興国27カ国(2020年1月末現在)の、50カ国の大型株と中型株で構成されています。「MSCIコクサイ・インデックス」より広い地域をカバーした株価指数で、こちらも時価総額でみて市場の約85%をカバーしています。算出方法は、「MSCIコクサイ・インデックス」と同様に浮動株ベースの時価総額加重平均です。

債券指数

国債などの債券を運用するファンドがベンチマークに使う指数には、「FTSE世界国債インデックス」があります。この指数はロンドン取引所グループが算出・公表しています。

「FTSE世界国債指数」は、世界の主要23カ国の国債市場の動向を示す、時価総額加重平均型の債券指数です。1984年12月末を基準100として計算されています。

REIT指数

複数の国のREIT(不動産投資信託)を運用対象とするファンドでは、「S&P先進国REITインデックス」がベンチマークとしてよく使われます。こちらはS&Pダウ・ジョーンズ・インデックスが算出・公表しています。

「S&P先進国REIT指数」は、先進国15カ国の証券取引所に上場しているREITと同様の仕組みの商品の動向を示す指数です。

ベンチマークは分配金再投資後基準価額と比較する

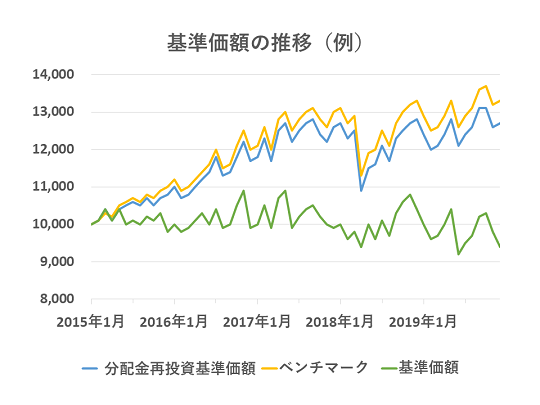

ベンチマークを設定しているファンドの運用報告書や月次レポートには、そのファンドの過去の運用成果を示すグラフが掲載されています。グラフには、基準価額、分配金再投資後基準価額、ベンチマークになる指数の3本の線があります。

ベンチマークと比較されるのは分配金再投資後基準価額です。分配金再投資後基準価額は、税引き前の分配金を再投資した場合の値動きを示します。

実際の運用成果とは若干異なりますが、そのファンドがベンチマークとよく連動しているのか(インデックスファンドの場合)、ベンチマークを上回っているのか(アクティブファンドの場合)をみることができます。

ベンチマークをファンド選びの参考に

ベンチマークに採用されている指数の内容を知ることで、ファンドの運用方針や運用成果について、より深く理解できるようになります。ファンドを選ぶ際などに、この記事を参考にしていただければ幸いです。

次回は、ETF(上場投資信託)についてみていきます。