「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回のテーマも、前回までに引き続き「株主優待」。優待が減ってしまうケースや税金の話など、株主優待の「影」に光を当ててみます。

- 株主優待は、わりと簡単に内容が縮小したり無くなったりする

- 株主優待に法的な裏付けはないが、実は課税対象であり、NISAの対象外

- コロナ禍の影響で、株主優待への課税が強化される可能性もある?

皆さん、こんにちは。緊急事態措置が延期され、1週間が経とうとしています。お変わりありませんか?

筆者は昨年よりも苦戦しています。人間ドックや携帯電話のプランをダウンするなどしています。

さて、コロナ禍の影響の有無とは別にして。本稿では、株主優待の「影」に光を当ててみます。

まずは、株主優待の内容ダウン、つまり縮小のお話からです。

株主優待の内容は突然、縮小される? 無くなってしまう?

今年の節分の頃だったでしょうか? 株主優待に関心の高い皆さまに、衝撃(?)が走りました。とある家電量販店から、株主優待の優待券の枚数を減らす旨の発表があったからです。

| 権利確定日 | 保有期間 | 優待券 | |

|---|---|---|---|

| 変更前 | 3月末 | 1年未満 | 2枚 |

| 9月末 | 1年未満 | 4枚 | |

| 変更後 | 3月末 | ※ | 1枚 |

| 9月末 | ※ | 2枚 |

※保有期間に関係ない

過去には、株主優待の縮小どころか、株主優待そのものが無くなってしまったケースもあります。

株式投資に興味をお持ちの方の中には、やはり旅行好きな方もいらっしゃるでしょう。そんな旅行好きの方の憧れとなっている、あの有名な旅館。あの有名な旅館を保有している投資法人(いわゆるJリート)は、かつては株主優待ならぬ投資主優待があったのですが、2017年2月をもって、そっくり無くなってしまっています。

株主優待は、こんな具合に、わりと簡単に内容が縮小したり、突然、無くなってしまうこともあります。

株主優待の内容が変わらなくとも……

変わることなく株主優待そのものが続いていたとしても。株主優待を利用することができる施設が無くなってしまう場合だってあります。例えば、有名なショッピングモールとか。

株主優待を入手できたとしても、利用できる施設が無くなってしまったことに対する企業側のフォローは、おそらくないと思われます。

株主優待は社長さんの「優しさ」で済んでしまう?

そういえば、前々稿では「株主総会の質疑では、その7割が株主優待に関するもの」という趣旨のことを書きました。くだんの株主総会の質疑には「子会社の○○鉄道の沿線に住んでいる。なぜ、○○鉄道を利用できる株主優待がないのか?」と切実に訴える声もありました。

株主優待の内容は、特集誌やホームページ、ヤフーファイナンスなど、いろんな媒体で報じられているのは言うまでもありません。ですので「子会社の○○鉄道の株主優待はない」ことを、株主の皆さんも承知しているはずだと思うのですが……とは、社長さんはお答えになりませんでした。

「当社の株主優待には、ホテル等もご用意しておりますので、レジャーやお食事をお楽しみください」と、親切で丁寧なお答えでした。

逆に言うと、株主優待に関する株主の訴えは、社長さんの親切で丁寧なお応えで済ませてしまうことができるくらいなものなのです。

どういうことでしょうか?

株主優待には法的な裏付けがありません

株主優待には、実は法的な裏付けが、何もありません。

株主のメリットといえば、株主優待のほかに「配当金」があります。

配当金は「剰余金の分配可能額を超えてはならない」と会社法で明記されているように、法的な根拠があります。

しかし、株主優待には法的な根拠がありませんので、「社長の優しさ」で決めることも可能なのです。

ですので、「ある日突然、株主優待の内容が縮小したり、そっくり無くなったり、あるいは株主優待は変わらなくとも、利用できる施設が無くなったりして、それを投資家の自己責任と言われても困ってしまう」と株主総会で嘆いてみても、社長さんに優しく諭されるだけで済んでしまうかもしれないのです。

法的な裏付けが無くとも、税金がかかる?

最近、「NISAで株主優待」というフレーズを聞く機会が減りました。現行のNISAの制度が2023年末までで、制度が変わってしまうからでしょうか?

ところで、株主優待がNISAの対象外なのはご存知でしょうか? NISAで株式に投資した場合に、利益が非課税となる対象は株式の売却益と配当金で、株主優待は含まれていません。

株主優待がNISAの対象外ということは、課税の対象に?

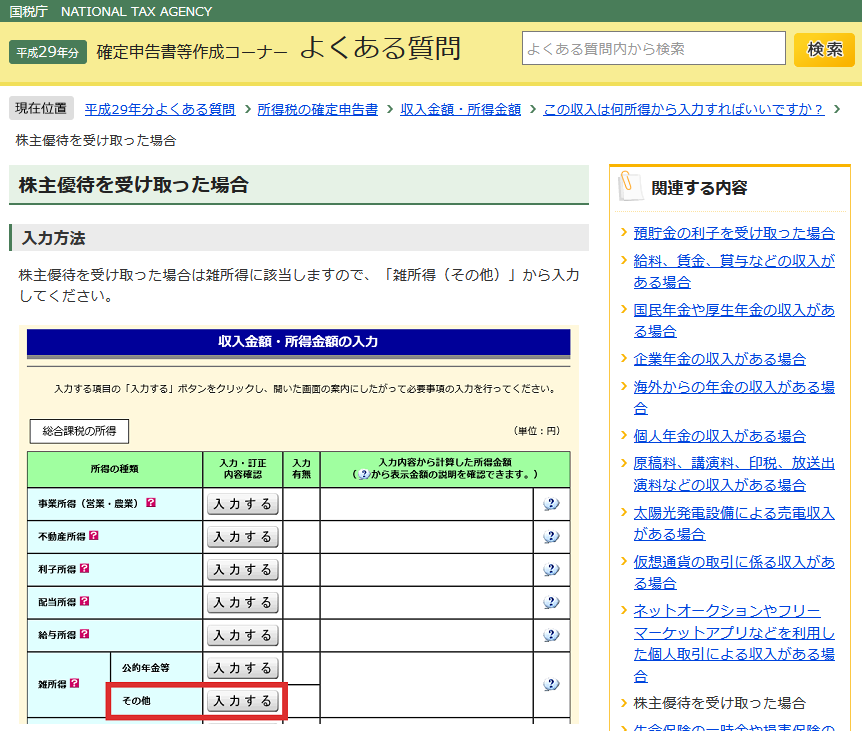

はい、その通りです。正しくは、株主優待は確定申告の対象です。

読者の中には、驚かれている方もいらっしゃると思いますが、株主優待は確定申告の対象です。以下が、なによりの証拠です。

国税庁ホームページ・確定申告書等作成コーナー「株主優待を受け取った場合」

もらった株主優待を確定申告なさっていらっしゃる方が、現実にいるのかについては、何とも申せません。

そもそも、株主優待といっても商品券から実際の商品・サービスまでさまざまですから、利益も経費も、どうやって見積もったら良いのでしょうか?

たとえば、ホテルの割引券などは、実際にホテルを利用して(料金を払って)はじめて、その割引額がハッキリします。その割引額をもって、利益と見積もることはできるでしょう。

しかし、先ほど提示した証拠には、「株主優待を受け取った場合」とあります。

株主優待を受け取った時点では、利益と経費の見積もりは定かではないようですので、今のところ、受け取った株主優待を確定申告しなくても良さそうですが……。

コロナ禍で財政が厳しくなると、もしかして?

今のところ、株主優待を確定申告をなさっている方がいなかったとしても。

将来は、ひょっとすると、安閑としていられないかもしれません。

2020年10月時点で、上場企業の36.5%が株主優待を行っています。割合としては、いまだ少数ですが、株主優待を行っている企業の数は増えています。ある意味、株主優待も市民権を得つつあるというのか、目立つようになってきました。

また、株主優待の中でも、その金額、つまり利益を見積もりやすいクオカードなどの金券の株主優待は552社で行われています。

株主優待の権利確定日は、決算日としている企業が多いように思われます。

クオカードなどの金券は、その利益を見積もりやすい株主優待ですから、「利益の額を配当とみなす」と解されれば、配当金の額に含めて課税となる可能性も否めません。

現行のNISAが終わろうとしていて、コロナ禍で国の財政が厳しい今、株主優待に対する課税が強化されないことを祈るのみです。

本稿では、株主優待の「影」に光を当ててみました。

株主優待を否定するつもりはありませんが、株主優待とは何なのかを、別の角度から見つめなおしてみました。

(次回は6月7日を予定しています)