「預金なら安心」って本当なの? 「元本保証」って、実際に何を保障してくれるの? 実は、現金にもリスクが潜んでいるのです。本連載ではそんな「現金のリスク」を切り口に、お金のほんとうの価値を守るための資産運用について考えていきます。今回も、2024年に制度が変わるNISAを特集。第3回は、2024年から始まる新NISAが始まる前の「今年のNISA」の活用法を考えます。

- 今年のつみたてNISAによる積立投資は、来年の新NISAでも続けられる

- 今年の一般NISAは「4年の間に決着をつける覚悟」で。配当狙いのETFもあり

- NISAの満期時に価格が下落していたら、損をしていても課税対象になる場合も

NISA総力特集です。物価が上がっているとはいっても、海外に比べるとまだまだ。そして、最低賃金が平均で1,000円に達しても、他の先進諸国に比べると、涙が流れてしまいます。

心と体に安定と安心を保って暮らしたいのは皆、同じです。しかし、どんなに一生懸命に稼ごうとも、その先に待ち受けるのは税金と社会保険料です。今は大増税・高社会保険料の時代であり、将来に向け、少しでも資産を蓄えておいた方が良い時代です。生き抜くために、生き残るために。そして、私たちが生きるための最後の選択肢が、税金も社会保険料もともに対象外のNISAなのです。

今年のNISAは今年だけ

今年までのNISAと来年以後のNISAでは、制度が大きく異なります。そこで混乱を避けるために「投資もNISAも、来年から始めよう」という方も多いのではないでしょうか?

「来年から……」という考え方の是非はともかくとして、今年のNISAは今年限りですから、その活用を考えてみることにしましょう。以下、本稿は「今年のNISA」のお話です。

あと「数か月と4年間」か、「数か月と19年間」か

今年のNISAですが、投資ができるのは年内、つまり「数か月」間です。そして、非課税の期間は一般NISAなら2027年12月末までですし、つみたてNISAですと2042年12月末までです。

つみたてNISAの場合

つみたてNISAは積立投資のみですが、今年のつみたてNISAは「積立投資は数か月、非課税期間が19年間」なのは先述の通りです。しかし、つみたてNISAの対象商品に指定されている投資信託(=以下、ファンド)は、今年のつみたてNISAも来年以後のつみたてNISAも同じです。したがって、今年のつみたてNISAによる積立投資は来年以後も続けることができます。

が、気になるのは非課税の期間です。今年のNISAの非課税期間は、繰り返しになりますが、数か月と19年間です。そして来年以後のNISAの非課税期間は恒久的です。例えば、今年45歳以上の方ですと、今年のつみたてNISAの非課税期間が満了を迎える頃には65歳以上でしょうから、お気になさらなくても良いかもしれません。一方、20~30歳代の方は、今年のつみたてNISAの非課税期間の満了を迎えても、まだ積立投資を続けることができる年代です。そういう微妙な点を踏まえて、今年のつみたてNISAを検討なさった方が良いでしょう。

一般NISAの場合

非課税期間の満期まで数か月と4年間しかないのが一般NISAです。極論かもしれませんが、4年の間に決着をつける覚悟で、投資先を選んだ方が良さそうです。例えば、上場間もない、勢いのある企業や今が旬の業界などでしょうか。そうした視点でテーマ別のファンド(例えば、AIやロボット、環境、社会的責任など)も良いかもしれません。

ただし、投資は「未知の未来への投資」ですので、「今」ではなく「将来」を見据えた投資先を選んだ方が良いでしょう。ある起業支援家の講演では「ITは今やレッドオーシャン。これから起業するなら水でしょう」という趣旨の言葉がありました。事の真相はともかく、参考にはなると思います。

今年のNISAが満期を迎えたら

繰り返しになりますが、今年のNISAには満期があります。株式やファンドのまま保有して満期を迎えると、課税口座(特定口座や一般口座)に移されてしまいます。問題は課税口座に移された時で、取引(=売買)はしていないのに、移された日に「取得された」と見なされて、その後の譲渡所得の計算をされてしまうことです。

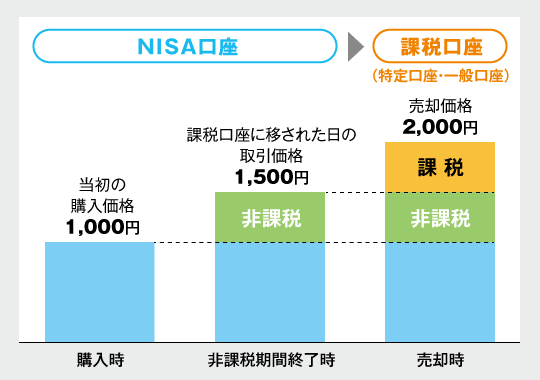

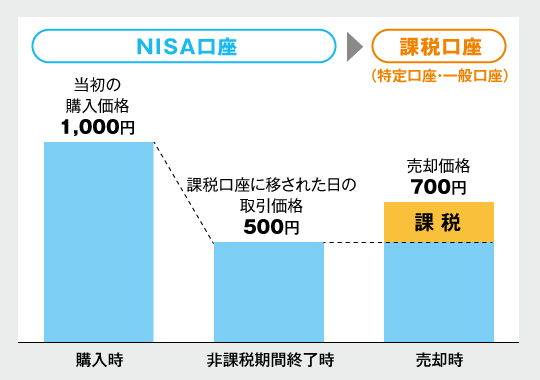

以下に図を2つ載せておきました。

図表1は「NISAでの購入価格」(例えば、株価1,000円)よりも「課税口座に移された日の取得価格」(例えば、株価1,500円)の方が高く、そして「売却時はさらに高い価格」(例えば、株価2,000円)で売れた場合。このケースでは譲渡所得は2,000円-1,500円=500円となり、この500円に対して課税(所得税・復興特別所得税・住民税、合わせて20.315%)となります。

問題なのは図表2のケース。「NISAでの購入価格」(例えば、株価1,000円)よりも「課税口座に移された日の取得価格」(例えば、株価500円)の方が低く、そして「売却時は移された日の取得価格よりも高い価格」(例えば、株価700円)で売れた場合。このケースでは譲渡所得は700円―500円=200円となり、この200円に対して課税(所得税・復興特別所得税・住民税、合わせて20.315%)となります。売却損が出たうえに、税金まで払わなければいけません。

図表2のようなケースになる前に、非課税で保有できる期間の「残りの期間」に関わらず、少しでも利益が見込めたら売却してしまうのが良いかもしれません。

今年のNISAは配当狙い?

さて、先述の「勢いのある企業」や「今が旬の企業」などは、配当金がゼロだったり、配当金額が少なかったり、という傾向があるかもしれません。そこで、今年のNISAは配当狙いのETFを検討するのはいかがでしょうか?

ETFの中には「高配当」や「株主還元」などの名を冠した銘柄があります。例え株価が下がろうとも、決算日にETFを保有していれば配当金を受け取れます。受け取った配当金で他の株式やETF、ファンドに投資をしても良いでしょう。

まとめに代えて

今年のNISAの口座を開設するには、9月の最終営業日までに申し込んでおく必要があります。が、今年のNISAを開設しておいて、何もしないのもありです。来年のNISAを、年初の営業日から利用できるからです。

冒頭に申し上げた通り、これからは大増税・高社会保険料の時代であり、将来に向け、少しでも資産を蓄えておいた方が良い時代です。生き抜くために、生き残るために。そして、私たちが生きるのための最後の選択肢が、税金も社会保険料も、ともに対象外のNISAなのです。