夫婦で協力し合って家計管理をしていくのは大変なもの。お金の管理を別々にしている「夫婦別財布」の家庭の場合はなおさらです。そこで、夫婦別財布でも年間200万円貯まる”ほったらかし家計管理術”が人気のインスタグラマー「もちこ」さんに、家計管理の方法や家族の協力を得るコツについて聞きました。

- お金の知識はYouTubeなどで検索して調べる

- 支出において大きな割合を占める「固定費」から見直す

- 節約して浮いたお金は使ってしまわないよう、天引きして自動積立

もちこさん

『もちこの仕組み貯金』(@_mochi.5)を運営する家計インスタグラマー。家計簿ナシ! “貯金は仕組み化”をモットーに、年200万円貯まるほったらかし家計管理術と定期的に行っているお金のインスタライブが人気。書籍『結果が出る あかり&もちこの家計ぐせ』(主婦の友社)

お金が貯まっていくうちに精神的にもポジティブになれた

家計管理を始めたきっかけを教えてください。

もちこ 主人の実家をリフォームする際、私たち夫婦負担で住宅ローンを組んで同居して欲しいと相談されたのがきっかけでした。「嫌だ!」と喚いても解決しませんし、「老後資金をしっかり貯めておけば、私だけ別居することで解決できるのでは?」と思い立ち、家計管理やお金の勉強を始めました。

何ともお恥ずかしいきっかけですが、嫌なことを避けたり解決できたりすると思うと、節約や貯蓄にも身が入ります。お金が貯まっていくうちに精神的にも安定し、「きちんと義理の両親と話し合って、同居したくないと伝えればいいんだ」とポジティブに思えるようになったのも大きな変化でした。

家計管理を始めてみて、何に一番苦労しましたか?

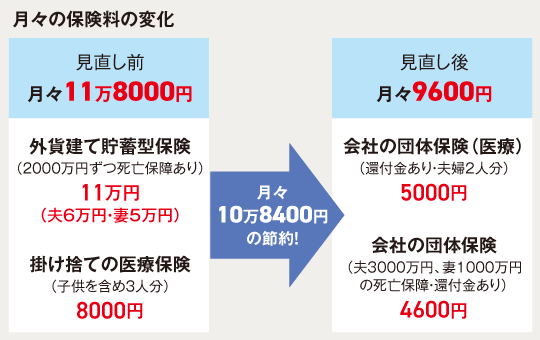

もちこ 保険の見直しが一番、大変でした。

最初は知識が全くないまま無料の保険相談窓口へ行き、教育資金や老後資金の積み立てとして勧められた外貨建ての貯蓄型保険に加入しました。ところが、その保険料が毎月約11万円と、家計を大幅に圧迫するようになってしまいました。

そこで今度は、有料のファイナンシャル・プランナーさんに家計の見直しを依頼。「今加入している保険は手数料が高い商品なので、今まで積み立ててきたお金を手放すのはもったいないと感じるかもしれませんが、解約して損切りした方が良いですよ」と言われてしまいました。

大幅に損をしましたが再度保険を見直し、それまで保険料に充てていたお金でNISAを開始するとともに、iDeCo口座に入れるお金も増やしました。

今はYouTubeなどで、お金のことを親切に教えてくれる発信者さんがいます。「保険をこれから見直したいけれど不安」という方には、ぜひ検索して学ぶことをお勧めしたいです。たとえば、『両学長 リベラルアーツ大学』の両さんや、『MoneySenseCollege』の動画がオススメです!

これまでに実践してきた方法のなかで、最も効果のあった節約術を教えてください。

もちこ 「住居費」「保険料」「通信費」など、固定費の見直しはどれも効果の高い節約だったと思います。

我が家は今のところ共働きですが、私は子供の世話や親の介護などで、いつ働けなくなるかわかりません。そのため、主人の収入のみで計算し、約20%の住居費割合で暮らしています。築20年ほどの古い賃貸ですが、物を減らしてマメに掃除をすることで、家賃の高い素敵なおうちに暮らしたいという欲もなくなりました。

新婚当初は、今住んでいる家よりも2万円ほど家賃の高い新築物件にしようか悩んでいましたが、やめて正解でした。年間24万円の節約ができるのは大きいと感じています。

通信費の見直しでは、夫婦で約2万円あった月々の支払いが4000円以下にまで減少! 年間にすると約20万円と、国内旅行1回分ほどの節約になりました。

家族の協力を得るために「数字を可視化してプレゼン」

iDeCoなどで投資もしていらっしゃいます。なぜ、預貯金だけでなく投資もしてみようと思ったのでしょうか。

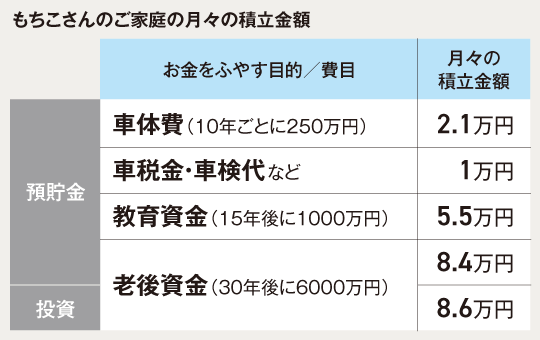

もちこ 家計管理をしていくうちに、将来必要な教育費(10年後に1000万円)と、老後資金(30年後に6000万円)を預貯金だけで貯めるには、月々22万円もの積立が必要ということがわかり驚きました。そこでiDeCoやNISAをうまく活用し、長期で積立投資をすることで、毎月の積立金額を減らし、家計を少しでも楽にしたいと思ったのがきっかけです。

シミュレーションしてみたところ、長期で資産運用すれば、月々の積立金額を半分ほどに抑えられる可能性があることがわかりました。現在は、老後資金のための積立金の半分(約8万円)を運用し、もう半分は予備として現金で貯めています。

なおiDeCoで運用しているのは、先進国債券・株式、新興国債券・株式、国内債券・株式、国内REIT、海外REITのインデックスファンドです。それぞれのアセットごとに、信託報酬が最も安いファンドを選んで投資しています。

積み立てのシミュレーションは、国税庁の資産運用シミュレーションのサイトや、野村証券のミライ電卓がとても便利でオススメです。年率利回りは3〜4%でシミュレーションしています。

家族に家計管理に協力してもらうコツはありますか?

もちこ 我が家は結婚当初から、夫婦の財布を分けて管理しています。ネットなどで調べて出てくる家計管理のノウハウは夫婦でお財布をまとめている家庭向けのものが多く、はじめの頃はそんな家庭をうらやましく思うこともありました。

とはいえ私が勝手に始めた貯金ゲームだったので、主人に無理強いもできません。「生活費は主人に負担してもらったまま、私が貯金を頑張ればいい!」と考えるようにしたら、気持ちが楽になりました。今となっては相手に節約を強いることなく、上手にやりくりできるようになったなぁと感じます。

私の貯金がどんどん貯まっている様子を見て、だんだん主人にも「貯蓄や家計の見直しに励もう!」という気持ちが連鎖してきたようです。

家計管理において、家族の理解や協力を得るのに苦労する人は多いと思います。相手に変わってもらうより自分が変わった方が早いかもしれませんが、もし説得を試みるとしたら、男性には口で説明するだけより、数字を可視化してプレゼンした方が効果的だと思います。

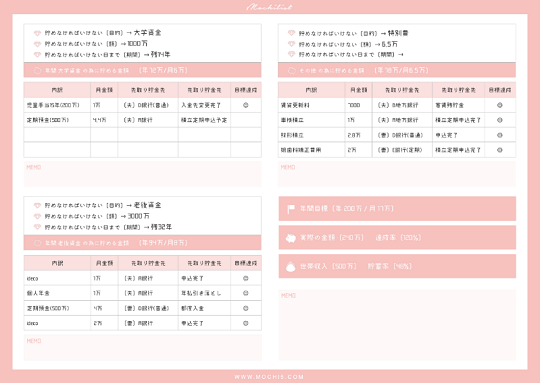

たとえば、将来の家計の見通しを1枚の紙にまとめた「貯金シート」を作成し、「いつまでにいくら必要で、金額を期間で逆算すると月々こんなに貯金が必要なの! 私は老後資金を貯めているから、車関連費用や教育資金の積立を少し協力してもらえないかな?」などと提案してみるのがおすすめです。

私はオリジナルの「貯金の仕組み化シート」を作成して使用しています。

もちこさんオリジナルの「貯金の仕組み化シート」

もちこさんオリジナルの「貯金の仕組み化シート」

これから貯金を頑張ろうとしている読者に向けて、アドバイスをお願いします。

もちこ 家計管理というと、手を付けやすい食費や光熱費など変動費を削ろう! と思いがちですが、支出において大きな割合を占めている固定費をないがしろにせず、見直すことが一番の近道です。

- 住居費の割合の確認

- 保険の見直し

- 通信費の見直し(家にいることが多いのであれば格安SIMとWi-Fi、外で使うことが多いなら大手キャリアでWi-Fiはカット)

など。そして浮いたお金はそのまま使ってしまわないよう、自動積立定期預金などで天引きされるよう設定しましょう。そうすれば、「せっかく節約したのに使ってしまって貯金できなかった!」という事態を防げます。

生活防衛資金が貯まり始め、使うまで時間が沢山ある資金ができたら、NISAやiDeCoを活用した積立投資を始めてみるのもおすすめです。まずは怖くない金額(ワンコインからなど)始めてみるのも勉強になるのではないでしょうか。