景気回復により賃料・稼働率が向上

2018年は景気見通し改善に伴う米国長期金利の上昇などを背景に、金融政策の引き締めが行われたが、景気に対する負の影響は見受けられない。2019年の景気見通しは2018年初に予測されていた水準から目立った変更はなく、足元の先行指標もおおむね緩やかな景気回復を示している。米国と中国などで実施されている景気刺激策も、経済成長を下支えするだろう。

景気回復を背景とする賃料や稼働率の高まりが、REIT(不動産投資信託)の利益成長を加速させる環境が続いている。一般的に、景気の改善は雇用増加や賃金上昇、個人消費の拡大、出張・個人旅行の増加などを通じ、商用不動産の賃借需要を高める。2019年も堅調な景気回復が続けば、不動産ファンダメンタルズ、ひいてはREITの収益性が引き続き高まる見込みだ。

景気回復に伴い上昇した賃借需要は物件供給に見合う水準になっている。賃借需要と物件供給の均衡は、REITにおける内部成長(保有物件の利益成長)の後押しとなる。

また外部成長(新規開発や物件取得による利益成長)機会も、ここ数年間の平均水準対比では減少しているものの引き続き好調の見込みだ。加えて、多くのREITが積極的に財務健全性と保有物件の質の向上に努めている。

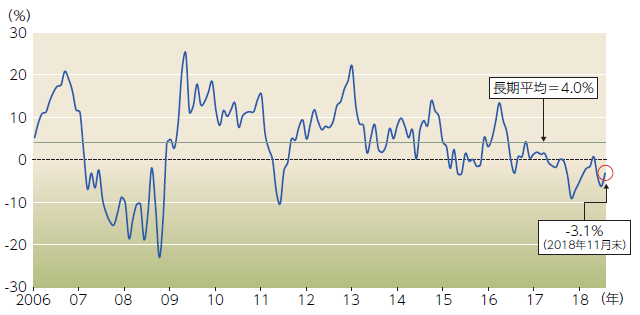

NAV対比で3.1%の割安水準

当社は、グローバルREITは2019年から2022年にわたり、年率平均で約4%から5%の利益成長を実現するとみている。

米国では決算内容が堅調で、2019年の通年見通しも良好となろう。短期的にはセルタワー、データセンター、オフィス、物流施設などのセクターで最も高い利益成長を予測する。安定した不動産ファンダメンタルズが、大半のセクターにおいて緩やかな内部成長の追い風になりそうだ。とくに、不動産ファンダメンタルズが極めて好調なデータセンターや物流施設などのセクターで、さらなる外部成長が望める。

英国REITは、景気と不動産ファンダメンタルズが予想されていたよりも底堅く、とくにオフィスセクターの賃料や物件価格は堅調だ。また物流施設セクターでは、多くの新規開発案件が利益成長に貢献している。全体では、年率平均で6%程度の利益成長となる見込みだ。

豪州では、シドニーとメルボルンの物件を中心にオフィスセクターで良好な利益成長を見込む。商業施設セクターは、他の主要国に比べてeコマースの影響が小さいため、優良な実店舗物件で安定的な内部成長が見込まれる。

香港では、生活必需品を中心に扱う商業施設を保有するREITが成長をけん引するであろう。保有物件の賃料上昇や改修、および新規開発案件が成長の原動力となる。英国と並んで高い利益成長を示す地域となるだろう。

2017~2018年の状況をみると、グローバルREIT価格は他の資産対比でおおむね堅実なパフォーマンスを示している。しかし同期間の大半において、REITが保有する不動産の時価と比べた株価の指標であるNAV(Net AssetValue:純資産価値)で見ると、株価は割安な状況が続いている。2018年11月末時点では、NAV対比で3.1%のディスカウントで割安な状況だ(長期平均は逆に約4%のプレミアム)。

グローバルREITのNAVが長期平均を下回る水準で推移していた時期を振り返ると、その後良好なパフォーマンスを達成し割安感が解消されているため、引き続き魅力的な投資対象といえるだろう。

個別の地域やセクターを詳細に分析すれば、同水準を大幅に下回るディスカウントで推移するものも見つかる。まだ多くの有望な投資機会が存在しているといえそうだ。

【図表】グローバルREITのNAVプレミアム / ディスカウント推移

出所:FTSE EPRA/NAREIT先進国REIT指数構成銘柄のうち、賃料収入を主な収益源とする指数時価総額の約9割にあたる銘柄にてLaSalle Investment Management Securitiesが算出

2006年4月末から2018年11月末