レポート提供:レッグ・メイソン・アセット・マネジメント(2019年5月24日)

※レッグ・メイソン・アセット・マネジメントは、2021年4月1日付けでフランクリン・テンプルトン・ジャパンに社名変更しました。

- 近年はブラジル株とレアル相場の乖離が拡大傾向。経済改革に対する国内投資家と海外投資家の見方に相違。

- 海外投資家の慎重姿勢を背景に、ブラジル株には割安感残る。インドの改革相場はブラジルの先行事例となるか。

- 年金改革の成立後にはブラジル中銀に利下げの余地。ブラジル国債には利回り面での投資妙味が残されている。

- 国内では金利低下によりリスク資産への資金シフトの兆し。年金改革が成立すれば株式投資が活性化する可能性。

- 海外投資家は下院での年金改革投票の行方を注視。下院本会議を通過すれば、年金改革成立の可能性高まる。

- ブラジルのOECD加盟交渉も海外投資家の注目材料に。OECD加盟はブラジルへの海外資金流入の呼び水となるか。

年金改革後のブラジル金融市場の中期展望

ブラジル出張報告③では、現地市場関係者との議論を踏まえて、ボルソナロ政権の年金改革の先を見据えた中期的なブラジル金融市場の展望をご紹介します。

ブラジル出張報告②:ブラジル景気と企業業績の動向

ブラジル出張報告①:ボルソナロ政権の経済改革の行方(フランクリン・テンプルトン・ジャパン)

堅調なブラジル株と軟調なレアル相場の背景

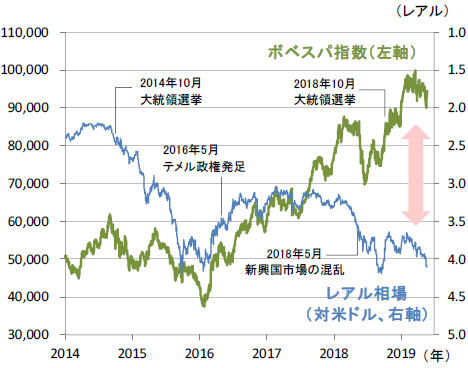

ブラジル金融市場では、2017年後半以降、ブラジル株とレアル相場の乖離が拡大傾向にあります。主要株価指数のボベスパ指数は2019年3月に史上最高値を更新し、足元でも9万ポイント台の高値水準にある一方、レアル相場は足元で1米ドル=4レアル台までレアル安が進むなど軟調な展開が続いています(図1)。

こうしたブラジル株とレアル相場の乖離の背景には、ボルソナロ政権の経済改革に対する国内投資家(楽観的)と海外投資家(慎重)の見方の違いがあると考えられます。

【図1】ブラジルの実質GDPと失業率の推移

出所:ブルームバーグ

期間:2014年1月2日~2019年5月21日

インドの改革相場はブラジルの先行事例となるか

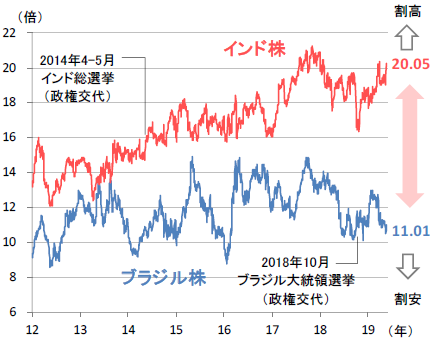

一般的に、株式のバリュエーションは株価(市場)に対する投資家の期待値を表します。海外投資家がブラジルへの投資に慎重な姿勢を維持していることもあり、ブラジル株には足元の高値圏の株価でもバリュエーションの割安感が残されています(12カ月先予想PERは11倍前後、図2)。

一方、同じ新興国の中でもインドでは、2014年の総選挙による政権交代をきっかけに、モディ政権の経済改革への期待が高まり、インド株のバリュエーションは足元では20倍近辺まで切り上がってきました。

インドの改革相場の先行事例にならい、今後、ブラジル株がバリュエーションの切り上がりを伴った上昇相場に入るかどうかは、年金改革を中心にしたボルソナロ政権の経済改革次第と言えそうです。

【図2】ブラジル株とインド株の12カ月予想PER

出所:ブルームバーグ

期間:2012年1月2日~2019年5月21日

注:ブラジル株はボベスパ指数、インド株はセンセックス指数

年金改革成立後にはブラジル中銀に利下げ余地

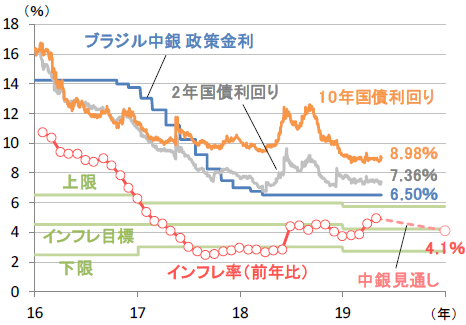

金融政策に関しては、先行きのインフレ見通しが安定する中、ブラジル中銀は年金改革審議と低迷が続く景気動向を注視し、中立的な金融政策姿勢を維持しています。

現地市場関係者の間では、年内に年金改革法案が成立することになれば、財政リスクの後退により、ブラジル中銀が景気支援のための利下げに踏み切る余地が生まれる可能性があるとみられています。レッグ・メイソン・グループの現地運用会社では、ブラジルの政策金利は2019年末までに5.75%まで引き下げられると予想しています。

ブラジル国債の利回りには投資妙味が残る

現在、ブラジル国債の利回りは2年国債が7.36%、10年国債が8.98%という水準にあります(図3)。

こうしたブラジル国債の利回りには、先行きの年金改革審議の不透明感がプレミアムとして上乗せされているとみられるほか、市場ではブラジル中銀の利下げシナリオも十分織り込まれていないことから、ブラジル国債には利回り水準の面で投資妙味が残されていると考えられます。

【図3】ブラジルの政策金利、インフレ率、国債利回り

出所:ブルームバーグ

期間:2016年1月1日~2019年5月20日

注:インフレ率の期間は2016年1月~2019年4月

ブラジル国内でリスク資産への資金シフトの兆し

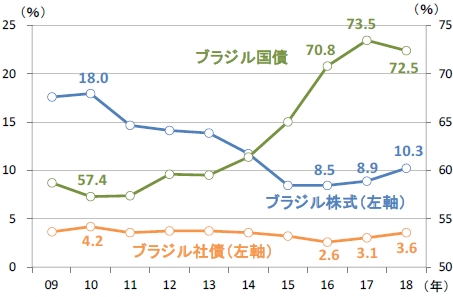

また、ブラジルの資産運用業界では、年金基金や投資ファンドを含む運用資産の大半は国債運用が一般的となっています(図4)。国内投資家にとっては、国債利回りの高さから、株式や社債などリスク資産への投資の必要性が認識されてこなかったことが一因とみられます。

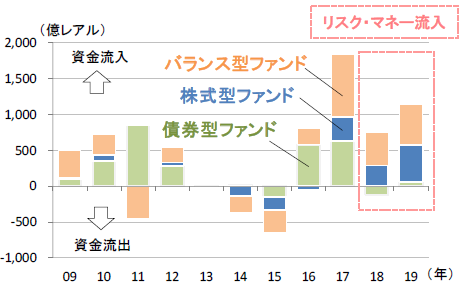

しかし、政策金利や国債利回りが一桁台へ低下する中、近年ではブラジルでも株式などのリスク資産への資金シフトが進む兆しがみられます(2017年以降は株式ファンドやバランス型ファンドへ資金流入が拡大、図5)。

【図4】ブラジル資産運用業界のアセットアロケーション

出所:ブラジル金融資本市場協会(ANBIMA)

期間:2009年~2018年

注:年金基金や各ファンドを含む

【図5】ブラジル国内の各ファンドへの資金フロー

出所:ANBIMA

期間:2009年~2019年

注:2019年は1-3月の年率値

年金改革後に株式投資が活性化する可能性

現地市場関係者の間では、年内にボルソナロ政権の年金改革が成立し、ブラジル中銀が一段の利下げを実施する場合には、一段の金利低下をきっかけにブラジル株式や社債へのリスク・マネーの流入が活性化する可能性を指摘する見方があります。

こうしたリスク・マネーの受け皿として期待されるのが、ボルソナロ政権が進める国営企業の民営化です。国営企業の新規公開(IPO)や資産売却を契機に、ブラジル証券市場での投資機会が拡大する可能性がありそうです。

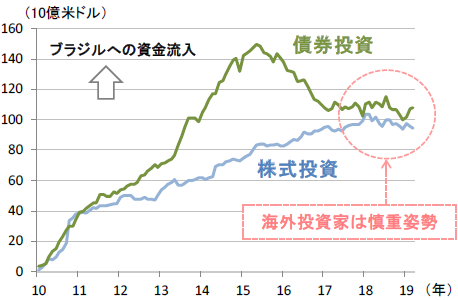

海外投資家はブラジルへの投資に慎重な姿勢

一方、海外投資家のブラジル市場への投資姿勢は、依然として慎重な見方を崩していない模様です。実際、海外投資家によるブラジルへの証券投資動向を見ると、2017年以降の累積流入額は横ばいの傾向にあります(図6)。

【図6】海外投資家によるブラジルへの証券投資(2010年以降の累積資金フロー)

出所:ブラジル中銀

期間:2010年1月~2019年3月

海外投資家は年金改革の下院投票を注視へ

今後、海外投資家がブラジルへの投資に前向きになるきっかけとして、次の二つのイベントが注目されます。

第一に、議会での年金改革審議の進展です。当社のブラジルの市場関係者との議論によれば、海外投資家は年金改革審議の中でも下院本会議の第一回投票の行方を注視している模様です。この背景には、「審議のハードルの高い下院本会議を通過すれば、年金改革法案の成立の可能性が高まる」との判断があるようです。

(参照マーケット・レター)「ブラジル出張報告①:ボルソナロ政権の経済改革の行方」(5月14日)

注目されるブラジルのOECD加盟交渉の行方

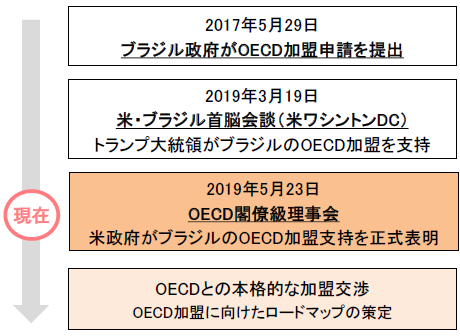

第二に、ブラジルの経済協力開発機構(OECD)への加盟交渉も海外投資家の注目材料となりそうです。

ブラジル政府はすでに2017年5月にOECDへの加盟申請を提出しているものの、主要OECD加盟国である米国がブラジルの加盟に反対姿勢を採ってきたことが、これまでブラジルのOECD加盟の大きな障害となってきました。

しかし、2019年に親米派のボルソナロ政権が発足したことを契機に、加盟交渉が進展する兆しが出てきました。2019年3月のボルソナロ大統領とトランプ米大統領の首脳会談で、トランプ大統領はブラジルのOECD加盟を支持する方針をしました。さらに、5月23日のOECD閣僚理事会では、米国政府はブラジルのOECD加盟に対して正式な支持方針を表明しており、今後、ブラジルのOECD加盟に向けた正式手続きが開始されることが見込まれます。

【図7】OECD加盟に向けたブラジル政府の動き

出所:各種報道

期間:OECD:経済協力開発機構

OECD加盟により海外投資家の投資が期待される

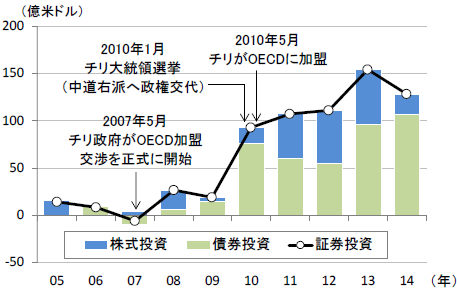

今後、ボルソナロ政権下でブラジルのOECD加盟が実現することになれば、先進国市場を投資対象とする海外投資家からの投資流入が期待されます。2010年5月にOECDへ加盟したチリでは海外投資家による証券投資が拡大した事例もあり、OECD加盟が海外投資家の資金流入の呼び水になるかに注目が集まりそうです(図8)。

【図8】チリへの海外投資家の証券投資の動向

出所:チリ中銀

期間:2005年~2014年

◆フランクリン・テンプルトン・ジャパンのマーケットニュース一覧はこちら

【当記事に関する留意点】

●当記事は、レッグ・メイソン・アセット・マネジメント株式会社(以下「レッグ・メイソン」)が作成した記事であり、特定の投資信託、生命保険、株式、債券等の売買を推奨または勧誘するものではありません。

●当記事は、レッグ・メイソンが信頼性が高いと判断した情報等に基づいて作成しておりますが、その情報の正確性、完全性を保証するものではありません。

●当記事に市場環境等についてのデータ/分析等が含まれる場合、それらは過去の実績及び将来の予想であり、今後の市場環境等を保証するものではありません。

●当記事の内容は作成基準日現在のものであり、将来予告なく変更されることがあります。

●当記事に基づいてとられた投資行動の結果につきましては、レッグ・メイソンおよび金融リテラシー研究所は責任を負いません。