この10年、ほとんどの先進国は金を売却していない

森田 隆大

森田アソシエイツ 代表

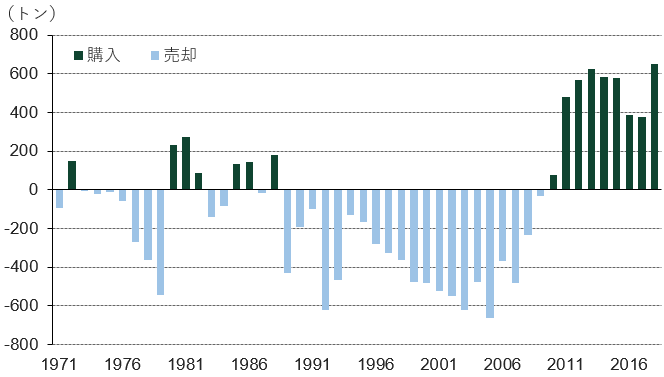

1989年から2009年までの約20年間、長きにわたり外貨準備資産として保有した金を年平均で約400トン売却してきた中央銀行セクターは、2010年に再び積極的な金の購入者に転じた。2018年には652トンを購入し、ニクソンショック以降の最高を記録した(図表1参照)。2019年第1四半期もその勢いは衰えず、4四半期ローリングベースで史上最高を更新した。そのうえ、近年、金を購入した中央銀行の数も飛躍的に増加した。

現在、金は米ドル、ユーロに次ぐ第3位の準備通貨であり、中央銀行全体が保有する外貨準備の約10%を占めている。また、世界に存在する金の約17%を中央銀行が保有している。

【図表1】中央銀行セクターの金需要

出所:Metals Focus; Refinitiv GFMS Bloomberg; World Gold Council

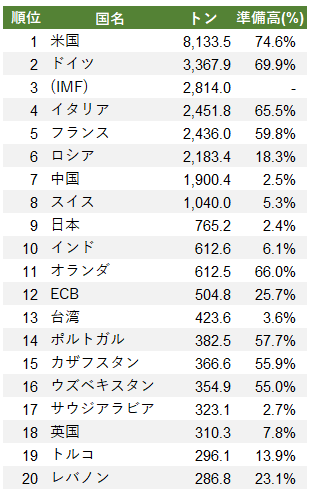

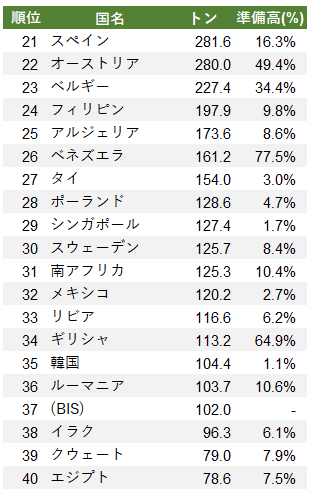

ここ10年ほどの主な金の購入国は、ロシア、中国、トルコ、カザフスタン、インド、サウジアラビア、メキシコ、韓国、イラク、タイなどの新興国の中央銀行である。一方、金保有上位はいまだ米国、ドイツ、イタリア、フランスなどの先進国中央銀行によって占められている(図表2参照)。

トップの米国は、ここ数十年、金を購入しなかったものの、欧州の主要中央銀行が積極的に金を売却した90年代においても、追随する行動を一切取らなかった。当時のグリーンスパン米連邦準備理事会(FRB)議長は、議会で「金は究極の支払い手段だ」と証言し、売却の可能性を強く否定した。余談だが、グリーンスパンはFRB議長を引退後、ヘッジファンドの講演会に招かれ、報酬として受け取りたい通貨を聞かれた際、金と答えたのは有名な話である。ここ10年は、米国同様、ほぼすべての先進国中央銀行は金の売却を行なっていない。

【図表2】中央銀行の金保有Top40

出所:IFM IFS、ワールド・ゴールド・カウンシル

「世界経済は高い不確実性を内包する」という中央銀行の判断

中央銀行の金購入が加速した主な背景は、マクロ政治・経済環境の不確実性が中短期的に終息しないとの判断によるものである。そのため、ドルやユーロなどの主要通貨への依存度を下げ、外貨準備における通貨分散を進める必要性がある。

金は主要通貨、特に米ドルと長期にわたり負の相関関係にあるため、分散効果を持つ資産として積み増しされた。また、ロシアは欧米からの経済制裁に対抗するため、金の蓄積を大幅に増やした。ロシア中央銀行高官は、金を「財務クッションになる重要な資産」「国の対外資金流動性を支える不可欠な資産」と位置付けている。どの国にもコントロールされることなく、かつ、非常時にも値崩れせず換金できる金の流動性を評価しての施策である。

中国は、人民元の国際化を推進するにあたり、信用力を担保するものとして金の保有高を積極的に増やし、信頼が揺らぐ米ドルやユーロなどの主要通貨との差別化を図っている。また、一部の国は欧米主要国における債務膨張への警戒感から、国の財政・金融問題や金融危機に影響を受けない金の保有量を増加させている。

また、金はリスクヘッジ効果があるものの、何も産まない資産と言われてきたが、実は中・長期のパフォーマンスは悪くないこともよく知られるようになり、中央銀行の投資決定に影響を与えたと思われる。過去20年の累積リターンでみた場合、金は米国株式よりもパフォーマンスがよい。

中央銀行による積極的な金購入は、多くの当局が、世界経済・通貨・金融市場が引き続き高い不確実性を内包し、地政学リスクも減少しないおそれがあることに対する懸念を主な背景にしている。世界政治・経済の専門家である中央銀行のこうした判断は重いのではないだろうか。