〈記事提供:日興アセットマネジメント〉

複数の銘柄に分散して投資する仕組み

投信ならではの優れた点はいろいろありますが、第一は投信の中では必ず分散投資がなされている点を挙げたいと思います。リーマン・ショック後の急激な市場の下落時に、お客様は「このまま基準価額がゼロになるのではないか?」と不安に思われました。毎日下がり続ける基準価額を見るとそうしたお気持ちになったのは非常によく理解できます。

ただ、投資信託は必ず2つ以上の銘柄に分けて投資しているのですから、すべてが倒産しない限り投信がゼロになることはありません。「ゼロにならなきゃいいじゃないか」なんて言うつもりはありません。ちょっとでも下がると嫌なのは当たり前です。しかし投資信託が持つ、この「投信内で分散されている」という点はとても重要な特徴だということをお伝えしたいんです。

今後、ある国が破綻しかけたとしても、ある企業が破綻してしまったとしても、お客様のご心配は十分に理解した上で、私たちは同じことを言うと思います。それは「それが全体に占める割合を確認してみましょう」ということです。確かに、国や企業に何か問題が起こって、その株価などが下がった場合、それを保有している投信の価格(基準価額)にはマイナスです。しかし大事なのは、その問題あるモノが、その投信全体の何%を占めているかということです。多くの投信は少なくとも50、多い場合は数百もの銘柄を保有しています。したがって、ひとつの銘柄の影響は実は極めて限定的な場合が多いんです。

企業や国に問題が起こった場合は、

投信全体に占める割合に注目

結構前になりますが、かつてギリシャが問題になった時、自分の投信がギリシャ国債を持っているかどうかをすごく心配されたお客様がいらっしゃいました。でも調べてみると、その投信は債券に50%だけ配分する商品設計でした。そして債券部分に占めるギリシャ国債の割合は当時1.3%でした。つまり、投信全体に占めるギリシャ国債の比率は、50%×1.3%である0.6%程度だったわけです。

もちろん、ギリシャ問題が他の証券市場にマイナスの影響を及ぼしたり、加盟通貨であるユーロの下落に繋がって、マイナスの影響が大きくなったりするといったことは考えられました。でも「投信ならでは」の特徴として、この「全体における比率」という観点はぜひ理解してもらいたいんです。

ただ、この「投信ならでは」のメリットは、裏を返せばデメリットでもあります。それは、たくさんに分けて投資していると、すごく上がるなんてことがないってこと。単純に言えば、ひとつのモノだけに投資するのが一番効率がいいんですよね。これを分散投資に対して「集中投資」と言うことがあります。

投信は中で広く分散しているがゆえに、刺激的な上昇はあきらめなければならない。分散しているから数日で半分になるなんてことは起こりにくいけれど、その裏返しで、数日で2倍なんてことも滅多に起きない、そういうことです。良い話ばかりじゃないってことですね。

現在の基準価額だけでは何も判断できない

すみません、次は少し計算です。ただとても大事なテーマでして、「投信は基準価額と口数がすべて」という話をします。まず基準価額って何でしょう。計算方法などの詳細は後で説明しますが、大事なことは「基準価額の高低(水準)自体は投信の良し悪しを意味しない」という点です。高い低いという水準自体は「この商品を今買っていいかどうか」という判断材料にならないという意味です。

基準価額の高低は、

投信の良し悪しを意味しない

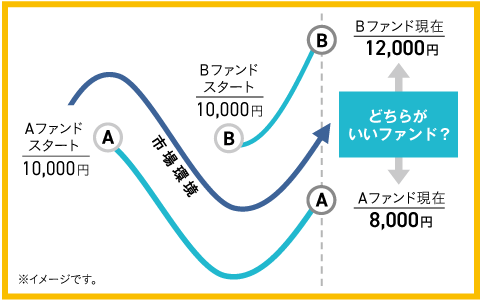

ほとんど全ての投信は基準価額10,000円からスタートするんですが、今世の中には3,000円のものもあれば30,000円のものもあります。では3,000円のものは割安で30,000円のものは割高なのか、というとそう単純ではありません。

まず、スタート時期が違うものは比べられませんよね。この絵のように、同じ運用をする、同じだけ優秀なAファンドとBファンドがあったとして、たまたま全体の市場環境が悪くなる直前にスタートしたAファンドは今8,000円かもしれないけど、その後市場が復調に入る直前にスタートしたBファンドは今12,000円なわけです。じゃあ今買うべきは高くなってるBなのか、いやいや安いAなのか。

お分かりの通り「どっちも同じ」が正解です。スタート時期が違う投信の今の値段を比べても意味はありません。この絵で明らかなように、水準自体に大した情報(意味)はなく、基準価額はいわばその後の投資の成果を測る「モノサシ」だと言えます。

例えば今8,000円のAを買って、その後1割のリターンが投信の運用によってもたらされたとしたら、基準価額は8,800円になっています。そしてその時、12,000円だったBは、同じ運用ができたとしたら1割の1,200円上がった13,200円になっているはずです。この場合、どちらを買っても同じですよね。つまり、もし100万円分買っていたら、どちらの投信でも110万円になっているわけです。

この時、もしBの基準価額が14,000円になっていたとしたらどうでしょう。14,000円÷12,000-1=16.7%ですから、1割よりも上がっていることになります。この場合は8,000円のAよりも、12,000円のBを買っていた方が良かったね、となるわけです。

基準価額は事後に成果を測る「モノサシ」

今何気なく言いましたけど、8,000円のAがいいか12,000円のBがいいかの判断は、このように結局、後にならないと分からないってことです。身も蓋もないんですけどね。

今の基準価額水準だけではほとんど判断はできず、投信の設計と中身と、そしてそれを取り巻く環境とを考えることによってしか判断はできません。よく「過去の運用実績を見ましょう」とか言いますけど、残念ながら過去の実績はあくまで過去です。今後のリターンの期待というのは、多くの部分を、さっき言った①投信の設計と②中身と、③それを取り巻く市場環境とによって左右される部分が大きいと言わざるを得ません。