〈記事提供:日興アセットマネジメント〉

口数は購入や売却をしない限り変わらない

すみません、仕組みの話だけをするつもりが、また脱線してしまいました。では、次の「口数」についてお話しします。ポイントは、取得口数は購入時の基準価額と購入金額によって「買った瞬間に・お客様ごとに」決まり、その後追加購入や一部売却、または分配金の再投資をしない限り変わることはないという点です。

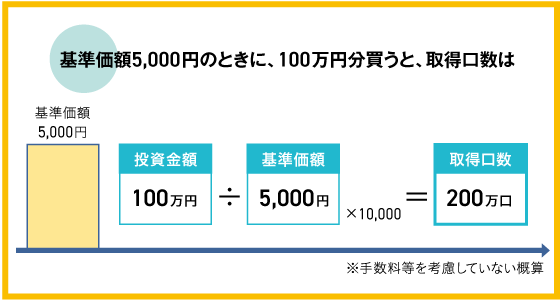

例えば、基準価額5,000円の時に100万円を持って買いに行くと、この絵の通り200万口を取得することになります。

「取得口数」は、「基準価額」と「購入金額」により、

お客様ごとに決まる。

簡単にするため購入時手数料は考慮してないので、実際はもうちょっと少ない口数になります。ただこのように、口数はもうお客様ごとにビシっと決まっちゃうんです。

で、大事なポイントは、この口数の「多い少ない」と「損か得か」とは一切関係がないという点です。「基準価額が安いので口数がたくさん買えるんです」なんて言われると、何だか一瞬お得な気がしちゃいますが違うんです。

例えば、基準価額が10,000円のケースで計算してみると、100万円÷10,000円ですので100万口しか取得できません。さっきの半分です。でも損でしょうか。一緒ですよね、今は両方とも同じ100万円です。ではこの後、動きがあったら損得が発生するのでしょうか。

お客様の投信の価値は常に「基準価額×口数」の掛け算です。仮に前者のケースにおいて、投信が1割上昇したとしますよね。そしたら基準価額は5,000円から5,500円になります。そしてお客様の保有口数は変わりません。したがって、投信の価値は5,500×200万口÷10,000で110万円です。

では後者の基準価額10,000円、取得口数100万口のケースではどうでしょう。投信が1割上がったので、基準価額は10,000円が11,000円になりますね。保有口数は変わりませんから、投信の評価額は11,000×100万口÷10,000。やっぱり110万円です。両方とも一緒なんです。

いやいやいや、それでも口数を多く買えた方が分配金が多くなるんだからやっぱり得だと思う方っていらっしゃいますか。すみません、急にすでに投信をお持ちの方向けの質問になってしまってます。でも、やっぱりチラホラいらっしゃいますね。後で説明させていただきますが、結論は「やっぱり一緒」なんです。ただその前にお話ししなきゃいけないことがありまして、それは「基準価額のそもそも論」です。

基準価額のそもそも

さっきもお話ししたように、投信の時価とは常に「基準価額×口数」ですから、この2つの要素が非常に重要です。基準価額は毎日1回だけ計算して公表しています。株価は取引所が開いている間中リアルタイムでずっと動いていますが、投信の基準価額はそれら取引所が閉まった後に計算され、1日に1回だけ発表されるものです。

当社は数百本の投信を運用していますから、その計算は実はすごい大変です。もちろんコンピュータを使うんですが、ひとつひとつの投信について、中に入ってるそれぞれの株や債券の最終の価格を把握し、その投信の中で今日現在保有している数量を把握して、価格と保有数とを掛け算するわけです。けっこう大変そうでしょう。

最近は海外のモノに投資している投信も多いのでさらに大変。日本の株式だけだったら、東京証券取引所が終わる3時になってから、そこから全部株価をざーって取得していけばいいんですが、海外のがあると、「あ、これはアメリカの株だから昨日の最終の株価を適用して、あ、これはイギリスの株だけど昨日は何とかデーの記念日で取引所は休みだから一昨日の株価を取ってきて……」ってことをやるんですね。

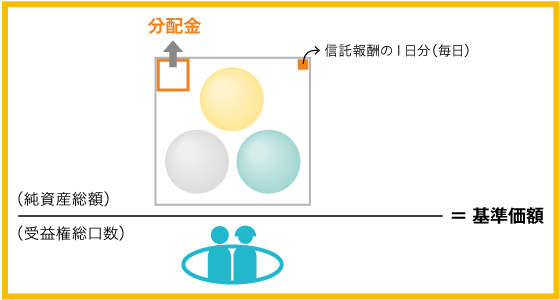

イメージです。その他費用は考慮していません。

そんな風にしてこの絵の分子、上の部分の時価を算出します。この投信の今日時点の純資産総額ですね。で、それを分母で割ります。分母はこのファンドを今日現在持っている人全部の口数合計です。この分母も毎日変わります。それは売る人もいれば買う人もいるからです。今日の申込分の差し引きの変化分だけ分母も増えたり減ったりするわけですね。

さて分子と分母の両方が決まれば割り算ができます。その割り算結果が今日の1口当たりの時価、すなわち基準価額ってことです。

ちなみに、この絵の分子の箱の隅っこに「信託報酬の1日分」って書いてますが、これは「割り算する前に信託報酬の1/365分のお金を引かせてもらっていますよ」という意味です。一番最初に投信にかかる2つの手数料を紹介しましたよね。ひとつは申込時の購入時手数料、もうひとつは保有中に少しずつ徴収させてもらう信託報酬だと。これがそれです。こんな風にして間接的に日々負担いただいているわけです。

この絵ってシンプルですが結構面白くって、いろんなことをご説明できます。例えば、よくお客様からいただく質問のひとつに「このファンドって、皆が解約してるから下がってるんでしょ?」というのがあるんですが、それは違います。どうしても株と混同されてしまうんでしょうね。株の場合は売る人が多ければ下がるが、投信は下がりません。なぜかと言うとこの絵の通りです。

つまり、売る人が多いと確かに分子、上の部分から資産が外に出て行きますが、同時に分母、つまり口数も外に出て行きます。だからフラット、直接的な影響はない。つまり、投信というのは人気不人気で値は動きません。投資対象の市場の上がり下がりによってのみ、動くんです。ですから、買うか売るかの判断は、他の人が買ってるかどうかという人気ランキングなどではなく、あくまでも投資対象の現在と将来を見て判断しないといけないってことなんです。

ところで、この絵の分子の中の大きな四角に「分配金」って書いてありますね。次はここについてお話します。さっき手を挙げていただいた方に対するお答えにもなるかと思います。そう「基準価額が低い方が口数が多く買え、分配金が多くなるのでトク」が本当かどうか、って話でしたよね。