低金利が続く中、株式配当利回りは平均2%程度となっており、株式投資の大きな魅力として注目を浴びています。日本証券業協会「平成30年度証券投資に関する全国調査(調査対象7,000人)」での株式保有者の株式購入理由(複数回答)を見ると、配当金目的が52%とトップで、株主優待(36%)や短期の値上がり益期待(33%)を大きく離しています。今回は、配当金の概要、株式配当金を得るためのポイント、銀行預金と配当の違いなどについて説明します。

配当金とは?

福沢 隆雄

若葉マークの株式投資 代表

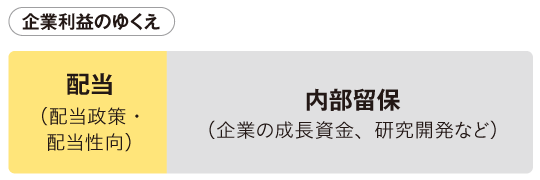

企業の純利益(税引後の最終利益)は出資者たる株主のものです。企業の純利益は、株主に一定割合が配当金として分配され、残りは内部留保として企業内部に蓄えられます。

利益の中からどのくらい配当金として支払われるかは、各企業の配当政策によって決まります。また、新興の成長企業などにみられるように、業績が好調でも配当しないで、その分を内部留保として将来の成長資金とする企業があります。

用語解説その1 配当性向

配当性向とは、企業の純利益(税引後利益)の中から、配当金をどのくらい支払っているかをパーセンテージで表したものです。各企業は、配当政策に基づき株主に対して配当金としてどの程度の支払い比率とするか決めますが、比較的多くの企業が純利益の30%程度を配当する傾向にあります。また、日本企業の中でもアメリカ並みに40%・50%といった配当性向とする企業もあります。

用語解説その2 配当利回り

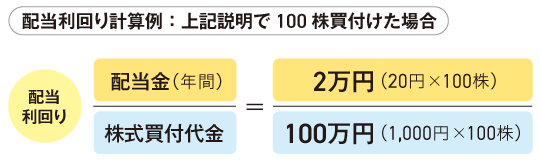

配当金の額は、例えば「1株20円」などと、1株当たりの金額で表されます。配当利回りは「配当金÷株式買付代金」で算出します。買付株価が1,000円とすると、配当利回りは2%となります。配当時期は企業により異なりますが、年2回の配当(中間配当・期末配当)が多くなっています。この他、特別なことがあった際の特別配当などがあります。

安定的に配当金を受領するために

持続的に安定的な配当金を受領するためには、どのような企業を選定すればいいのでしょうか。中には6%、7%といった高配当銘柄もありますが相応に注意が必要です。安定配当及び高配当投資のポイントは次のとおりです。

安定配当投資のポイント

業績が安定して成長する企業を選びましょう。例えば、JPX日経400銘柄は、収益性等の観点からも優れた企業が選定されており、その中に安定成長企業がたくさんあります。(安定成長企業については、第3回、第4回を参照ください)・長期間、安定的に配当金の支払いのある企業を選ぶ

5年・10年と持続して配当金を支払う企業は、安定した収益があります。こうした配当金の支払い実績のある企業の中から今後も安定して収益が見込める企業を選びましょう。

・株価水準をチェックする

配当金ねらいのつもりでも、市場が過熱している時などは株価が高くて、配当利回りが低くなってしまいます。株は安いところで買いましょう。(安定成長企業の安値圏については第7回を参照ください)

高利回り配当投資のポイント

・一時的に業績が良いことから高配当になっているのではないか

・業績悪化予想などで株価が下落し、相対的に配当利回りが高くなっていないか

・企業業績に比べ、配当が多すぎないか(利益の安定性はあるか)

・減配(配当金の減少)や業績悪化(株価の下落)となる要因はないか

預金金利と配当利回りの違い

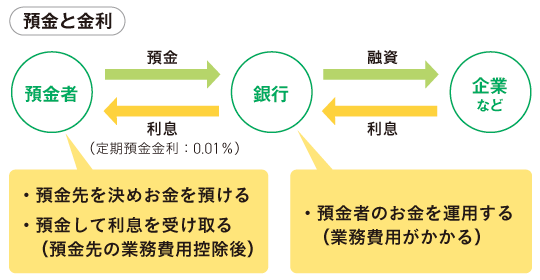

預金と配当について改めて考えてみましょう。銀行は、預金者の資金を安全で適切に運用することが求められ、貸出先企業などを審査後、融資します。このため預金者の受取る利息は、銀行の業務費用を差し引いた分となります。

預金金利は、景気状況と金融政策により変わります。1年物定期預金金利は、1990年から1991年にかけて約6%(100万円預けたら1年間で6万円の利息)でしたが、現在は、0.01%(1年間で100円の利息)と低金利となっています。

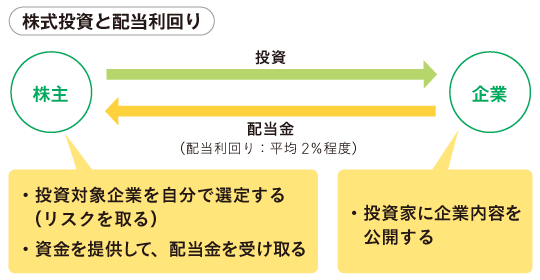

一方、株式投資は、投資家として企業を選定して、資金を提供して配当金を受領します。株価変動リスクはありますが、近年、株主重視が進んでおり上場企業の配当利回りは現在平均2%程度です。投資した資金が企業で働き稼いでくれる結果です。

株式の長期保有で、配当利回りの上昇を目指す

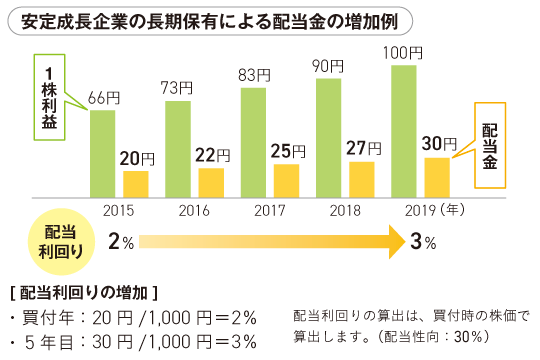

安定成長企業を長期保有しましょう。安定して成長する企業は、配当も年々増加していきます。例えば、買付時に配当利回りが2%でも、5年間保有し、買付時株価で計算すると配当利回りが3%を上回る企業がたくさんあります。また、成長している企業の中には、配当利回りが4%程度となっている例も相応にあります。その上、業績向上で配当が増加すればおのずから株価も上昇します。安定成長企業の長期保有には大きなご褒美があります。

近年、低金利が続いていることから、外貨建債券や複雑な金融商品がたくさん提案されています。これらの商品の多くは高利回りがセールスポイントとされていますが、為替リスクや商品の仕組みの理解などが必要です。資産配分(アセットアロケーション)の中で、一定額を安定成長企業への長期投資として安定した良い利回りで運用をめざしませんか。

次回(9月11日予定)は、投資の神様バフェットについて説明したいと思います。9兆円もの資産をもつ伝説の投資家です。