- 「踊り場」か「後退局面」か? 強まる世界経済への懸念。

- 海外中銀の緩和競争で狭まる余地。日銀の追加緩和に注目。

先行きの景気下振れ懸念強まる

世界経済は、足下の景気停滞が半導体などIT関連財における生産・在庫調整を契機とした一時的な「踊り場(softpatch;製造業の景気後退)」で収束するのか、あるいは非製造業も含む本格的な「後退局面(recession)」へと至るのかの瀬戸際にある。

先行きの景気動向については、足下は長期化、かつ先鋭化の様相を呈している米中貿易戦争の帰趨にも大きく依存するが、政策運営面では欧米で「競争的」な金融緩和が進行するなか、財政政策運営(財政拡大)がより重要となるだろう。

すなわち米国では、トランプ政権の下での大型減税策による景気浮揚効果がはく落するにつれ、年末にかけ一段と潜在成長率を下回る水準まで成長率が低下することが見込まれている。

2019年超党派予算法(BBA)により債務上限が凍結される結果、債務デフォルトリスクが払拭されるなど当面の財政リスクは低下するものの、同法に伴う成長率かさ上げは限定、かつ短期的に止まる見通しだ。

一方、景気後退懸念が強いユーロ圏では、特に2019年7~9月期にかけ一時的に「テクニカルリセッション」へと陥った可能性が高いドイツで財政拡大策の可能性が台頭するなど、ECB(欧州中央銀行)による金融緩和と合わせ、ようやく政策転換が実現する可能性が浮上している。

この間中国では、バランスシート調整(負債圧縮)が進行するなかで、信用乗数が停滞するなど信用拡大策の効果が減殺される展開が続いており、当局もデフレ懸念を払拭すべくドル人民元レートの下落を容認する姿勢を鮮明にしている。先行きについても一段と景気下振れ懸念が強まるなか、インフラ関連投資を中心とした財政拡大策への傾斜が続くことが予想される。

世界経済が「流動性の罠」に陥ることで、金融緩和の余地が狭まるなか、財政拡大の必要性については、中央銀行によるファイナンスを前提とした無秩序な財政拡大の有効性を主張する「現代貨幣理論(MMT)」のごとき極端な論旨を持ち出すまでもなく十分に容認し得るだろう。

マイナス金利深掘りは実効性乏しい

以上の点は、日本についても同様だ。日本の景気循環は、今後消費増税を控えた前倒し消費、およびその反動などにより表面上大きく歪むことが予想されるが、消費増税(財政縮小規模[対GDP比率]1.0%、前回増税時:1.7%)の実体的な影響は、少なくとも2019~20年度にかけては教育無償化策など一連の財政緩和策によりほぼ相殺されるかたちとなっている。

一方、前述の通り海外中銀による「競争的」緩和の下、市場でなお思惑の強い、日銀によるマイナス金利の「深掘り」などを通じた追加緩和策については、長期、超長期セクターにおける過度な金利低下、およびイールドカーブ平坦化に伴う金融機関収益の趨勢的な悪化など副作用が大きく、その実効性には乏しいと言わざるを得ない。

従って、消費増税実施に伴う家計・企業マインドの悪化などを契機に、景気下振れリスクが予想外に増幅する場合、10月以降の臨時国会における補正予算組成など財政拡大の可能性が一気に浮上する展開となることが予想される。

日銀による金融緩和も、財政拡大を現行の量的緩和(QE)、あるいは長短金利操作(YCC)を通じ側面から支援(財政・金融政策の「協調」を演出)するということであれば、財政政策の乗数効果向上を通じ一定の景気浮揚効果を持ち得るかたちとなるだろう。

9月の金融政策決定会合(18~19日)は、ECB理事会(12日)、およびFOMC(17~18日)に遅行する日程で開催された。同会合では、日銀が次回会合に向け景気・物価動向の「再点検」を行うとされ、追加緩和の可能性が示唆された。日銀が実際に追加緩和に踏み切るか否かは、その時点での金融緩和(株価・為替動向)にも依存するが、同時に年度下期の財政政策運営を巡る想定如何にも影響される可能性が高い。

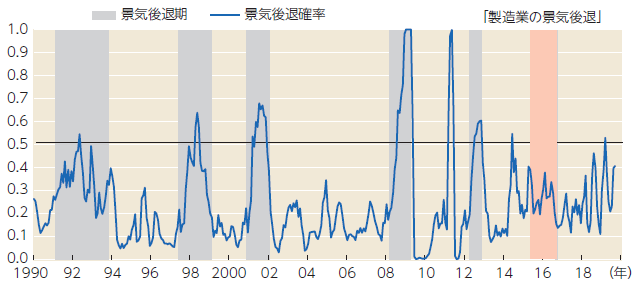

【図表】日本の景気後退確率は再び50%近傍まで上昇

注:景気後退確率は、生産動向、および長短金利差(10年-3カ月)を基にバークレイズ証券で試算。

出所:内閣府、経済産業省、ブルームバーグ、バークレイズ・リサーチ

(J-MONEY 2019年10月号より転載。記事内容は2019年10月1日時点)